不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

政府による副業解禁の動きと相まって、本業以外のビジネスや投資を行う人が増えてきているかもしれません。収入源を増やすことで生活の安定感が増しますので、これからもこうした動きは大きくなることが予想されます。

なかでも「不労所得」に憧れを持つ人も多いのではないでしょうか。今回は、働かずに収入を得る方法をいくつかご紹介するとともに、その中でもおすすめの不動産投資のメリットについてお伝えします。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

早速、「不労所得はどうやったら手に入る?」と知りたいところですが、まずは不労所得に関して基本的な情報を押さえておきましょう。特に、不労所得を得るメリットとデメリットの双方を踏まえて判断することが重要です。

不労所得とは、労働をせずに得られるお金(所得)やそれを生み出す収入源を指しています。労働時間や成果の対価として得られる給与所得や事業所得などとの対比で、不労所得という言葉を使うことが多いです。

不労所得の範囲として、一般的には不動産投資や株式投資、あるいは仮想通貨への投資などといった資産運用が挙げられます。近年では、アフィリエイトやアドセンスなどのインターネットビジネス、人脈を介して商品を売るネットワークビジネスを通じて得られる収入も不労所得と呼ぶことがあります。

不労所得の特徴は、収入が労働時間によらず得られることです。逆に言えば、お金を自動的に得られるような「仕組み」の構築が肝心です。

「労働せずにお金が手に入る」と聞くと、不労所得にはメリットばかりのように思えます。しかし、軽い気持ちで取り組んで思わぬ失敗に見舞われる人が多いとも言われます。デメリットについても理解しておきましょう。

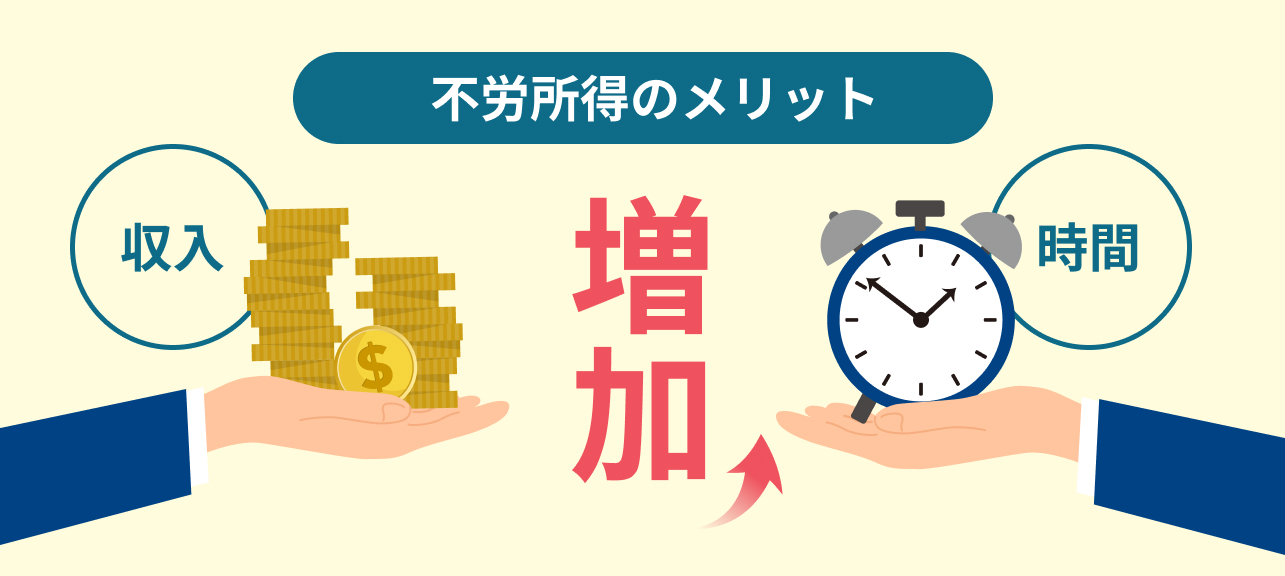

不労所得につながる収入源を持つ最大のメリットは、単純に収入が増えることです。多くの場合は、本業として会社に勤めつつ副業で不労所得の獲得を目指します。この場合、収入源が2本になるわけですから、収入が増えますし本業のリスクヘッジになります。仮に転職や会社の経営難などで本業の収入が減っても、もう1本柱があればダメージは大きくありません。

また、お金とは別に時間が増えるメリットもあります。同じ収入額であったとしても、本業だけなのか本業+不労所得なのかで労働時間は大きく変わります。当然、少ない労働時間で収入を生み出す収入源を持っていれば、全体の収入額を変えずに労働時間だけ減少するのも可能となってくるわけです。家族との時間や趣味の時間など、自由になる時間が増えて生活にゆとりが生まれます。この点に憧れる会社勤めの人も多いでしょう。

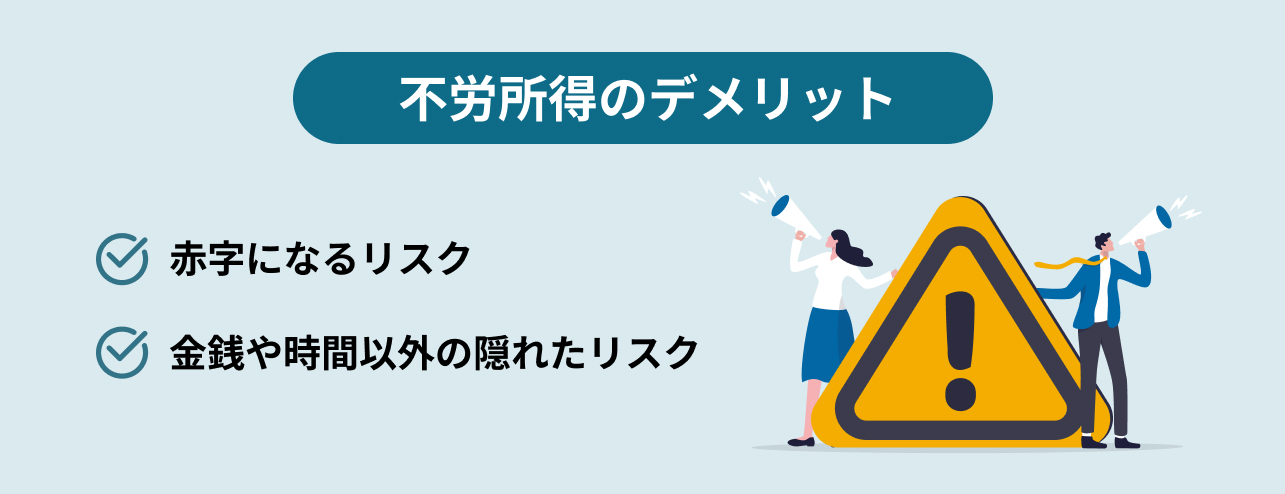

不労所得の獲得を目指すデメリットは、そのためのビジネスそのものにあります。ビジネスの多くは初期費用と時間がかかりますから、思ったように売上が出なければ赤字になることもあり得るのです。たとえば、FXで成功すれば短期間で大きな収入を得られます。しかし、継続的に利益を出すにはチャートの見方の習得や情報収集の質とスピードの向上などが絶対条件です。これは短期間で実現することではなく、リスクを取って失敗を重ねながら実地で身に付けていくことになります。

金銭や時間以外のリスクを負うこともあります。株式投資で言えば、TwitterやFacebookなどのSNSで「○○をこのタイミングで売り買いすれば儲かる」などと発信してしまい、株価操縦につながるとしてトラブルになるケースがあります。また本業で得られる内部情報を基に自分の会社や関連会社の株式を売買すると、インサイダー取引とみなされるケースもあります。

不労所得はゼロリスクで得られるものではありません。デメリットを踏まえつつリスク対策を万全にすることが求められるのです。

不労所得を得るための条件は、実はコツコツ「労働」に取り組めることです。投資に限らず、不労所得を得る仕組みを作るには努力が求められます。物事に対して継続的に取り組める資質は、会社に頼らず収入源を一から作り上げるために必要となってきます。

また、収益モデルを自分で考えることになりますので、創造性=新しいことを考えるのが好きであることも大切です。考えたモデルでとりあえず走り出し、走りながら必要な知識やスキルを身に付けられる柔軟さも必要でしょう。

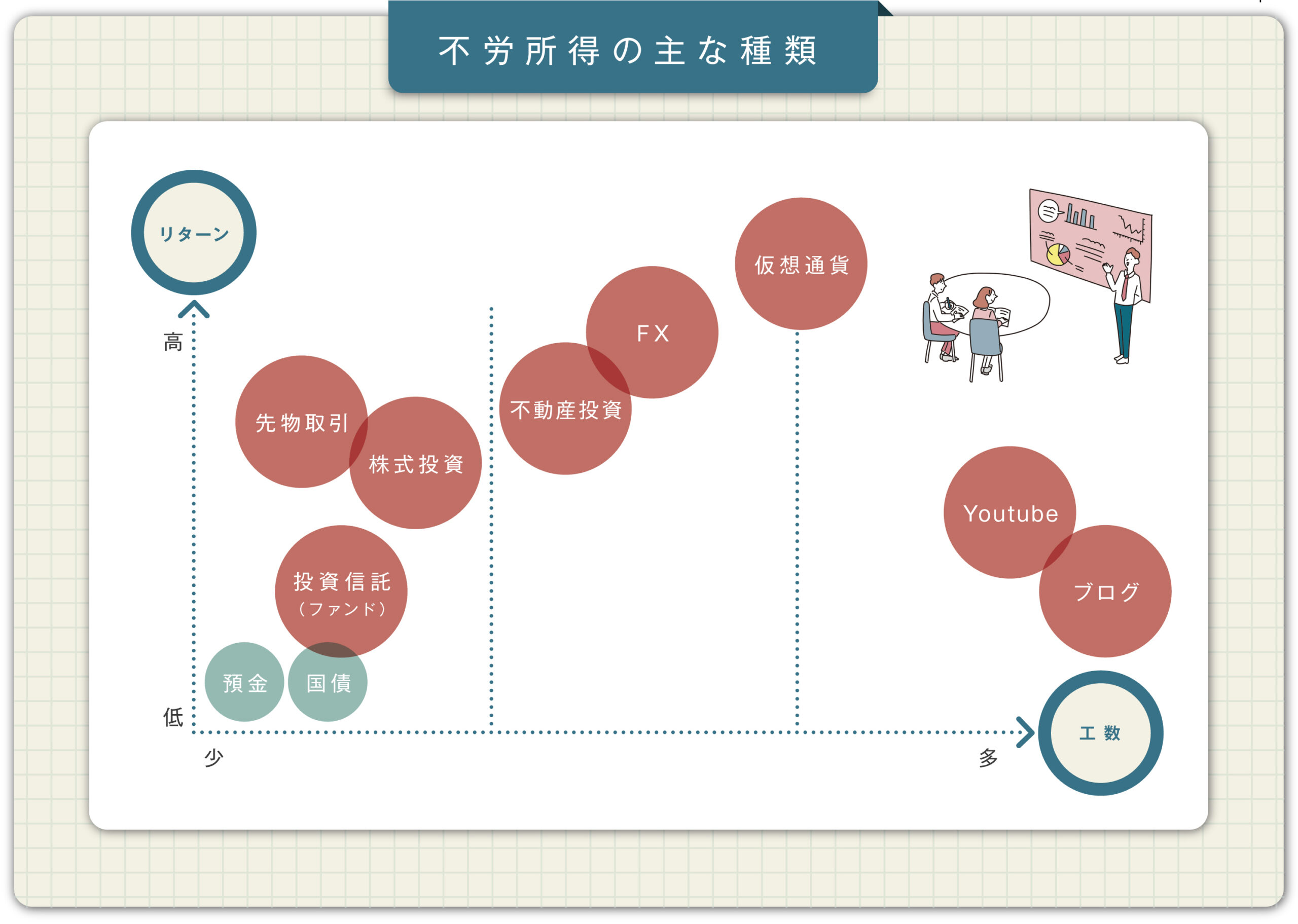

不労所得と言っても、方法は一つではありません。行う上でかかる工数や、それに対して得られるリターンにそれぞれ特徴があります。

いくつかの方法を試して、自分に合ったものだけ集中的に取り組むようにしましょう。

今回は、「FX」「投資信託(ファンド)」「株式投資」「不動産投資」の4つに絞ってご紹介します。

それでは詳しく見てみましょう。

不労所得を得る7つの方法とは?注意点やそれぞれのメリットデメリットもご紹介

FX(外国為替証拠金取引)とは、通貨の為替差益によって収益を得ることを目指す方法です。

大きく3つの特徴があります。

特徴の一つとしてあげた「レバレッジ」によって、大きなリターンが期待できます。

例えばたとえば米ドルを1ドル=100円のときに100ドル分購入し、1ドル=120円のときに全額売却すれば2,000円の利益が出ます(単純化するため手数料・税金は除外しています)。

さらに「レバレッジ」という機能を利用することで、差し出したお金=証拠金よりはるかに大きなスケールの取引を行えます。

仮にレバレッジ20倍だとすると、1万円の証拠金で20万円分の取引ができ、利益も大きくなるのです。

FXのメリットは、少ない資金で大きな利益を得られるチャンスを狙えるところでしょう。

ドルやユーロなど、高利子・低利子といろいろな特徴がある複数の通貨を組み合わせることでリスクヘッジとすることもできます。

狙えるリターンが大きいだけにリスクも大きくなります。

為替の急激な変動によって証拠金以上の損失を出すケースもあり、破産に追い込まれる人も出てきます。

経験を積んだトレーダーでも、継続的に利益を出すのは至難の業と言えるでしょう。

投資信託とは、資産運用の専門家に投資を「信じて託すこと」です。

具体的にはファンドと呼ばれる専門家集団にお金を投じて、自分の代わりに株式や債券、不動産などを購入・運用してもらうことになります。

運用がうまくいけば投資信託自体の値段が上昇するとともに、ファンドの運用益が分配金として投資家に分配されます。

投資信託は数千本あるとされ、さまざまな運用テーマを掲げて投資家を募っています。

投資信託は、大きく分けてインデックスファンド(パッシブファンド)とアクティブファンドに分かれます。

日経平均やNYダウなどの指標(インデックス)に連動した値動きを目指すのがインデックスファンド、インデックス=市場平均以上の利益を出すべく銘柄の売買や入れ替えなどを積極的に行うのがアクティブファンドです。

これらを参考に、運用を任せられる投資信託を選ぶことになります。

一般的には、インデックスファンドでは安定的な利回りで運用していく一方ため、大きな利益を得るよりは時間をかけて利益を生み出していくことになります。

一方で、アクティブファンドでは利益を出すために取引を行うため、リスクはあるものの、インデックスファンドと比較し、リターンが大きいと言われています。

投資信託のメリットは、専門的な資産運用の知識がなくても気軽に始められることです。

最近では数百円単位から買付を行える金融機関も出てきており、初心者でも低リスクで投資できます。

ファンドマネージャーがリスクを加味して複数の銘柄に分散投資してくれるため、、経済や市況の変化を含むさまざまなリスクを分散することができます。

また、積立で買付を行うことができるため、一度設定してしまえば毎月自動的に資産が積みあがっていくため、めんどくさがり屋さんでも始めやすいと考えれます。

元本(買付時の価格)が保証されておらず、値下がりして損失を被るリスクがあることに変わりありません。

知識がなくても始められるとは言っても、投資信託を吟味できるだけの情報収集と基本知識は必要です。

株式投資は、企業が発行した株式を購入して売却益や配当金の受け取りを狙う投資方法です。

市場に上場している株式であれば、証券会社を通じてだれでも購入することができ、価格は売りたい人と買いたい人の需要によって決まります。

株式を購入した人は「株主」となり、株主優待としてその企業の商品やクーポン券などを受け取ることができる「利益の分配を受ける権利(配当金)」や「財産の分配を受ける権利(解散時)」、一定の株式を保有している場合であれば「議決権を行使する権利」などを得ます。

購入したときよりも株価が大きく上昇すると大きな売却益を期待できますし、逆に大きく下落すれば損失を抱え込むリスクがあります。

企業業績に応じて配当金の額や株主優待の質は大きく変わる可能性がありますので、ある程度企業の行っている事業や財務状況などを分析でき、将来有望と判断を下せる程度の知識を持っているとよいでしょう。

価格や企業の業績により変動はありますが、「インカムゲイン」と「キャピタルゲイン」を得ることができます。

「インカムゲイン」は、ある資産を保有することによって得られる収入のことです。株式の場合であれば配当金が該当します。

「キャピタルゲイン」とは、、ある資産を売却することによって得られる利益(購入価格と売却価格の差)を指します。

値上がりが期待できる株式を購入すれば、大きなキャピタルゲインを得ることも可能です。

銀行の預金のように保証されていないため、株価が下落すれば大きな損失が出る可能性があります。

また、ある程度企業の分析や経済状況のインプットなどが必要で、取引するにあたり知識が必要になるため、初心者には少し難しい投資だと言えます。

不動産投資は、収益目的で不動産事業にお金を投じることを指しています。不動産投資は、大きく「区分投資」「一棟投資」に分かれます。

「区分投資」ではマンションの一室を購入し、入居希望者に貸し出します。

「一棟投資」では、集合住宅や戸建て住宅を一棟丸ごと購入し、入居希望者に貸し出します。

初期費用やランニングコスト、リスクなどそれぞれ特徴があり、投資方法により異なります。

不動産投資によって得られる収入には、インカムゲインとキャピタルゲインの2種類があります。

所有する不動産を貸し出して得られる家賃収入がインカムゲイン、不動産を高い価格で売却したときの差益がキャピタルゲインです。

一度入居者が入ると退去や滞納がない限り毎月家賃を納めてくれますから、賃貸経営は安定して収入を得やすい事業と言えます。

不動産自体は数千万円以上など多額の購入資金を必要としますが、自己資金が少なくても不動産やそこから生まれる収益、そして本業の会社や事業の信用を基にしてローンを活用できます。

そのため、元手のない初心者でも始めやすく、資産を増やしやすいのが不動産投資です。

入居者が支払った家賃でローンを返済していくことになるため、人に貸すことによるリスクは当然発生します。

例えば、空室の発生に加えて、エアコンの故障、水回りの故障などが発生する可能性はゼロではありません。

また、当然ながら空室であれば収入は得られませんから、入居者を集めるための営業やマーケティングが必要です。

建物や土地の価値を維持するために、管理や修繕のコスト・手間が発生したりと、不労所得と言いながら、全く作業がないわけではありません。

実際は、手数料を払って不動産管理会社に管理を委託するケースが多くなるはずです。入居者が集まりやすく価値の上がりやすい優良物件を見極めるには、知識や経験、そして人脈が必要です。

株価の下落リスクを自分ではコントロールできないのに対して、不動産の空室リスクは物件の場所・不動産会社選びなどに気をつけることである程度管理できます。また、家賃収入で得られる利益は安定的です。

以上を踏まえると、不労所得を狙うなら不動産投資がおすすめできます。不動産投資の知識と経験を身に付け、少しずつ収入を増やせば不労所得だけで生活することも夢ではありません。

不動産投資がおすすめできる理由を、もう少し深掘りしてご説明します。作業を専門家に任せられること、長期的な目で運用できるのがポイントです。

入居者対応や家賃回収など、日常的に発生する管理作業が存在します。本業の傍らでこうした作業を引き受けるのはとても大変ですが、不動産会社に委託すれば負担は大幅に軽減されます。これで家賃収入を安定的に得られれば、不労所得に近い形を実現できます。

なお、空室リスクへ対処するために、サブリース契約を結ぶ手もあります。こうすると、リース料の形で空室保証を手にできるため、仮に空室があってもオーナーに入る収入は変わらなくなるのです。不動産会社に支払う手数料は発生しますが、その手数料以上のメリットがあります。

会社からの給料は、退職すればなくなります。しかし、不動産投資で得られる家賃収入は、退職してからも続きます。経営が安定すれば、年金以外の収入源を得て老後の生活を豊かに過ごせるようになるでしょう。

少子高齢化と人口減少によって年金制度のほころびが指摘される中で、不動産投資による不労所得はますます大きな意義を持つようになるはずです。

実は、老後だけではなく自分が死んだ後になっても役に立つのが不動産投資です。不動産を配偶者や子どもなどに相続できるうえ、評価額が現金より低いため相続税対策にもなります。例えば、現金1億円を相続するより、その1億円で購入した不動産を相続した方が、支払う税金を安くできる可能性が高いのです。

不動産のオーナーを相続人が引き継げば、その相続人の不労所得になります。相続せずに売却すれば、まとまった現金を相続人へ残すことにもなります。不動産投資は、死後のことまで考えた収入源と言えるでしょう。

不労所得を手にするのは簡単ではありませんが、とにかく行動を開始しない限り決して手にできるものではありません。ただ不労所得の存在に憧れるのではなく、どういった方法が自分に合っているのか行動しながら判断していく必要があります。

特に不動産投資は、インターネットメディアやブログ、雑誌などで得られる一般論以外の情報を活用する機会も多いです。不動産会社や投資家自身の主催するセミナー、あるいは相談会などへ積極的に参加し、情報と人脈を自分からつかみにいく姿勢で臨むとよいでしょう。

J.P.Returnsのセミナーに興味がある方は、こちらからお気軽にお申込みください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)