不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

不動産から収入が上がると、税制上では「不動産所得」と呼ばれます。当然、所得税や住民税、復興特別所得税の課税対象に含まれます。会社員とは異なり源泉徴収や年末調整の形で誰かがやってくれることはないため、自分で確定申告し、自分で支払う義務が生じます。

そこで今回は、不動産所得を確定申告する際のポイントについてお伝えします。特に不動産所得と事業所得の扱いについて取り上げ、事業所得として申告するメリットをご説明します。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

不動産投資によって収入を得るのであれば、確定申告が必須となります。まずはどんなケースで必要になるのか、簡単にご説明します。

不動産所得は、税法でも用いられる正式な用語です。不動産経営にかかわる収入のことであり、自己所有の土地や建物などの賃貸不動産物件から得られた家賃収入です。いわゆる「大家さん」の多くは、確定申告の義務があるはずです。

なお、不動産の賃貸以外で、地上権など不動産に関連した権利設定やその貸し付けによって得られた収入も不動産所得に含まれます。あまり知られていませんが、船舶や航空機の賃貸収入も不動産所得です。一方、不動産の売買で得られた利益は、不動産所得ではなく譲渡所得に該当します。

不動産所得とされないものとして、大きく2つのケースがあります。

建物の所有を目的とした借地権を設定し、その設定の対価としてその土地の価額の1/2相当額を超える権利金の支払いを受けた場合

不動産所得の規模によっては事業所得として扱われることもあります。事業規模として認められるのは、一般的には以下のような条件です。

上記の規模以上の場合は、事業所得として確定申告が可能です。事業所得は不動産所得とは計算方法が異なる上、青色申告特別控除が最高65万円まで適用されます。

不動産所得の場合には10万円までの控除となります。そのほか、配偶者や親族の専従者控除の適用、貸倒損失の必要経費への計上、ほかの所得との損益通算など優遇措置が受けられます。

不動産に関連した事業で利益を出している場合は、その内容を白色申告か青色申告の形で申告します。確定申告書などの書類を税務署に提出し、利益に課せられる税金を支払う義務があります。

マンション経営やアパート経営をしていても、不動産所得の申告をしていない人は案外少なくありません。「転勤などの事情で急遽部屋を他人に貸すようになっただけ」「不動産物件の相続や共有名義を知らなかった」「確定申告を必要とするほどの利益ではないと思った」など、安易な自己判断をしてしまっているケースが大半です。万が一脱税を指摘されると、もともと納めるべきだった税金に加えて重加算税を余計に支払わなければならなくなり、大きな損失となります。

給与所得など不動産所得以外の収入がある場合は、仮に利益が出ていないとしても申告することで損益通算ができ、結果として支払いすぎた税金が戻ってくる可能性もあります。不動産所得は過去(前年以前)にさかのぼって申告することもできるので、早めに対処しておきましょう。不安な場合は、税理士などのプロに相談してください。

(参考)

・国税庁ホームページ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1370.htm

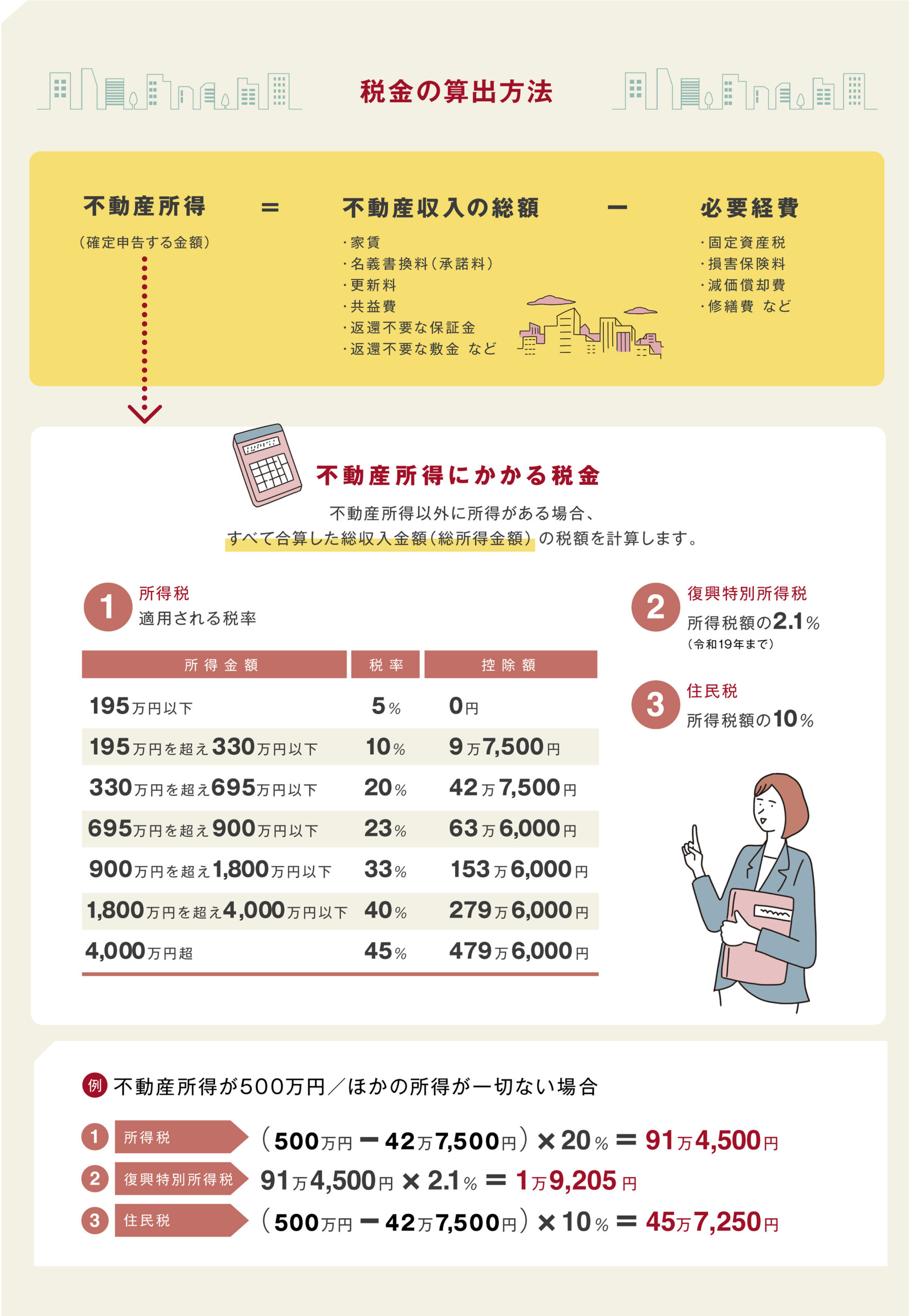

不動産所得に課せられる税金の算出方法を簡単にお伝えするとともに、確定申告の際に注意したいポイントをかいつまんでご説明します。

概要をまとめるとこのような計算になります。

不動産所得に対する税金は、確定申告で決まります。この際注意したいのは、申告すべきは家賃総額ではないということです。

家賃などの不動産収入の総額から、必要経費を差し引いた額が不動産所得です。

ここで不動産所得には、家賃以外にも名義書換料(承諾料)、更新料、共益費、返還の不要な保証金や敷金などが含まれます。一方、必要経費も固定資産税や損害保険料、減価償却費、修繕費など多岐にわたります。

不動産所得には、所得税および復興特別所得税(令和19年まで)、そして、住民税が課せられます。復興特別所得税は一律で所得税額の2.1%、住民税は10%と定められているのに対し、所得税は所得によって以下の通り適用される税率が異なります。

| 所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 9万7,500円 |

| 330万円を超え695万円以下 | 20% | 42万7,500円 |

| 695万円を超え900万円以下 | 23% | 63万6,000円 |

| 900万円を超え1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円を超4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

(参考)

・国税庁ホームページ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

仮に不動産所得が500万円でほかの所得が一切なかったとすると、税額はそれぞれ以下の通りとなります。

不動産所得以外に所得がある場合は、すべて合算した総収入金額(総所得金額)に対する税額を計算します。

初めての確定申告を行う場合、まずはじめに確定申告をどの方式で行うか確認する必要があります。

確定申告には大きく分けて

1.青色申告

2.白色申告

の2種類の申告があります。

青色申告では、「青色申告承認申請書」を提出することで青色申告特別控除や損失の繰り越しなどのメリットを受けられます。

白色申告は上記のような手続きを行う必要がありませんが、特別控除や損失の繰り越しを行うことができないなどのデメリットが存在します。

青色申告は申告書作成が大変なイメージがありますが、白色申告についても記帳や帳簿の保存などが必要ですので、青色申告を選択して特別控除などの優遇を受けることがオススメです。

青色申告を行う場合、「青色申告承認申請書」を提出する必要があります。

※申告書は国税庁HP(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm)からダウンロードすることが可能です。

申請書に記入し、納税地の税務署宛に提出します。この申請手続きは原則不動産の貸付を始めてから2か月以内に行う必要がありますので注意しましょう。

重要なのは、所得の計算に使用した費用を漏れなく報告することです。不動産取得税や固定資産税、損害保険料、管理費、減価償却費、修繕費、借入金の支払利息など、領収書や納付証明書を保管して支出を証明できるようにしておきましょう。

中でも、特に減価償却費の設定が難しいです。専門知識がないと、損をする可能性も否定できません。不動産投資家として自身で十分に調べるか、不動産に詳しい税理士へ相談をすることがよいでしょう。

(参考)青色申告特別控除 … 65万円の控除を受けるには条件がある

青色申告を申請した場合、青色申告特別控除を受けることができます。この特別控除は所得金額から最高65万円または10万円を控除するものですが、65万円の控除を受けるには条件があります。

不動産投資で家賃収入を得ている場合、扱っている独立家屋(戸建て家屋)が5棟またはアパート等が10室以上であることが条件になります。これを下回る場合は、65万円の控除を受けることはできません。

この他、

● 複式簿記による記帳

● 申告書に貸借対照表・損益計算書を添付すること

● 期限内に申告を行うこと

といった条件があります。

また、現在e-tax等を使用しない申告については控除額が65万円→55万円に減額となります。

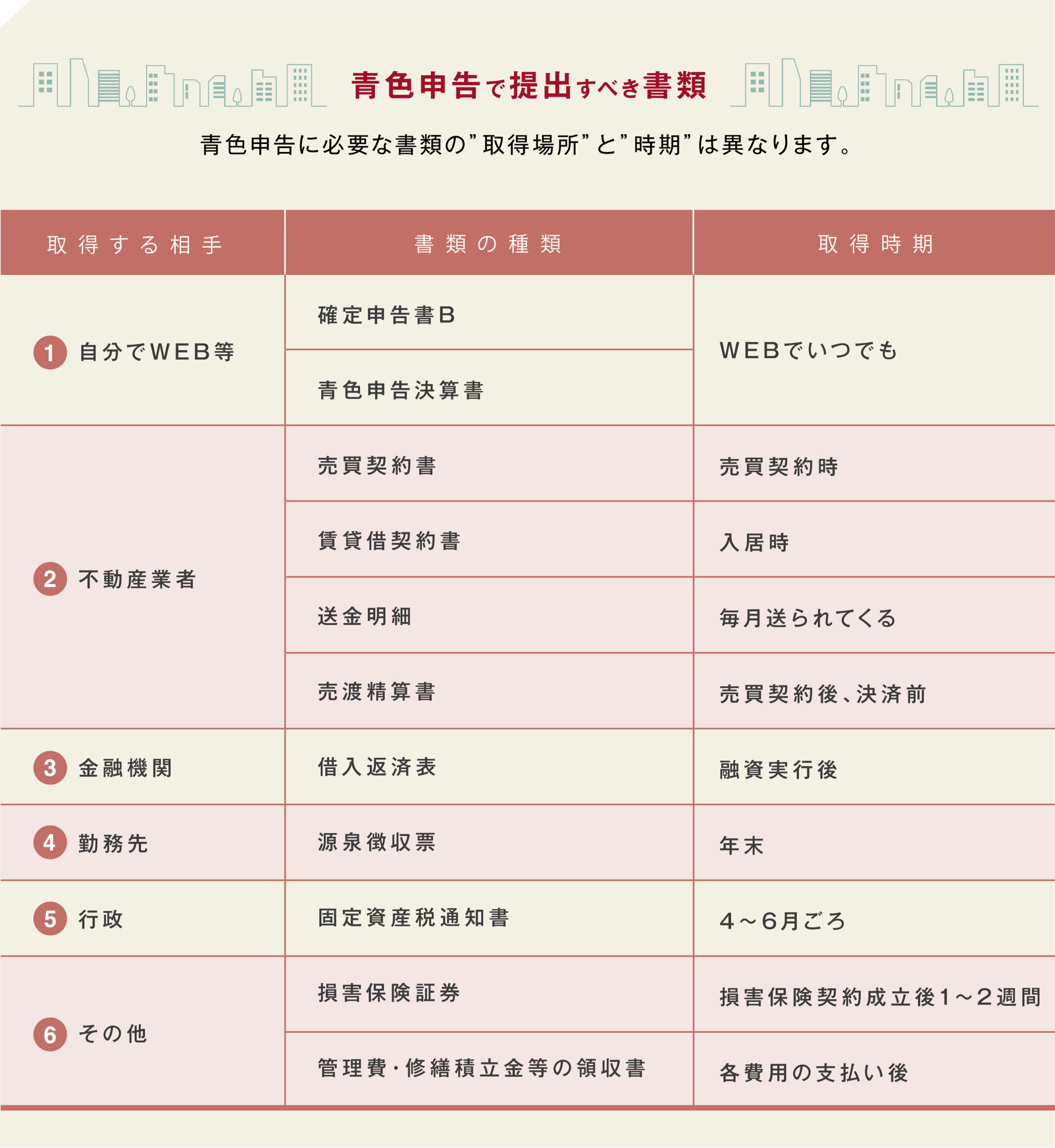

青色申告か白色申告の選択ができたら、確定申告で必要な書類を用意する必要があります。なお、以降では青色申告を前提に説明をしていきます。

書類の一覧は次の通りです。

● 確定申告書B

● 青色申告決算書

● 売買契約書

● 賃貸借契約書

● 送金明細

● 売渡精算書

● 譲渡対価証明書

● 借入返済表

● 源泉徴収票

● 固定資産税通知書

● 保険の証券

● 管理費、修繕積立金等の領収書

それぞれについて、解説します。

自分で作成するものは確定申告書B、および青色申告決算書の2つです。

WEBで取得する場合、国税庁HP(https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/01.htm)からダウンロードできます。

その他、税務署や市役所で直接入手する方法や、税務署から郵送してもらう方法があります。

● 売買契約書

● 賃貸借契約書

● 送金明細

● 売渡精算書

上記書類を不動産業者から取得します。

売買契約書については、不動産を購入する際に業者から受け取ります。失くさずに保管しておく必要があります。物件を購入または売却する年の確定申告で必要となります。

賃貸借契約書については、入居者が決まった際に入居者との間で交わすことになります。管理会社にアパート管理を委託している場合は、不動産会社から入手します。

中古物件を購入した場合、不動産会社から賃貸借契約書が送付されます。

送金明細については、不動産管理会社から毎月送られてきます。不動産管理会社が入居者から集金した家賃や、修繕費用などを記載した明細です。

売渡精算書は、不動産を売買する際に発生する費用(登記費用等)を示した書類です。不動産会社から受け取ります。

返済予定表は、購入した不動産の借入返済金額などを記載した書類です。融資が実行されると自宅に送られてきます。失くさないように保管する必要があります。

源泉徴収票は会社から支払われた給与等の金額と、所得税の支払い額などが記載された書類です。

毎年の年末調整後に勤務先の会社から発行されます。もし失くしてしまったら、会社の経理担当に問い合わせれば再発行が可能です。

固定資産税の納税通知書にあたります。毎年4~6月ごろに、市町村から送付されます。毎年1月1日時点の所有者の住所宛に送られることが多いです。

なお、不動産を購入した年は売主との間で固定資産税の精算を行います。その場合、固定資産税の精算書も必要となります。

これまで述べた物のほかにも、いくつか用意する必要のあるものがあります。

● 損害保険の証券

● 管理費、修繕積立金等の領収書

損害保険の証券は、保有している物件が加入している保険の内容を記載した書類です。保険契約時に保険会社から保険契約者宛に送付されます。

また、その他に種々の領収書も必要になります。管理費を納めている場合はその領収書、修繕を行う際はその領収書、といった具合です。

それぞれ、管理会社や修繕業者から取得します。管理会社が修繕について手配を行っている場合は、修繕の領収書についても管理会社から受け取ります。

家賃収入がある場合、経費計上できる代表的なものは、以下になります。

| ● 税金 ● 減価償却費 ● 管理費 ● 修繕積立費 ● 水道光熱費 ● 損害保険料 ● 消耗品 ● 交通費 ● ローン返済金のうち利息分 ● 税理士・司法書士への報酬 ● 青色事業専従者の給与 ● 地震などの原因により発生した損失 ● 未収分の家賃 |

それぞれについて、解説します。

土地建物に対する固定資産税・都市計画税・登録免許税・不動産取得税・事業税です。

売買契約時の収入印紙も経費になります。

構造や素材によって、RC造は47年、鉄骨造は34年、木造は22年など建物の耐用年数が法律で設定されています。

建物の建築・購入・リフォームにかかった費用などを、耐用年数に応じて数年に分けて費用計上できます。

不動産管理会社への業務委託費・賃貸管理代行手数料などです。

壁クロスの張替・畳の取替、キッチンなどの住宅設備の機能を回復するための破損修理、修繕積立金です。

賃貸経営に関して使用した部分が経費となります。

不動産投資に加入必須の火災保険・地震保険の保険料です。

文房具や名刺・印鑑など、賃貸経営に必要な備品や消耗品購入費用も経費になります。

管理会社との打ち合わせや、物件確認の際に利用した運賃・ガソリン代・駐車場代・車検費用などです。

賃貸経営に関して使用した部分のみが経費となります。

建物取得のために受けた借入金の金利は経費にできます。また、融資を受けた年の融資手数料も経費として計上が可能です。

税理士に確定申告、司法書士に不動産登記などを依頼した場合の報酬です。

家族の労働に対して支払う給与が計上可能です。

※青色申告者のみ

地震などの自然災害や火災などが原因で被害があった場合、その損失分を経費として計上できます。

※青色申告者のみ

回収できなくなった家賃に関しては、その年に経費として計上できます。

※青色申告者のみ

経費計上できないものや、間違えやすいものを、下記でまとめました。

ローンの返済額のうち、経費計上可能なのは、建物に関するローンの利息分のみです。元本および、土地に関するローンの利息部分は、経費として計上できません。

賃貸経営に関わらない私生活に関する交通費や通信費、自宅の修繕費などは対象外です。

一つの支出項目のうち、賃貸経営に使ったものもあれば、個人的に使ったものもあるという場合、業務に使った分だけを経費として計上することができます。

賃貸経営に関係なく発生する税金は経費とはなりません。

経費計上に関して、抑えておくべきポイントを以下にまとめました。

領収書に代わるメモなどがあれば計上できます。

詳細にメモを残しておきましょう。

節税になるからといって経費を使いすぎてしまうと、結果的に収入が少なくなります。短期的には節税効果が得られますが、長期的にみた場合、金融機関からの与信評価が下がり、融資が受けづらくなってしまう恐れがあります。

今後も、融資を受けて投資活動を拡大していくことを想定している方は、金融機関のローン審査という観点で「収入金額」を考える必要があるでしょう。

上記以外にも、経費処理で判断に迷う場合は、税理士など税務の専門家に助言を求めることをおすすめします。交通費や交際費の頻度が多い場合や金額が特出している場合には、税務署のチェックが入る可能性がありますから、十分注意が必要です。

家賃収入がある場合、年間の家賃収入が20万円以上であれば確定申告をする必要があり、たとえ賃貸経営が赤字の場合でも、必ず申告をしなければいけません。

家賃収入から経費を引いたものが課税所得となりますが、節税になるからと過剰な経費計上をすると、融資の際に不利になりますし、過度な経費計上で税務署にマークされるのも得策ではありません。

最終利益に対して、税金はかなりの割合を占めます。会計ソフトを利用したり、税理士など税務の専門家の力も借りながら、適正な申告を行いましょう。

不動産で得た収入は不動産所得ですが、規模が大きくなれば「事業所得」として申告できる可能性があります。事業所得だとどんな違いがあるのでしょうか。

事業所得として申告することで、火災や地震で受けた被害など経費の幅が広がります。ただ、事業的規模として認められるためには原則として以下の基準があります。

・アパートなどの場合は10室以上の部屋数

・戸建ての場合は独立した5棟以上

ただ、事業規模として認められるだけのために、無理に自己資金を投入して基準を満たす必要はありません。

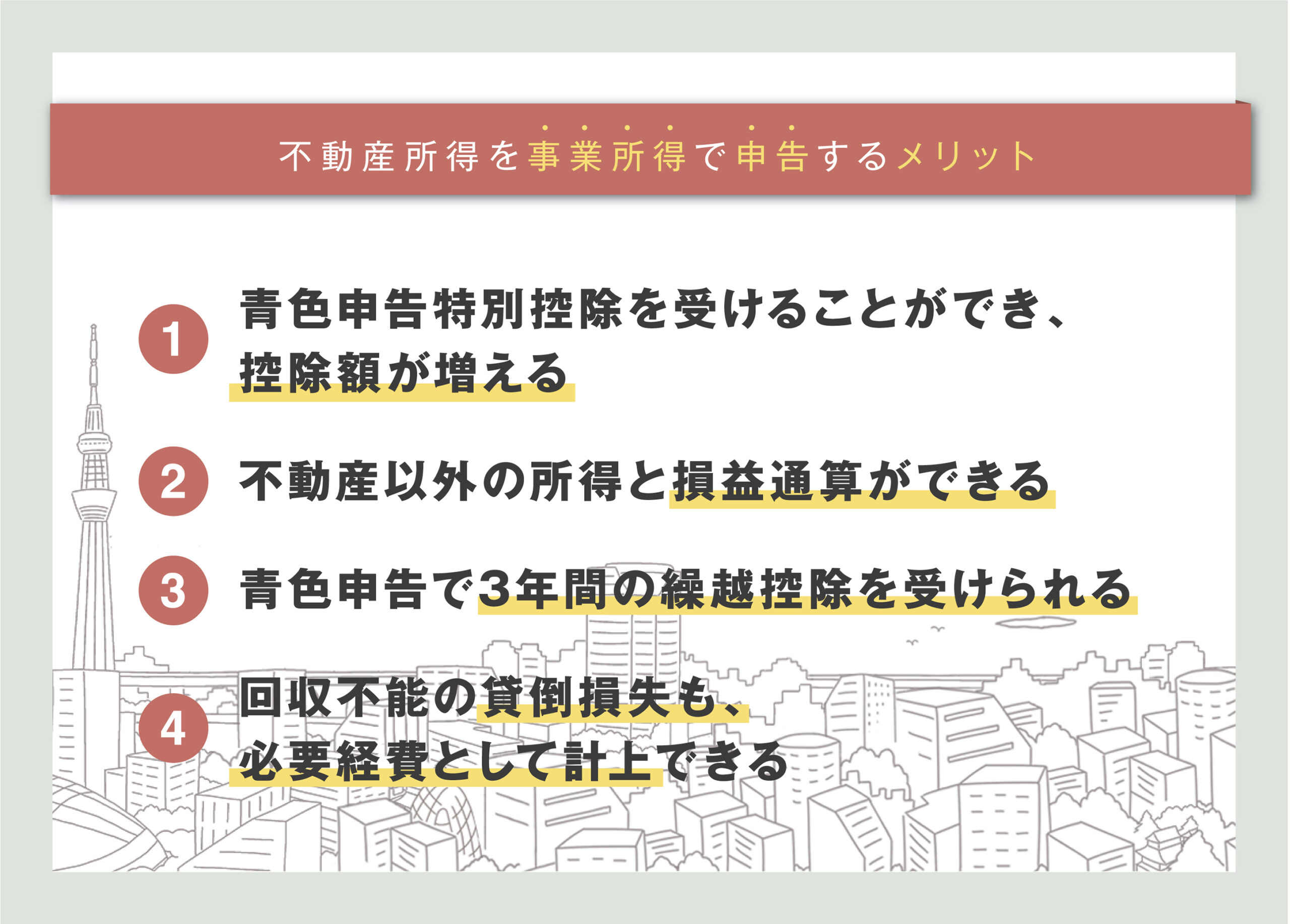

不動産所得を事業所得で申告するメリットは4点あります。

それぞれ詳しく見てみましょう。

記帳を始めとした条件(一般には複式簿記)を満たせば、最高65万円の青色申告特別控除を不動産の所得から差し引けます。事業規模でなければ、認められるのは最高10万円です。

また届出を出すことで、事業に参加する配偶者や親族に対する「青色事業専従者給与」も必要経費に算入できるなど、経費として計上できる範囲が広がります。経費が増えれば所得額が減り、節税につながります。

不動産の運営で赤字になっていても、給与所得などほかの所得と合算(損益通算)することで節税に役立てられます。給与所得に対する税金は源泉徴収の形で事前に徴収されていますので、確定申告すれば税金が還付される可能性があります。

赤字と言うと問題があるように思えますが、減価償却によって会計上だけ赤字とする(実際は家賃収入で利益が出ている)状態にすることも可能です。特に新築物件ですと、減価償却として計上できる耐用年数が長いため節税効果を長期間発揮できます。

単年だけだと、損益通算しきれない可能性があります。特に不動産投資は初年度や設備投資を行った年など、大きな赤字が出やすいです。

このとき、事業所得であれば3年間まで繰越控除を受けることができます。損失をある年に埋めきれなかったとしても、3年間は繰り越して翌年以降の所得額と相殺できるのです。

個人所得の状態で回収できない賃貸料が発生すると、その所得が発生しなかったとみなして、年度をさかのぼって所得金額を再計算する必要があります。これだと金銭的な損失のみならず、余計な作業が発生してしまいます。

事業規模であれば、貸倒損失をその年度の必要経費として計上できます。

不動産投資家であれば、収入を伸ばすことはもちろん収入に対する確定申告および納税も滞りなく済ませるのが義務です。うっかり収入や経費を記載し忘れてトラブルになることもありますので、普段からまめに帳簿をつけてお金の出入りを管理するようにしてください。自分一人では不安な場合は、専門家に作業を委託するのも一つの手です。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

新卒で入社した大手投資用マンションディベロッパーで、歴代最高売上を記録。その後、財閥系不動産会社で、投資物件のみならず相続案件、法人の事業用物件、マイホームの購入や売却といった様々な案件を経験。 2018年にJ.P.RETURNSの新規事業部立ち上げに参画。また、セミナー講師として、延べ100回以上の登壇実績を持ち、年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)