不動産投資は基本的に安定的でリスクも少ないと言われますが、当然投資である以上ある程度の変動要素が絡みます。

この変動要素がマイナスに働けば、利益を損なう可能性があり、損失に繋がる可能性も出てきてしまいます。

逆にプラスに働く可能性もあるので、その場合は運用開始時の予定よりも大きな利益を生む可能性があります。

ではこの変動要素とはどんなものがそれにあたるのでしょうか。

順番に見ていきたいと思います。

┃変動要素①不動産の価格

まず最初の変動要素は不動産そのものが持つもので、購入した不動産の価格です。

ちなみに区分のマンション投資で損失を出している方はそのほとんどがこの価格が値下がりした事が原因で損失を出しています。

価格はどういったマンションだと下がりやすくなるのでしょうか。

まず、大前提ですがマンション価格は都心の方が高く、地方になると安くなります。

新築の価格から中古の市場に向けて価格が下落し、古いほど価格が安いのが一般的です。

中にはプレミア感の強い物件だと、新築時に買い手が集中し、新築後に売却すると新築よりも高い値が付くということも無いわけではありませんが、今の日本では非常に稀です。

地方では築30年経過すると新築時の価格の3分の1以下の価格で取引されている物件も実際に多数存在します。

この購入時の不動産価格が経時的にいったいどれくらい下がるのかは一定の数値では表せません。

地域によって相場は大きく異なりますし、例え東京都内であっても場所により大きく相場は異なります。一駅先になるだけでも相場は違います。さらにタワーマンションなどは近隣のマンションの坪単価で見ると一般のマンションよりも高値で取引されている傾向があったりもします。

例えば現金2,500万円で購入したワンルームマンションから家賃が年間100万円取れていたとします。

ずっと賃料が入っていれば、実質利回りは4%、10年間で1,000万円の利益がある様に見えます。

しかし、この物件が10年後に1,500万円の価値しかなければ、売却した時の運用結果はトントンです。

もしも、1,300万円の価格しか付かなければ、家賃が入ってきているにもかかわらず、売却した時点で総合的に見ると、実質は200万円の損失が出る事になります。

という事は、いくら利回りが良くても物件の価格が同じだけ下がるのであれば利益にはならない、もしくは損失が出る事もあり得るという事になります。

想定通りの利回りを利益として確定するには不動産の価格が一定で、下がらない事が条件となるのです。

しかし、中古の相場に向けて、築年数が経過すればするほどに不動産価格は下がっていくのが一般的です。

このマンションにつく価格がどの程度、中古の相場に向けて下がっていくのか、その部分が投資する上でもとても重要になるという事です。

┃価格が下がりにくい物件って??

では価格が下がりにくい不動産とはどんなものでしょうか。

購入する際のポイントは二種類あります。

ポイント①築年数

一つ目は築年数です。

東京、大阪、名古屋、こういった大都市であれば、あくまでも平均値ですが一定の推移をデータから観測することが出来ます。

※ここでは価格が下がらない物件の想定なので、今後日本の人口が減少するにあたって、もともと価格の下がりやすい性質を持つ地方の物件は投資対象として考えません。

あくまでも都心部にあるマンションに投資をすることを前提としてお話します。

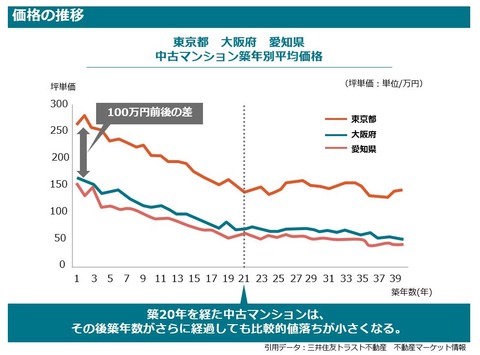

次のグラフを見て頂くと、基本的には新築時から20年程はその先の価格の推移と比べ、購入時の価格からの下落率が大きく、価値が下がっていくペースが速くなっていることが伺えます。

具体的な数字でいうと、東京都の場合新築時から10年間は年率換算で1.9%ずつ価格の下げ圧力がかかっていると言われています。

築10年から20年は年率1.4%の平均です。

築20年から30年に関しては年率0.45%と価格の下落率が極端に数字が小さくなります。

東京都心の不動産でいくら築年数が古いといっても、タダの不動産は存在しません。

古くても一定の価値を持つ以上、どこかで価格が安定してきます。

それが築20年が目安になるという事です。

購入した物件の価格が落ちにくいマンションを手にしたいという事であれば、築20年近く経過した物件の方が、価格が安定しているという事になります。

しかし、この東京の平均値には東京23区、ましてや、千代田区のど真ん中も試算に入っています。

一方東京都下、青梅市や八王子市もこのデータの平均値に加わっています。

当然千代田区の方が価値は落ちにくい傾向があります。

そこで二点目のポイントです。

ポイント②立地を選ぶ

立地を選ぶという事です。

同じ東京都内といってもそれぞれの場所によって不動産の価格や相場、騰落率は変化します。

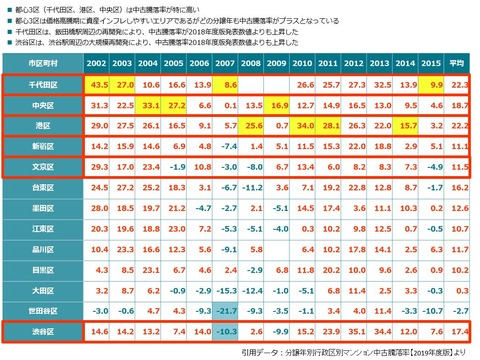

ここで、マンションが中古になった場合の価格の騰落率を地域別に見てみましょう。

以下のデータから、東京23区、それ以外の地域のマンションがリセールの際にどれほどの価格で売れているのか、その騰落率を見る事ができます。

東京23区

不動産の価格も市場の影響を受けて変化しているため、購入年度によって価格の騰落率が変化しています。

しかし、購入年度に関わらず、文京区や千代田区等はリセールにおいて多くの場合に価格が下がっていないことがわかります。場合によっては高く売れていることも大いにあり得ます。

一方、青梅市などは築年数が経過してもなお、価格が維持されるということは殆どなく、築年数が経過した分だけ順当に価格が下がり続け、リセールの際には大きく価格が下落する傾向が強い事がわかります。

この価格が景気変動の影響を受けにくく、築年数によっての価格の下落率が低いマンションは一定の価値を保ち続ける可能性が高いという事になります。

┃まとめ

お持ちの資産の価値が常に安定しているという結果になるマンションの条件としては、築年数が20年近く経過しており、なおかつ資産価値が落ちにくい場所で購入することが重要だということが、この二点のデータからはっきりと読み取ることができます。

利回りの良い物件と思って購入してもそれだけ資産価値が目減りしていれば、実際にはその利回りは表面上のただの数字であるだけで、実質的な本当の意味での利益には相当しません。

しかし、価格が落ちにくい不動産を選ぶための理屈は、きちんとデータから読み取ることが出来、その下落リスクは物件選びの段階で大幅にリスクヘッジできるということになります。

表面上の利回りだけでは不動産投資の本当の利益は見えてきません。

表面利回りが低い物件だとしても、売却などによる運用の出口の際にはその利回りの低い物件の方が利益になっていたという事が、不動産投資の場合は十分にあり得ます。

外債なども利回りの高い債券は、カントリーリスク、為替リスクが高くなり、見かけの利回りが良いからといっても、必ずしもその分利益に直結するとは限りません。

いくら利回りが良くても、大きく損失につながるリスクがあるのは不動産も同じなのです。

表面利回りだけではなく、利益の実態(投資物件の普遍的な価値)が本当にあるかがいかに重要かという代表的な例です。