不動産投資を行うときに、どうしても気になるのが諸費用です。不動産にかかる税金に加えて、修繕費やローンなどの負担を考えると不安になる方もいるでしょう。しかし、確定申告の際に適切に経費を計上すれば、管理・修繕費やローンの利息などが税金から控除され、お得に節税が可能です。さらに、もし不動産が赤字になってしまった場合でも、「損益通算」という裏ワザを使えば、給与所得などほかの収入にかかる税金も節税できます。

この記事では、不動産投資で節税する裏ワザや、経費として計上可能な費用・経費にならない費用の例、お得な確定申告制度である青色申告について解説します。

節税方法って何があるの?お金のプロが動画で詳しく解説!

「不動産投資や他の税金対策は何が違う?」特徴を比較したい方は必見!

お金のプロが解説する節税セミナーを無料で視聴可能。

節税の仕組み・選択肢・年収別の節税効果をわかりやすく解説。不動産投資のみならず、生命保険控除、確定拠出年金、ふるさと納税などそれぞれの特徴を約25分間に凝縮しておりますので、税金対策を実践したい方はぜひ参考にしてください。

どなたでも無料でダウンロードいただけます。

※お申込みいただいた動画セミナーもご視聴いただけますので、ぜひご覧ください。

『節税セミナー』をダウンロードする(無料)

不動産投資で節税する裏ワザは「経費」「損益通算」の活用にあり

「経費」と「損益通算」をうまく活用すれば、不動産投資にかかる税金を節税することが可能です。経費と損益通算がどのように節税の裏ワザになるのか説明します。

不動産投資が節税につながる仕組みについては、下記の記事にて詳しく解説しています。

>不動産投資で節税する仕組み!節税金額と効果を最大限にする物件の選び方までプロが解説!

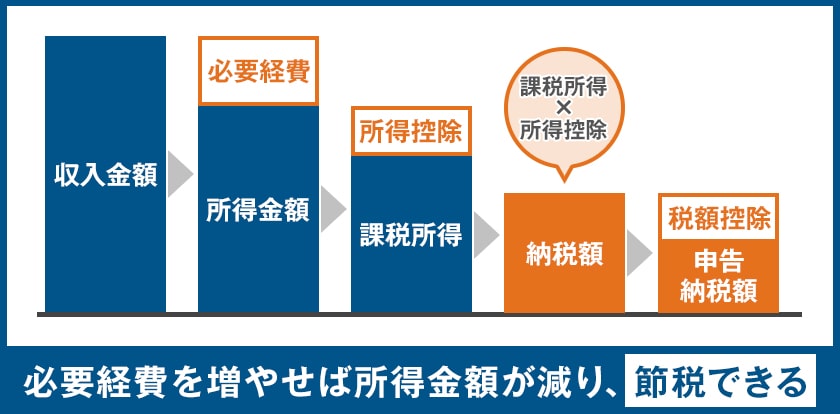

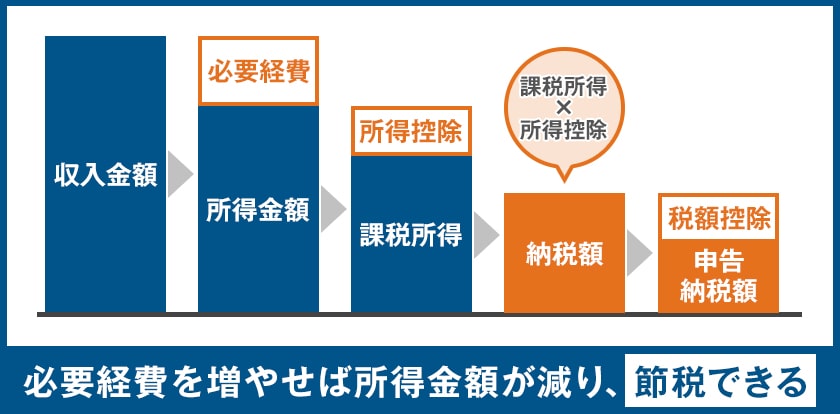

税金と経費の関係

経費とは事業にかかる費用のことで、収入金額より必要経費を差し引いた額で税率が決まり、課税されます。経費を多く計上できれば、それだけ課税対象となる所得額が減るため、節税が可能です。

会社員が不動産投資をする場合も、給与収入と不動産投資による総収入から、給与所得控除をはじめとする各控除と、不動産投資の必要経費を引いて課税所得が出されます。確定申告の際に不動産投資に使った経費を計上し忘れると、課税所得が多くなり税負担が増してしまう点に注意しましょう。

またJ.P. Returnsでは、不動産投資と節税について初心者の方でもわかりやすく解説した入門資料を無料公開しています。気になった方はこちらのフォームから申請してください。

損益通算の仕組み

不動産所得が赤字になった場合、節税の裏ワザとして損益通算を活用できます。

損益通算とは、総所得を計算する際に損失分を各種所得の金額から控除する制度です。以下の4つの所得で赤字が出た場合、ほかの所得金額から損失額を差し引けます。

出典:国税庁「No.2250 損益通算」

たとえば給与所得が800万円、不動産投資で20万円の赤字が出たケースでは、損益通算しないと課税対象額は800万円のままです。一方で、損益通算をすれば、赤字である20万円を800万円から差し引き、課税対象額を780万円に減らせます。

経費や損益通算によって節税ができると、支払いすぎていた税金をが戻ってくる「還付」を受けることも可能です。税金還付に関する詳しい情報は、以下の記事を読んでみてください。

>不動産投資で税金還付を受けられる!手続きやシミュレーションを紹介

不動産投資で経費として認められるもの

不動産投資において、どこまでを経費にできるのか正確に理解することは重要です。経費にできる費用を計上し損ねていると、税金を多く払いすぎてしまいます。

例として、以下の費用は経費として計上可能です。

管理費や管理会社への委託料・保険料・修繕費など、家賃収入を維持管理するのに必要な費用はすべて経費になります。加えて、建物および設備は時間経過により価値が下がっていく「減価償却資産」とみなされるため、取得費用を法定耐用年数で割った「減価償却費」を経費に計上できます。

また、以下の税金は、経費として申請可能です。

● 不動産取得税

● 印紙税

● 登録免許税

● 固定資産税

● 都市計画税

12~14の費用は、不動産投資に関連して利用した場合のみ経費として計上可能です。たとえば物件の管理を行うために自動車を利用している場合、ガソリン代やメンテナンス費、自動車税なども経費です。ほかにも維持管理に関する連絡で使う通信費、インターネット代や不動産会社と打ち合わせた際の飲食費は経費に含まれます。

ただし、プライベートで使う携帯電話や車両を不動産投資でも使っている場合、必要経費になるのは、業務遂行上直接必要であったことが明らかに区分できる金額に限られます。

「最大限経費に落として、手元に残るお金を増やしたい!」と考えている人は、以下の記事もぜひ読んでみてください。

>不動産投資の経費はいくらまで落とせる?上限の有無や計上できる範囲を解説

不動産投資で経費として認められないもの

ただし、過度に節税を意識した結果、経費として認められないものを計上してしまうと、脱税を疑われるなどトラブルを招く恐れがあります。

さらに、税務署の調査を受けた上で申告額を修正したり、あるいは税務署から申告税額を修正するよう命じられたりした場合、「過少申告加算税」が課せられます。過少申告加算税として課せられるのは、追加で納める税金の10%に等しい金額です。ただし、修正する金額が当初の納税申告額を超えているか、あるいは50万円を超えている場合、超えている部分の15%が過少申告加算税になります。

出典:国税庁「No.2026 確定申告を間違えたとき」

余分に税金を取られないためにも、以下のような費用は経費として計上しないようにしましょう。

打ち合わせの際に身に着けるスーツやバッグは、あくまでファッションアイテムであり、プライベートでも使用できるため経費として認められないことがほとんどです。飲食費も事業関係者が同席していなければ、プライベートの会食とみなされます。

2については、会社経営をしていれば従業員の娯楽費は福利厚生として計上できる場合もあります。しかし、個人事業主の自身に対する福利厚生は経費計上できない点に注意しましょう。また、物件購入の費用は減価償却費として計上することから、経費には含まれません。

不動産投資の中でも「マンション投資」における経費の考え方については、以下の記事で詳細にまとめています。

>マンション投資で計上できる経費とできない経費を徹底解説!

不動産投資の節税についてまだ疑問が残る方は、J.P. Returnsが設けている個別相談窓口をご利用ください。

不動産投資で青色申告を行うメリット3つ

不動産投資の所得税を節税する裏ワザには、青色申告があります。青色申告とは、不動産所得・事業所得・山林所得のいずれかの所得を得ている場合申請できる確定申告の制度です。不動産の貸し付けや、借地権の対価として収入を得ている場合、青色申告を申請すれば、さまざまなメリットを得られます。

不動産投資での確定申告を分かりやすく解説|必要書類や提出の流れも

代表的なメリットは、以下の3つです。

青色申告特別控除を受けられる

青色申告をすると最大65万円の特別控除を受けられます。経費に加えて特別控除も差し引くことで、課税額を減らせるでしょう。65万円の青色申告控除を受けるには、以下の条件を満たしている必要があります。

● マンションやアパート10室以上、または戸建て5棟以上の事業規模である

● 複式簿記で記帳している

● e-Taxや電子簿記を用いて期限内に確定申告を行っている

出典:国税庁「No.2072 青色申告特別控除」

e-Taxや電子簿記を用いて確定申告をしていない場合は、控除金額は55万円です。また、それ以外の要件を満たせていない場合の控除金額は10万円になります。

帳簿をつけるといった手間がかかるとは言え、青色申告の対象になると控除額を増やせるため、節税効果が期待できるでしょう。

家族への給料を経費に算入できる

青色申告では、生計を一にしている配偶者や親族に従業員として給与を支払っている場合、給与を経費として算入できます。ただし、「青色事業専従者給与に関する届出書」を税務署に提出し、労働の対価として適切な給与を支払っていると認められる場合のみです。

たとえば、まったく不動産の管理などに関わっていないパートナーに給料を支払い、経費にすることはできません。また、事業的規模で不動産投資を行っているとみなされない場合、経費には算入できない点に注意が必要です。

白色申告でも配偶者であれば86万円、配偶者でなければ1人につき50万円、または事業所得等の金額を専従者の数に1を足して割った金額のいずれか低い金額を上限に経費への計上が可能ですが、上限額がない点で青色申告のほうがお得です。

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

損失を繰り越せる

青色申告は、損益通算でもカバーしきれない赤字を最大3年まで翌年に繰り越して差し引ける点もメリットです。例えば、300万円の赤字が出た翌年の不動産収入が500万円だった場合、課税対象となる収入は500-300=200万円に抑えられます。

不動産購入で導入費がかかる初年度や大規模修繕をした年などは、大きな赤字が生じる可能性があります。損失が大きいと、損益通算で他の所得と合算しても損失が残ってしまうかもしれません。青色申告で損失を繰り越せる仕組みを活用すれば、赤字分を翌年に持ちこして相殺できるため節税につながるでしょう。

さらに、前年も青色申告をしている場合は、損失を繰り越す代わりに前年の所得と相殺して還付金をもらえる「繰り戻し還付」制度も存在します。

ただし、不動産を売却した際の赤字は、家賃収入などの不動産売却による収入以外とは損益通算できない点には注意が必要です。

不動産投資におけるよくある質問

不動産投資で節税する裏ワザは?

不動産投資で節税する裏ワザは「経費」です。

経費を利用すれば、不動産投資に必要な支出や減価償却費を不動産収益から差し引けます。経費が多いほど所得を圧縮でき、所得税や住民税の減税につながります。不動産投資では減価償却がとくに節税に大きな影響をあたえるため、減価償却についての知識を得ておくことが大切です。

詳しくは「不動産投資で経費として認められるもの」を参照ください。

不動産所得がマイナスになったときの裏ワザはある?

不動産所得がマイナスになったときの裏ワザは「損益通算」です。

不動産所得がマイナスになった場合、損益通算を利用することで給与所得の黒字を圧縮できます。給与所得が赤字になることはまずなく、源泉徴収として税金が引かれているはずです。しかし、確定申告で損益通算すると、払いすぎた源泉徴収が還付されます。

詳しくは「損益通算の仕組み」を参照ください。

不動産投資におけるグレーゾーンの経費とは?

グレーゾーンの経費とは、経費かどうか判断に迷う費用科目です。

たとえば、不動産会社の人と打合せでカフェを利用した場合は飲食費として経費計上できますが、不動産会社の人との飲み会は飲食費として計上できません。このようなどちらとも取れるような経費はグレーです。

税務署の調査が入ったときに対応できるよう、グレーゾーンの経費になりそうな科目の支払いに対してはレシートやメモを残しておくことが大切です。

まとめ

不動産投資をするときには、節税のために確定申告の際に経費を申告しましょう。経費としには管理費や管理会社への委託料・保険料・修繕費だけでなく、税金や車両費も計上できます。ただし、節税を意識しすぎて経費として認められないものまで計上してしまうと、「過少申告加算税」を課される恐れがある点に注意しましょう。

不動産投資を行いたい方は、J.P.RETURNSにご相談ください。不動産投資および資産運用のプロである一流のコンサルタントが、投資の目的・ニーズに合わせて駅近、築浅の優良物件を紹介します。動画で学べる節税・投資セミナーも多数揃えているため、不動産投資に興味がある方はぜひご確認ください。

動画で学べる節税・投資セミナーも多数揃えているため、不動産投資に興味がある方はぜひさらにJ.P. Returnsでは、不動産投資と節税について初心者の方でもわかりやすく解説した入門資料を無料公開しています。気になった方はこちらのフォームから申請してください。

節税方法って何があるの?お金のプロが動画で詳しく解説!

「不動産投資や他の税金対策は何が違う?」特徴を比較したい方は必見!

お金のプロが解説する節税セミナーを無料で視聴可能。

節税の仕組み・選択肢・年収別の節税効果をわかりやすく解説。不動産投資のみならず、生命保険控除、確定拠出年金、ふるさと納税などそれぞれの特徴を約25分間に凝縮しておりますので、税金対策を実践したい方はぜひ参考にしてください。

どなたでも無料でダウンロードいただけます。

※お申込みいただいた動画セミナーもご視聴いただけますので、ぜひご覧ください。

『節税セミナー』をダウンロードする(無料)