不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

物件の売買前に、不動産価格が適正であるかどうかを判断するのに用いられるのが「積算価格」です。積算価格の計算方法の理解は、不動産投資で成功するためには欠かせません。その際、路線価など土地の価格を算出する基準をともに覚える必要があります。

今回は、積算価格の基礎知識や計算方法について、よく似ている「収益価格」との違いにも触れながらご説明します。積算価格を計算できるようになって、より合理的な不動産投資をできるようになりましょう。

J.P. Returnsでは不動産投資について個別相談窓口を設けています。不動産投資について相談したい方は、ぜひご利用ください。予約はこちらから。

積算価格の基礎知識として、言葉の定義と使われ方についてお伝えします。

積算価格とは、土地と建物の現状の価値を評価して合算し、土地の形などの事情を考慮しつつ修正を加えた価格を指しています。投資物件を購入したり検討したりする際に、購入候補となっている物件の価格が妥当かどうかを判断するのに用いられます。

積算価格の算出方法は後述しますが、調達したときの原価(再調達原価)を求めて築年数に応じて値段を差し引いて求めます。これを「原価法」と呼び、広く積算価格の算出に用いられています。

積算価格は、銀行が融資を行う際に用いられます。銀行が物件の担保価格を算出する際に、この積算価格を利用することが多いです。

物件の価値を推定するのに、物件の耐用年数や構造なども考慮されるケースもあります。しかし、より定量的な形で算出できる積算価格が重視される傾向にあります。

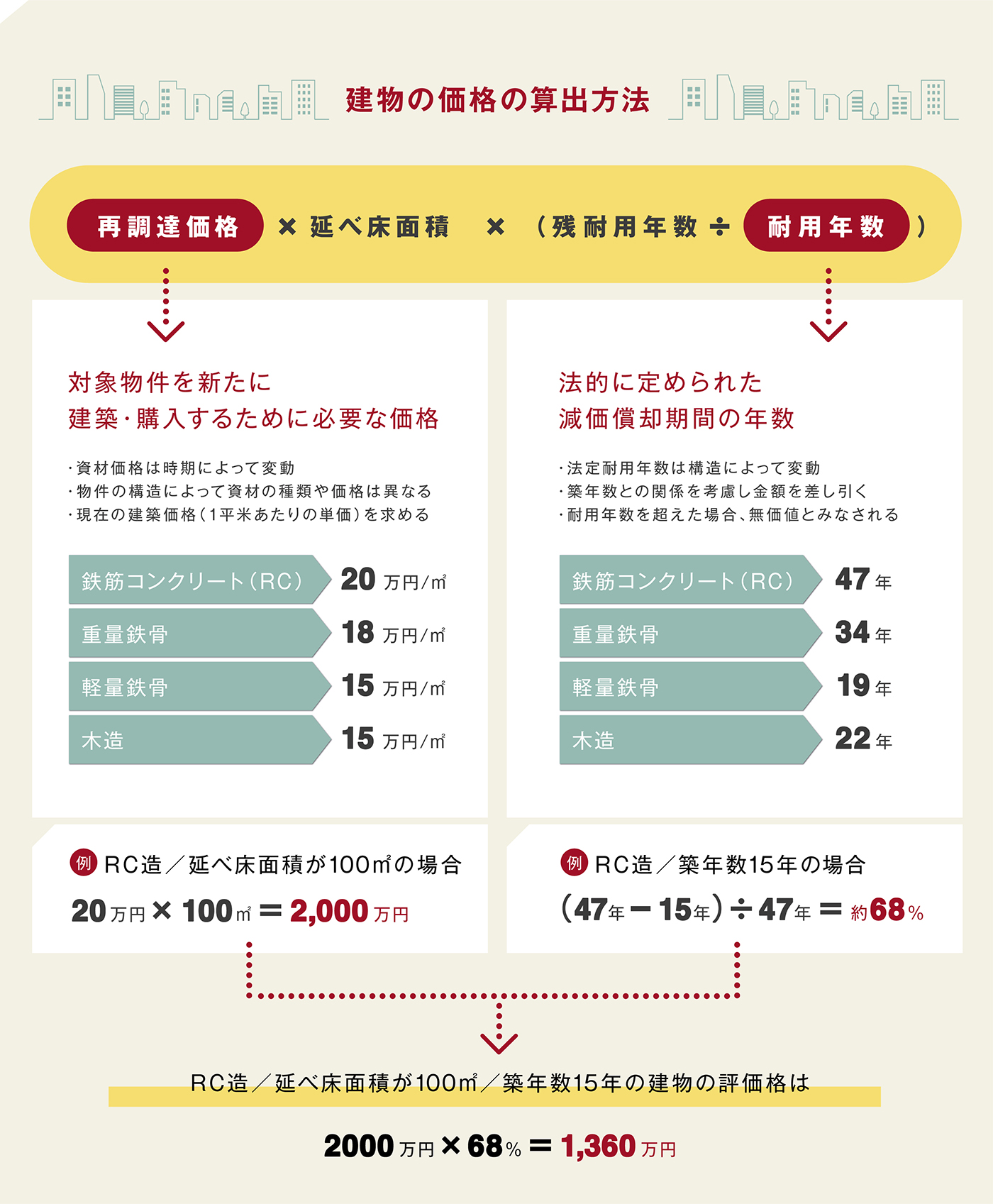

建物価格の算出方法はやや複雑で、以下の通りとなっています。

建物の積算価格 = 再調達価格 × 延べ床面積 ×( 残耐用年数 ÷ 耐用年数 )

建物構造によって評価が変わってきます。

再調達価格と耐用年数について、詳細をみてみましょう。

「再調達価格」は、対象物件を新たに建築・購入するために必要な価格のことを指してます。

資材価格は時期によって変動する事や、物件の構造によって資材の種類や価格は異なるため、再調達価格として現在の建築価格(1平米あたりの単価)を求めます。

例としてRC造であれば、延べ床面積が100㎡の再取得価格の場合は

20万円 × 100㎡=2,000万円

となります。

「耐用年数」は法的に定められた減価償却期間の年数を指します。法定耐用年数はRC造で47年・木造で22年、など構造によって変動します。

従って、築年数との関係を考慮し金額を差し引くようになっています。

● 鉄筋コンクリート(RC)・・・47年

● 重量鉄骨・・・・・・・・・・34年

● 木造・・・・・・・・・・・・22年

例として、築年数15年のRC造の建物は新築時と比べ、

( 47 – 15)÷ 47 = 約68%

の価値となります。なお、耐用年数を超えた場合、建物の価値は無価値とみなされます。

例として、再調達価格が2,000万円、築年数が15年のRC造の物件は

2000万円 × 68% = 1360万円

の評価額となります。

建物の積算価格がどのように計算できるのかシミュレーションしていきましょう。

【シミュレーション条件】

● 築11年の木造の建物

● 延床面積:100㎡

【建物の積算価格の計算方法】

1.再調達価格の計算

15万円/㎡(木造の再調達価格の㎡単価)× 100㎡ = 1,500万円(新築の再調達価格)

2.築年数による補正率の計算

(22年 – 11年)÷ 22年 × 100 = 50%

3.再調達価格に補正率を考慮

1,500万円 × 50% = 750万円(再調達価格)

このシミュレーション計算例の場合は、建物の積算価格が2,000万円と計算できます。

土地の積算価格は、次の計算式を利用して算出します。

土地の積算価格 = 路線価や公示価格 × 土地面積

路線価は国税庁ホームページ「財産評価基準書 路線価図・評価倍率表」で調査でき、公示価格は国土交通省ホームページ「国土交通省地価公示・都道府県地価調査」で調査できます。

路線価は相続税や贈与税を計算する元となる価格で、公示価格は実勢価格を示すための価格です。税金の評価額を知りたいときには路線価を利用し、実績価格を知りたいときには公示価格を使って計算しましょう。

収益価格とは、不動産が生み出す利益を元に価格を計算する方法です。

収益価格の計算方法は、次のとおりです。

収益価格 = 1年間の純利益 ÷ 還元利回り

1年間の純利益とは、不動産収入から固定資産税や維持修繕費用などのコストを引いた利益です。還元利回りとはキャップレートと呼ばれ、不動産の収益性を表した利率です。還元利回りは不動産ごとに目安が決まっており、類似する物件の利回りを参考にして決定します。

収益価格がどのように計算できるのかシミュレーションしていきましょう。

【シミュレーション条件】

● 1年間の不動産収益:200万円

● 1年間の不動産経費:20万円

● 還元利回り:6%

【収益価格の計算方法】

このシミュレーション計算例の場合は、収益価格が3,000万円と計算できます。

積算価格と深い関わりのある用語として、「収益価格」が挙げられます。投資判断を下す際には、積算価格と収益価格の双方を把握することも重要です。

積算価格は、物件を再度建てると仮定した場合の費用面に着目した価格です。言い換えれば、自分で建てて使用する場合を考慮した価格となります。これに対して、収益価格は対象の不動産が生み出す収益性に着目した価格です。

つまり、積算価格はコスト、収益価格は収益を重視したアプローチと言えます。価格を求める筋道が異なるため、算出した価格にも乖離が生じるケースがあります。実際の鑑定評価額を決める場合は、両方の方法で計算した後に調整を行うこともあります。

不動産投資を行う立場からすると、やはり収益性から物件を選ぶのが一般的でしょう。

しかし、積算価格と収益価格に差が出るケースがあります。そのため積算価格も把握しておくことで、物件の正確な価値をよりつかみやすいと考えられます。また、金融機関の融資額の基になることから、融資の見込みを立てるのにも有用です。用意する頭金の目安が分かります。

積算価格とは、土地と建物の現状の価値を評価して合算し、土地の形などの事情を考慮しつつ修正を加えた価格を指しています。

投資物件を購入したり検討したりする際に、購入候補となっている物件の価格が妥当かどうかを判断するのに用いられます。

詳しくは「積算価格の基礎知識」を参照ください。

積算価格の出し方は、次のように建物と土地によって異なります。

● 建物の積算価格 = 再調達価格 × 延べ床面積 ×( 残耐用年数 ÷ 耐用年数 )

● 土地の積算価格 = 路線価や公示価格 × 土地面積

詳しくは「建物の価格の算出方法」と「土地の積算価格の計算方法」を参照ください。

積算価格をわかりやすく、シンプルにいうと「土地の価格と建物の価格を合計した価格」です。

積算価格は担保価値がどのくらいあるのかなど、不動産の価値を知るために利用されます。

不動産投資を行う際に直感だけに頼るのは危険です。今回お伝えした積算価格を中心に、投資判断の根拠となる数字の求め方を知っておくことはきわめて重要と言えるでしょう。積算価格や収益価格を使いこなして、主観頼りから一歩抜け出した不動産投資をできるようになりましょう。

J.P. Returnsでは、不動産投資と節税について初心者の方でもわかりやすく解説した入門資料を無料公開しています。気になった方はこちらのフォームから申請してください。

簡単30秒で資料請求

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

新卒で入社した大手投資用マンションディベロッパーで、歴代最高売上を記録。その後、財閥系不動産会社で、投資物件のみならず相続案件、法人の事業用物件、マイホームの購入や売却といった様々な案件を経験。 2018年にJ.P.RETURNSの新規事業部立ち上げに参画。また、セミナー講師として、延べ100回以上の登壇実績を持ち、年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)