投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 投資のebookをダウンロードするAmazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

余剰資金が500万円あるなら、資産運用に取り組むのがおすすめです。代表的な投資の種類やメリットが分かれば、資産の組み合わせを決めるときに役立つでしょう。500万円を運用するのに適した投資手法と、それぞれの特徴を紹介します

投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 投資のebookをダウンロードする

目次

500万円で資産運用を始めたいと思うなら、そもそも500万円を運用に回しても問題がないほどの預金があるのか確認しましょう。目標とする利回りについても解説します。

「500万円も貯金できない」という方は、お金の流れを常に把握して、うまく管理していくことが大切です。お金を管理する方法やコツを知りたい方はこちらの記事も参考にしてみてください。

> 誰でもできるお金・収入の増やし方!継続的に安定した収入が得られるおすすめの副業

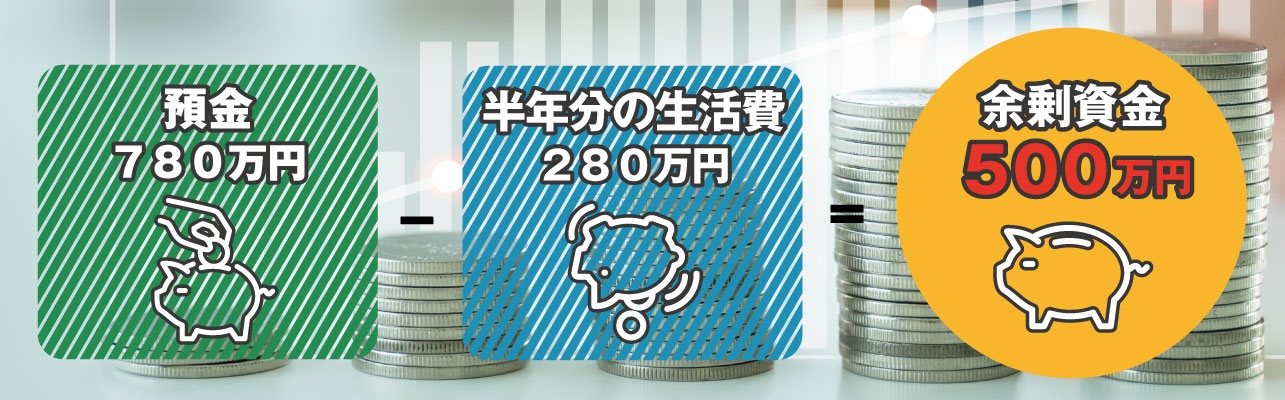

預金が800万円程度あれば、500万円を運用(投資)に回しても問題ないでしょう。現在の預金額のうち、投資に使える分のお金は『余剰資金』と呼ばれます。余剰資金の目安とされているのは、預金から半年分の生活費を引いた金額です。

例えば年収600万円の人なら、手取り額や預金に回す分を考えると、生活費は30万円程度になるでしょう。生活費の半年分は30万円×6カ月=180万円です。

さらに余裕を持つなら、向こう5年間に使う予定がある分も引いておくと安心です。この金額を100万円とした場合、預金額から引けるお金は180万円+100万円=280万円となります。

280万円を引いて余剰資金が500万円になる預金額は780万円です。つまり、預金が800万円程度あれば、500万円を元手に資産運用できるといえます。

資産運用を始める際は、目標とする『利回り』を決めておきましょう。利回りとは、投資金額に対する利益の割合です。元手500万円で1年間に50万円増やせた場合、年間利回りは10%となります。

個人の投資家にとって理想とされている利回りは10%です。ただし、利回り10%で運用し続けるのは難易度が高いため、初心者は5%程度に設定するとよいでしょう。

利回りが1%違うだけで利益に大きな差が出ます。最終的に増やしたい金額と運用できる期間から、適切な利回りを決めましょう。

利回りに大きな影響を与えるのが投資の種類です。低リスクの投資手法を選べば利回りも低くなります。手法ごとの特徴を理解した上で、目標とする利回りを実現しやすい投資を選ぶことが大切です。

500万円という資金があれば、さまざまな投資をおこなえます。

500万円で投資するおすすの運用方法は、次のとおりです。

● 投資信託

● 株式投資

● 債券投資

● 不動産投資

このように500万円を元手に投資する方法は多くあります。これらの投資がどのようなものなのか見ていきましょう。

1000万円を効率的に資産運用する方法について解説した記事もあります。合わせて確認してみてください。

> 1000万円で効率的に資産運用するには?おすすめの方法を徹底解説

投資信託とは、少額の資金を多くの投資家から集め、集めた資金を専門家が運用し、利益を投資家に分配する方法です。

次のように投資信託で、NISAにもiDeCoが可能です。

● 一般NISA

● 新NISA

● つみたてNISA

● iDeCo

NISAは投資信託などの運用益や、配当金が非課税になる制度であり、iDeCoとは自分で掛金を払って将来の年金にする制度です。iDeCoについてより詳しく解説した記事もあるので確認してみてください。よりiDeCoについて理解できるでしょう。

株式投資とは、株式会社が発行する株を購入し、企業が株を売却した費用を元手に上げた利益を投資家に分配する方法です。

株式投資は利益配分を受けられるのは当然として、魅力の1つが「値上がり益」です。株には価値があり日々変動しています。株が安いときに購入し値上がりしたときに売却すれば、売却益を得ることも可能です。

債券投資とは、企業や国などが投資家からお金を借り、借りた分のお金に対応する利子を払い、償還日には額面金額が返ってくるという方法です。

企業や国などはお金を借りたという証書を発行し、償還日まで定期的に収益を上げることができます。債権投資の内容によっては、償還日の途中でも債権を売却できるものもあります。

不動産投資とは、投資用不動産を購入し、購入した投資用不動産から家賃収入を得る方法です。

不動産投資はローンで投資用不動産を購入できるため、500万円を元手に大きな投資をすることも可能です。不動産という財産も手に入り、相続税対策にもなることから、投資用だけでなく節税という面でもよく利用されます。

J.P. Returnsでは、マンション投資についてより理解を深められる動画セミナーを無料公開しています。会員登録不要で見放題です。ぜひ参考にしてみてください。

動画視聴・ご面談でAmazonギフトカード60,000円プレゼント

Amazon ギフトカード進呈条件はコチラ

年収500万円でも時間をかけて資産運用すれば、1億円を目指すことができます。

しかし、1億円を目指すのは、ハードルが高いことも理解しておかなければいけません。年収500万円で1億円を目指すには、ポイントを押さえてじっくりと投資を続けていくことが大切です。

ここからは、年収500万円で資産運用し、1億円を目指すポイントについて解説していきます。

1億円を目指すのであれば、支出と投資資金を概算しておきましょう。

収入と支出の内容を理解しなければ、月々の投資できる金額を正確に把握できません。投資できる金額がわかなければ、投資計画すら立てられません。投資をするときには、まず自分の収支の内容を正確に把握し、投資資金を概算するところから始めます。

生活費は固定給の部分でまかない、ボーナスは投資用の資産として活用しましょう。

固定給から投資資金を捻出するのは困難ですが、ボーナスはあまり生活費の支出に関連しないため、投資用資産に回しやすい収入です。

1億円を目指すには多くの投資用資金が必要であるため、ボーナスの大部分を運用に回せる計画を立てましょう。

1億円を目指すには数十年の投資期間が必要となり、その間に自分の年収が変動するはずです。年収が変動した場合、変動にあわせて運用額を変更していきましょう。

万が一、年収が減った場合は投資額を少なくするなど調整をしてください。収入に合わない投資をすると生活が苦しくなる恐れがあります。反面、年収が増えたのであれば1億円を達成する期間短縮のためにも、月々の投資金額を増やしていくとよいでしょう。

柔軟な投資計画を立てることにより、生活を圧迫することなく投資ができ、1億円の達成が早くなるはずです。

500万円を運用する前には、次の点に注意しましょう。

● 運用の目的を明確にする

● リスク許容度にあった投資方法を選択する

投資はリスクをともなうため、投資をする前にはリスクを理解しておかなければいけません。各投資によって発生するリスクは異なりますが、一般的に気を付けなければいけないことを紹介していきます。

500万円を運用する目的を明確にしましょう。

運用の目的によって投資する金額や、リスクの許容範囲が変わります。たとえば、短期間で利益を上げようとすると多くの投資金が必要であり、リスクの高い投資商品を選択しなければいけません。反面、長い時間をかけてじっくり資産を増やすのであれば、生活を圧迫しない範囲で投資していくことになります。

目的が明確になっていないと投資額などがブレてしまい、思い描いた結果にならなくなります。

投資には必ずリスクがともなうため、自分の考えるリスク許容度にあった投資方法を選択しましょう。

人それぞれ考え方は異なり、リスク許容度に対しての考え方も異なります。元本割れのリスクを避けたいのであれば、リスクの低い投資を選択しなければいけません。自分が考える以上のリスクを持つ商品に投資してしまうと、損失したときのリカバリーがきかなくなります。

各投資商品にはどのようなリスクがあるのか把握し、自分のリスク許容度にあったものか確認していきましょう。

500万円を貯金するのか、投資するのか迷っている人も多いことでしょう。

貯金するか投資するかは、それぞれのメリット・デメリットを理解すれば、500万円をどう活用したらよいのか的確な判断をできるようになります。

J.P. Returnsでは、貯金と投資に理解を深められる「投資ebook」を無料公開しています。貯金と投資でどれだけ差が出るのか。また投資の種類、リスクとリターンなどについて詳しく解説しています。気になった方はこちらのフォームから申請してください。

簡単30秒で完了

500万円を預金するメリット・デメリットは、次のとおりです。

【メリット】

● 預け先の金融機関が破綻しても1人の預金者に対し1,000万円までは保証される

● 元本割れのリスクがほぼない

【デメリット】

● 金利が低く運用というレベルではない

● 金利が低すぎてインフレ率に追いつけないことが多い

● 多くの利息を得るには定期預金を利用することになりお金が自由に使えなくなる

500万円を預金するメリットはお金を預かってもらえるということくらいです。微小な利息はつきますが、インフレになっている世界では微小な利息では収益にもなりません。

現代で500万円を預金するメリットは、少ないと考えてもよいでしょう。

500万円を投資するメリット・デメリットは、次のとおりです。

【メリット】

● 資産を増やすことができる

● インフレが起きても対処できる

【デメリット】

● 元本割れのリスクがある

● 投資にのめり込み生活苦になる人がいる

● 安定した収益を得るには知識やノウハウが必要

投資は定期預金に比べハイリスクハイリターンになるため、資産が大きく増えることもあれば、投資した金銭を失ってしまうこともあります。結果はすべて自己責任であり、運用は自分でおこなっていかなければいけません。もし投資に関する知識やノウハウを学ぶことが得意ということであれば、投資に挑戦してみてはいかがでしょうか。

500万円を元手に資産を運用するなら、複数の商品を組み合わせた分散投資を意識することが大切です。元本保証の商品を組み込んだり、NISAで税負担を減らしたりすれば、リスクをさらに軽減できます。

500万円の資産運用で選ぶ投資手法は、投資信託や株式投資がおすすめです。最終的には、長期的な安定収入を得られる現物不動産投資も視野に入れておきましょう。

J.P. Returnsでは、マンション投資の個別相談窓口を設けています。不動産投資に疑問がある方は、ぜひお気軽にご活用ください。予約はこちらから。

Amazonギフトカード60,000円プレゼント中

Amazon ギフトカード進呈条件はコチラ

※今すぐご視聴頂ける「不動産投資動画セミナー」、またはスマホで読める「不動産投資book」も人気です。いずれも無料でご利用頂けますので、是非お気軽にお申込ください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)