不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

不動産投資は賃貸ニーズの高い物件を運用している分にはリスクが少なく、投資経験が少ない初心者にもおすすめの方法です。給料があまり増えないなか、物価高騰や税金などによって生活が苦しくなるため、本業以外で収入を得る方法として、不動産投資は注目を集めています。

しかし一方で、賃貸経営がうまくいかずに不動産投資をやめたいと考えている人がいるのも事実です。特に不動産投資を始める際の物件選びで手を抜いてしまうと経営が厳しくなり、やめたいと考える人が増える傾向にあります。賃貸経営の状況によっては、売却しても借金だけが残るために、やめたくなっても売却できないケースもあるでしょう。本記事では不動産投資をやめたい理由や注意点などを詳しく解説していきます。

J.P.RETURNSではスマホで見られる動画学習教材を無料配布しています。まずは動画で概要を掴みたいという人はぜひご活用ください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

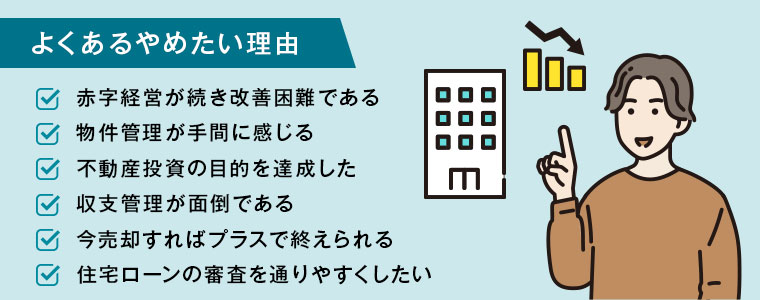

不動産投資をやめたい理由はうまくいかなかったというネガティブなものから、目標達成できたためといったポジティブなものまでさまざまです。やめたい理由によっても考え方やアプローチの仕方も異なります。

不動産投資をやめたい理由はうまくいかなかったというネガティブなものから、目標達成できたためといったポジティブなものまでさまざまです。やめたい理由によっても考え方やアプローチの仕方も異なります。

それぞれ詳しく解説していきます。

毎月の家賃収入よりもローン返済や管理委託費などの支出が上回る状態が続くと、自分の貯蓄から取り崩す状況が続きます。赤字が数か月以上続くと、精神的にも経済的にも苦しくなってしまうため、不動産を手放してやめたいと考える人も増えてくるでしょう。

家賃収入を得ていて、数千円くらいの赤字であれば大きな問題でないのであまり気にならないかもしれません。しかし、空室が続いて毎月10万円以上赤字になっている、もしくは入居者がいるにも関わらず、数万円の赤字が続いている状況が続いていると先が見えなくなってしまいます。

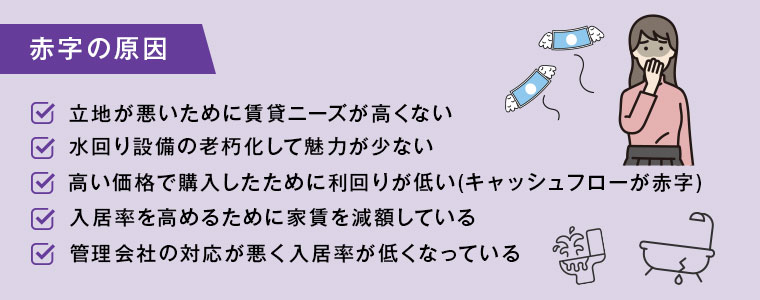

赤字が続くときはなぜそのような状況になってしまうのか、まず原因の特定が大事です。原因が分からなければ改善しようがありません。赤字の原因となり得るものは以下の通りです。

まずは上記に当てはまっていないか確認してみましょう。

物件管理を手間に感じて不動産投資をやめたいと考える人も一定数います。もし入居募集から契約手続き、家賃回収や督促までを自主管理しているなら、管理委託やサブリースを視野に入れてみましょう。

管理委託では上記の作業が基本的には業務に含まれるため、オーナーの負担は大きく減ります。手数料も家賃の5%前後が相場なので、収益を大きく逼迫することもありません。

サブリースはサブリース会社に物件を借り上げてもらい、入居者とのあらゆる業務を委託する契約方式です。家賃保証が付帯する契約が多く、安定的に家賃を得られるメリットはありますが、手数料が10~20%程度かかるため、収益率が下がってしまいます。

既に管理委託をしていて成果に不満があるなら、入居付けに強い、手数料が安いなど、より魅力的な管理会社に乗り換えるのも一つの手です。

また管理委託をしていても、引っ越しに伴い、気軽には立ち寄れない距離になってしまう場合は、手放すのも一つの判断でしょう。

資産運用として不動産投資を始める前に、目的を定めている人も多いでしょう。例えば、売却すると1,000万円の収益が出る、ローン返済が終わったなどです。

その目的の達成と同時に現金化が必須であれば、売却も一つの選択肢になります。例えば、1,000万円を貯めて、それを元手に自宅を建て替えるケースです。一方で、ローン返済が終わったものの、特に現金を使う必要がなければ、そのまま不動産のままで運用をして、不労所得を受け取るのも選択肢の一つです。

不動産投資していると個人であれば確定申告を行わなければいけません。不動産所得が年間20万円以上で申告手続きはマストになり、赤字の場合にも損益通算をして節税するために確定申告が必要になります。

確定申告を行うためには、家賃収入の計算はもちろんのこと、毎月の管理委託費やセミナー関係の支出、減価償却費などあらゆる経費をまとめる作業が毎年発生します。家賃収入を得るための支出であれば、基本的には経費計上でき、課税所得を圧縮できるものの、日常的に帳簿を付けるなどの事務作業を億劫に感じる人も珍しくありません。

自分で確定申告の作業をするのが面倒なら、税理士と契約して事務負担を削減するのも一つの手です。家賃収入や経費の領収書などを税理士に渡して、帳簿付けから確定申告の委託もできるため、手間だけがやめたい理由なら検討してみる価値があります。特に保有している不動産が多く、会計処理が煩雑なら効果は大きく感じられるでしょう。

まだローン返済が残っているものの、現在の相場を照らし合わせて利益が出るならやめたいと考える人もいます。不動産相場によっては、購入してから数年で含み益に転じるケースもあるでしょう。利回りや物件価格などさまざまな要素に影響されるものの、資産価値があまり落ちていなければ、空室率が低い状態で運用を続けているといずれ含み益が出ます。

もし不動産投資で目標や思い入れがないなら、利益が出ている段階で売却してやめるのも一つの選択肢です。ただ、管理委託していてほとんどオーナーの負荷があまりないなら、運用を続けると残債が減りさらに利益が大きくなるので、売却するタイミングを慎重に判断しましょう。

不動産投資で融資を受けていると、住宅ローンの審査が通らないわけではありません。しかし、審査に通過する確率を高めたいなら、借り入れをなくすために収益物件を手放す人もいます。

ただし、毎月のキャッシュフローがプラスで、不動産所得も黒字であるなど、状況によっては審査にとって不利にならないケースもあります。不動産投資を始めてから日が浅い場合は、売却価格よりも残債が上回ってしまうでしょう。

そのため、住宅ローンを確実に通したいと考えるなら、不動産投資をやめるのも一つの対策になります。

ここからは、いざ不動産投資をやめたいと考えたときにまず考えるべきことを解説していきます。やめたい根本を改善できるなら不動産投資を続けたいと考える人も少なくないでしょう。やめたいと思うなら、まず以下の3つの視点で考えてみましょう。

ここからは、いざ不動産投資をやめたいと考えたときにまず考えるべきことを解説していきます。やめたい根本を改善できるなら不動産投資を続けたいと考える人も少なくないでしょう。やめたいと思うなら、まず以下の3つの視点で考えてみましょう。

・改善が不可能か?

・売却した場合の損益はどうなるか?

・メリットとデメリットをトータルして判断しているか?

それぞれ説明していきます。

不動産投資をやめたいと思う理由によっては、改善できる場合もあります。例えば、空室率が高いときは、原因を突き止めて改善することで収支がプラスになるなら、不動産投資を継続するという判断になるでしょう。空室率の高さが設備であれば、水回り設備を交換する、流行りの最新キッチンを導入するなど、改善方法はいくつもあります。

やめたいと思ったらまずは原因の改善策を考え、そのうえで最終的な判断を下すといいでしょう。改善が不可能なケースは、例えば、立地が悪いために空室率が改善されない場合です。

売却したときにトータルの収支がプラスであるかも、手放すかを決める大事なポイントです。マイナスの場合は、売却時にトータルの不動産投資赤字が確定するので、躊躇する人も少なくないでしょう。一方で、手放したいときに売却してトータルでお金が増えるなら、手放すと即決するかもしれません。

トータルの収支とは、毎月のキャッシュフローの累積に加え、購入時と売却時の差を計算したものです。

例えば、単純化した以下の条件で計算してみましょう。

・運用期間は10年間

・毎月キャッシュフローは3万円のプラス

・購入時価格2,000万円、売却時価格1,900万円

キャッシュフロー累計はプラス360万円(3万×12か月×10年)、売却時はマイナス100万円(2,000万円-1,900万円)となり、トータルでは260万円のプラスになります。また、逆に毎月のキャッシュフローがマイナスであるものの、資産価値が上がり、大きな売却益によってトータルでプラスに転じるケースもあります。

実際に売却を行う際は、仲介手数料や税金も発生するため、上記以外にも発生するコストも加味して計算したうえで最終的に判断してください。

売却した理由となっているデメリットだけではなく、メリットの部分にも目を向けて最終的な判断を下しましょう。

例えば、管理委託でほとんどオーナーの実働はないとはいえ、空室になる心配のような精神的な負担があるためにやめたいと思ったとします。一方で、毎月のキャッシュフローは数万円ある状態が続いていて、毎年の節税効果もあるなら、経済的な恩恵も大きいでしょう。精神的な負担がある代わりに、経済的な余裕を持てているとしたら、両方を天秤にかけて判断する必要があります。上記の例にしても、全員に当てはまる正解はないので、自分が感じているデメリットと、得られているメリットの両方を考えて判断しましょう。

株式投資の売買であれば、スマホ数タップで数分もかからず取引完了できますが、不動産の売却はそう簡単にはいきません。買い手を見つけ、売買価格に合意して、契約を締結して、と手間も時間もかかります。買い手のローン審査にも時間が必要なので、数週間はかかるのが一般的な流れでしょう。不動産の売却は労力がかかるため、不動産投資をやめたいと考えている人は、手順も把握したうえで今すぐに売却するかを判断しましょう。不動産売却の手順は以下のとおりです。

株式投資の売買であれば、スマホ数タップで数分もかからず取引完了できますが、不動産の売却はそう簡単にはいきません。買い手を見つけ、売買価格に合意して、契約を締結して、と手間も時間もかかります。買い手のローン審査にも時間が必要なので、数週間はかかるのが一般的な流れでしょう。不動産の売却は労力がかかるため、不動産投資をやめたいと考えている人は、手順も把握したうえで今すぐに売却するかを判断しましょう。不動産売却の手順は以下のとおりです。

ステップ①不動産会社に売却を相談する

ステップ②売却を依頼する

ステップ③買い手を探す

ステップ④売買契約を締結する

ステップ⑤物件の引き渡し・決済を行う

ステップ⑥確定申告をする

それでは順番に解説していきます。

不動産会社に売却したい旨を伝え、周辺の土地や建物の相場や、今後の売却スケジュールなどを確認します。どのような手続きを経て、売却が完了するかもしっかりと把握できていなければ、聞いておきましょう。

売却の一連の流れや相場感を把握できたら、正式に不動産会社に売却手続きを依頼し、契約を結びます。契約形態は大きく分けて「専任媒介契約」と「一般媒介契約」の二つです。

| ・専任媒介契約 売却活動を不動産会社1社に任せる契約。営業力がある会社であれば、比較的すぐ買い手が決まる。 ・一般媒介契約 複数の不動産会社に売却活動を依頼できる契約。専任媒介契約と比べ広範囲に買い手候補と接触できるため、早く買い手が決まりやすい。 |

不動産サイトなどに掲載して、買い手を見つけます。買い手候補者からコンタクトがあれば、内見や詳細情報の開示の対応を不動産会社が行います。どの不動産会社が対応するかは、契約形態によっても異なり、例えば専任媒介契約の場合は依頼した不動産会社のみです。買い手を見つけるだけでなく、価格面も合意しなければ、売却手続きには入れません。

買い手と価格等も含めて合意したら、売買契約を締結します。締結する際に、不動産を引き渡すスケジュールなども確認しておきましょう。後々引き渡すときの条件でトラブルを起こさないためにも、売買契約の内容で不明な点があれば確認しておくのがいいでしょう。

契約手続きを締結したら、あとは最終段階である物件の引き渡しです。決済をする前に売り主、買い主、不動産会社が現地で設備に不具合がないかなどを確認します。一般的には、融資を受ける金融機関で司法書士なども同席して引き渡しが行われます。登記手続きを経て、決済されると売却手続きは完了です。

不動産売却益(譲渡所得)が出ている場合は、計算をして確定申告を行います。不動産売却益は不動産の売却金額から売却のためにかかった費用や取得金額を差し引いて算出します。

意外に感じるかもしれませんが、不動産投資をやめると得られるメリットもあります。不動産投資をやめるかどうか悩んでいるなら、下記のメリットについても把握しておきましょう。

意外に感じるかもしれませんが、不動産投資をやめると得られるメリットもあります。不動産投資をやめるかどうか悩んでいるなら、下記のメリットについても把握しておきましょう。

・ローンを組みやすくなる

・空室などのリスクに怯える心配がない

・利益が出れば手元のキャッシュが潤う

それぞれ解説していきます。

ほとんどの人は不動産投資ローンを組んで物件を購入します。住宅ローンをはじめ、他のローンを組む際、既に借り入れがあると審査に不利に働くのが一般的です。あります。ただし、個人の属性や残っている借入額、新しく借りるお金の目的によっては融資を受けられる可能性もあります。

保有不動産を売却すると、ローン残債はなくなるため、審査においてはプラスの評価となるでしょう。

プロの業者に管理委託しているとはいえ、不動産投資は入居者がいなければ、収入が0になるビジネスモデルです。そのため、今現在キャッシュフローが黒字で運営できていても、家賃収入が途絶えるリスクを常に抱えることになります。そのリスクによって不安な思いを持ち続けている人も中にはいるでしょう。

不動産投資をやめれば、家賃収入を気にせず、返済に追われる心配もありません。収入が途絶える不安に怯えずに暮らせるのはメリットともいえます。

売却する際に購入時の価格より値上がりしていたり、返済年数がある程度経過したりしていると、売却額で残債を返済してもまとまった金額が残る場合もあります。毎月のキャッシュフローはあまり出ていなくても、返済が半分以上終わっていれば、売却価格が下落していてもある程度の現金が手元に残るでしょう。

不動産を手放してキャッシュに余力ができれば、他の投資に資金を切り替えたり、自分の買いたいものを手に入れたりも可能です。ただし、購入直後や大きく資産価値が低下している物件では、借金だけ残る可能性もあるので注意が必要です。

赤字であっても手元の貯蓄などを切り崩して耐えられるなら、持ち続けた方が良い物件もあります。

例えば、入居率が高い都心の人気エリアの物件であれば、キャッシュフローが多少マイナスの状態が続いても、持ち続けた方がいい場合もあるでしょう。需要が高いエリアは資産価値も上がる傾向にあり、キャッシュフローとしてマイナスでも返済を続けると実質的な資産は増え続けているからです。

あまり人が住みたがらないエリアの物件で買い手が見つからないと、手放したくても売却できない可能性があります。また相場よりも高い金額であれば、よっぽどのプレミア物件でなければ手放せないでしょう。

売却できない事態を避けるためには、資産価値を高く保つ需要のある物件で不動産投資を始めるのが大事です。

不動産を売却するときの基本的な相談窓口は不動産会社です。周辺相場からおおよその売却金額やスケジュールなども一緒に相談できるでしょう。内容によっては、以下の窓口でも相談可能です。

・市役所

・税理士

・国税庁の相談窓口

・弁護士 など

ワンルームマンション投資とは、その名の通り、ワンルームマンションを購入して家賃収入を得る不動産投資の一種です。戸建て投資、一棟アパート投資のように、購入する物件の種類によって呼び名が変わります。

ワンルームマンション投資は、便利なエリアに多く、入居率が比較的高いのが特徴です。しかし、悪質な業者から割高な価格で買わされてしまうと、赤字が続くなど苦しい状況に陥る可能性もあるため注意しましょう。

不動産投資をやめたいと思う理由には、赤字が続くという経済的な問題や、管理の手間などさまざまです。しかし、その内容によっては、改善策を講じて継続できる場合もあるでしょう。やめたいと思ったらまずはその要因を分析し、改善できるかを考えたうえで最終的な判断を下すのがおすすめです。

不動産投資をやめたいと思う理由には、赤字が続くという経済的な問題や、管理の手間などさまざまです。しかし、その内容によっては、改善策を講じて継続できる場合もあるでしょう。やめたいと思ったらまずはその要因を分析し、改善できるかを考えたうえで最終的な判断を下すのがおすすめです。

今保有している不動産の収益性が悪いために物件を変えたいというケースを含め、J.P.RETURNSでは不動産投資の相談に幅広く対応しております。都内物件を中心に需要の高い物件を数多く用意しているので、興味があればぜひ無料相談をご利用ください。個人の状況に応じたアドバイスも可能です。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

ファイナンシャルプランナー。ディベロッパーとして再開発に従事したことがきっかけで不動産に興味を持つ。個人では、不動産を軸に据えながら株式や暗号資産にも幅広く投資。

自分自身の投資体験をもとにかみ砕いて分かりやすく説明することを得意とする。大手メディアで金融や不動産ジャンルに特化して執筆を行い、携わった記事は300記事を超える。

【保有資格】

2級ファイナンシャル・プランニング技能士