不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

マンション投資で手元に多くの利益を残すには、事業に関わる経費をヌケモレなく 計上し、課税所得を圧縮して節税するのが重要です。しかし、マンション投資で経費として扱う項目と、そうでない項目の線引きが分からない方も多いのではないでしょうか。経費計上できる項目を申告し忘れてしまうと、本来支払う必要のなかった税金を納めることになり、利益も減ってしまいます。

マンション投資で計上できる経費は、大家として家賃収入を得る過程で必要になった支出です。物件の管理費用といった直観的に理解できるような経費だけでなく、マンション投資事業を円滑に進めるためのセミナーなどの勉強会の費用も計上できます。

本記事では、マンション投資をする際に計上できる経費とできない経費の区分けについて詳しく解説していきます。必要以上に税金を支払わずに多くの利益を手元に残したいと考えている人はぜひ参考にしてください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

マンション投資において、適切な経費計上の知識は利益を最大化するために必須です。経費を計上して不動産所得を少なくすると、納める税金を減らせるので結果的に手元に残るお金を増やせます。利益を多く生み出す優良物件を保有していても、必要経費を全て計上せずに課税所得を増やしてしまうと多額の税金を支払うことになってしまいます。上手に経費計上している普通の物件と最終的な利益が同じになってしまうケースもあるでしょう。

もちろん、プライベートな食事や遊びをマンション投資事業の必要経費としては、計上できません。しかし、大家同士の情報交換で実際にかかった食事代や勉強会の参加費などは、マンション投資の必要経費です。利益最大化のためにも必ず経費計上しましょう。

必要経費を計上して不動産所得が減ると支払う税金を減らせるので、手元に残る利益が最大化する仕組みです。不動産所得と必要経費の関係は以下の式で表せます。

| 不動産所得=総収入金額‐必要経費 |

総収入金額には毎月の家賃収入に加えて礼金や更新料も含まれます。マンション投資事業に支払った経費を全て計上すると不動産所得の最小化が可能です。不動産を所有すると自分自身で所得を計算して納税する必要があるため、正しい経費計上の知識が大切になります。ただし、支払う税金を減らす目的でむやみにマンション投資セミナーに参加したり、高額のコンサルを受けたりすると、ただの無駄遣いになってしまうので支出すべきかどうかは慎重に判断しましょう。

必要経費は忘れずに計上し、必要以上に税金を支払わないよう注意してください。

経費として特に重要なのは実際の支出を伴わずに計上できる減価償却費です。減価償却費の詳細については後ほど詳しく説明します。

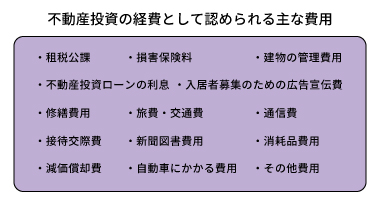

マンション投資の経費として認められる主な費用は以下の通りです。

経費として認められるかどうかの判断するにあたり、マンション投資事業の売り上げに貢献しているかという点が重要です。それでは順番に詳しく説明していきます。

固定資産税、都市計画税、印紙税、登録免許税、不動産所得税などの税金も、租税公課として経費計上が可能です。印紙税などは物件購入時のみとなりますが、固定資産税や都市計画税は毎年支払う税金になるので、忘れずに経費計上しましょう。

固定資産税:毎年1月1日の所有者に対して課される税金

都市計画税 :毎年1月1日に市街化区域内に所在する土地及び家屋の所有者に対して課される税金

印紙税:契約書締結の際に「印紙」として納める税金

登録免許税:不動産登記時に課される税金

不動産免許税:登記の有無に関係なく、土地や家屋を購入や増改築した際に発生する税金

上記の税金以外でも、マンション投資事業のための自動車を保有していれば、自動車税や重量税も経費計上ができます。ただし、プライベートでも車を利用する場合は使用割合に応じて按分が必要です。

マンション投資物件にかかる火災保険、地震保険の費用も必要経費として計上可能です。多くの不動産オーナーは、購入する際に火災保険や地震保険に加入しています。

他にも孤独死保険の費用も計上できます。孤独死保険とは、入居者が孤独死した場合の残置物の撤去や特殊清掃などの出費に備える保険です。補償範囲は清掃類などの出費に加え、経済的な損失まで含む場合もあるので、加入する際には内容をよく確認しましょう。現在、高齢者が増えていく現状を踏まえると、対策を講じても今よりも孤独死のリスクは高くなると予想できます。

なお、社会保険は物件ではなく、不動産オーナーに対してかかる保険料であるため経費計上できません。

建物管理の委託で支払った費用も計上可能です。

保有している不動産がマンションの場合、常駐する管理人、共用部分の清掃、エレベーターなど設備点検の費用が発生します。マンションのタイプによって建物全体の管理会社と各部屋の管理会社が別であったり、エレベーターの保守点検や消防点検の費用が管理会社を経由せずに請求されたりするケースもあります。

もれなく経費計上するためにも、支払った費用が明記されている書類を必ず残しておきましょう。

管理委託も必要経費として計上できる費用です。

管理委託とは入居者募集、入居者とのクレームやトラブル対応業務、家賃集金を任せることで、マンション投資をしている多くの人が業者を利用しています。上記のような業務の全てを自分で行う管理方法を自主管理といいます。大半の不動産オーナーは集金や入居者対応などの賃貸経営ノウハウがなく、忙しくて時間を取れないので、管理委託業務を業者に任せるのが一般的です。

管理会社から送付される明細を見て、経費を確認してください。確定申告に必要な経費の内訳などを作成する管理会社もあるので、事前に依頼しておくと事務作業の負担を軽減できるかもしれません。

対応するサービス範囲や業者にもよりますが、家賃の5%前後で設定されている場合が多いです。

毎月のローン元金は計上できませんが、融資を受けた際のローン金利は毎月かかる必要経費にできます。融資を受けた際にかかった手数料関連の費用も経費計上が可能です。

ただし、不動産所得が赤字になっている際の土地部分の金利は注意が必要です。

・建物部分の金利→必要経費として計上可能

・土地部分の金利→不動産所得が黒字のときに限り、必要経費として計上可能

土地部分の金利は不動産所得が黒字であれば計上可能です。しかし、不動産所得が赤字の場合、土地部分の金利を差し引く必要があるため、給与所得等と損益通算をする際は気を付けましょう。

購入した不動産の土地、建物のそれぞれの金額は契約書に記載されている場合が多いです。設備部分のローン利子も計上可能なので、あわせて確認してみてください。

退去によって発生する原状回復費用などの不動産の修繕費は経費として計上できます。

上記以外にも、入居者が暮らしている状態で発生する設備故障に伴う修繕費用も計上可能です。特にキッチン、トイレ、浴室などの水回りの故障は費用が大きくなる傾向にあります。物件の種類や契約内容によって変わるものの、ワンルームマンションなどではエアコンの故障も不動産オーナー負担としているケースも多いです。

修繕費の規模や種類によっては、「修繕費」ではなく、「資本的支出」として資産に計上する場合があります。修繕費か資本的支出かは判断に迷いやすいですが、工事をすると「価値が上がるかどうか」が一つの基準となります。

物件に対しての工事という行為自体は一緒でも、価値が上がって長く使えるようになると「資本的支出」と判断され、壊れていたものを修繕するもしくは同じ商品への取り換えは「修繕費」です。

例えば、浴室をリフォームする際、不具合を直して使えるように修復する工事は「修繕費」となりますが、追い炊きやバブル付き浴槽にするといったアップグレードを伴うと「資本的支出」となります。

資本的支出と判断されると、修繕費としての一括計上が税務署から否認されるので注意しましょう。資本的支出は減価償却費での申告が必要になります。

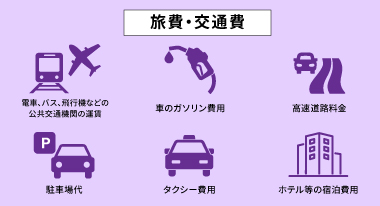

マンション投資事業の旅費・交通費は経費として計上可能です。

具体的には現地視察、相談や説明を受けるための不動産会社訪問、ローンについての相談や決済のとき金融機関訪問などの旅費・交通費を計上できます。

上記の目的に伴う移動費として認められるのは以下のケースです。

領収書を受け取ったら、何のための移動費であったかメモを残しておくと、経費処理をするときの時間短縮に繋がります。また、電車やバスのように領収書が即時発行されない場合は、明細の分かる旅費精算書を残しておきましょう。

プライベートの移動費は経費計上できないので、混同しないように気を付けてください。

マンション投資に使用したパソコンやスマホなどの費用は通信費として計上可能です。

パソコンやスマホ関連で計上できる経費は毎月の使用料だけでなく、インタネットプロバイダー料金、マンション投資に使用するサブスクサービスやアプリ購入代金も含まれます。

マンション投資の物件選定や面談、契約の際、不動産会社とは頻繁に連絡をとるため、パソコンやスマホは不可欠です。マンション投資の情報収集においても活躍するでしょう。しかし、プライベートと同一のスマホなどを利用している場合には、利用割合に応じて按分が必要となります。

マンション投資に関連する電話は込み入った話になり、トラブルなどが絡んでいると通話時間も長くなり、料金が高額になる可能性もあります。必要経費として忘れずに計上してください。

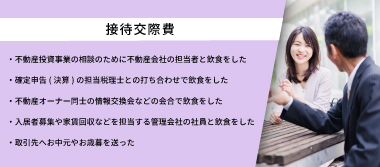

マンション投資ではあまり馴染みがなく感じるかもしれないですが、レストラン等の利用でも相手によっては接待交際費として計上可能です。例えば、以下のようなパターンでは必要経費とできます。

マンション投資を円滑に行い事業拡大するために、投資家仲間や専門家との情報交換や人間関係の構築はとても大事になります。常に最新情報にアップグレードしておくうえでも継続的な交流は大切です。

その費用が事業に必要な支出かどうかを意識し、計上すべきか判断しましょう。

マンション投資のための調査や情報収集を目的として購入する新聞や関連書籍の費用も、新聞図書費用として計上可能です。物件の管理方法といった具体的なノウハウに関する書籍や不動産業界に関連する経済動向についての内容など、マンション投資事業に関連する内容であれば経費計上できます。

マンション投資を成功させるためには、自発的に学ぶ姿勢が欠かせません。業界紙だと価格も高くなる傾向にありますが、最新の情報に触れて勉強を続けることが結果的に利益最大化に繋がります。

マンション投資に関連して利用したノートやペンといった文房具なども消耗品費として経費計上ができます。

マンション投資の契約で利用する封筒や、物件調査のためのカメラ、そしてパソコンやプリンターなども経費として計上が可能です。ただし、パソコンのような高額な機械は購入する価格によっては減価償却費に分類されるなど、手続きが複雑になる場合があります。

マンション投資において、節税対策としての役割も大きい減価償却費も費用計上できます。

不動産購入時の支払う費用のうち、建物部分の減価償却の法定耐用年数で割った金額を減価償却費として毎年計上します。この減価償却費は会計上、費用に含まれるものの、毎年支出する金額ではありません。実際にはキャッシュアウトしないものの、経費計上できるため、手元にお金を残しつつも不動産所得を圧縮できます。

そのため、毎年のキャッシュフローはプラスにも関わらず、会計上の不動産所得が赤字になるケースも珍しくありません。減価償却の法定年数は法律で定められており、マンション投資の対象となる住宅は以下のとおりです。

| 構造・用途 |

耐用年数 |

| 木造 | 22年 |

| 木骨モルタル | 20年 |

| 鉄筋コンクリート | 47年 |

中古物件の場合はまた計算方法が異なるため、ケースバイケースで判断する必要があります。

減価償却が重要な理由や計算方法などは次の記事でさらに詳しく解説しています。

不動産投資は減価償却が重要!意味や計算方法を徹底解説

マンション投資に関連して自動車を利用する場合は、車両の購入代金や保険料などが経費計上できます。主に経費計上できる内容は以下の通りです。

・車両の購入代金

・タイヤ交換やオイル交換、車検などのメンテナンス費用

・自動車税

・車の保険料

自動車に関わる費用を経費として落とすためには、事業として使用しているかが大事になります。マンション投資事業に車を利用している例は以下の通りです。

・購入する物件の視察

・管理会社や不動産会社との打ち合わせのための移動

・オフィスを借りている場合は事務所までの移動

・既に保有している物件の確認・視察

マンション投資事業の目的外では経費計上できないため気を付けましょう。

上記の例以外にも、マンション投資事業を行うにあたり発生した経費は雑費として計上できます。

・確定申告や決算に伴い司法書士へ依頼した費用

・節税対策についての書類作成を税理士に依頼した費用

・退去時の敷金返還などに伴うトラブルが発生した際の弁護士費用

マンション投資の経費として認められるか判断に迷うときは、税務署に問い合わせしておくと安心です。

過去の事例より、マンション投資で必要経費として計上が認められていないものもいくつかあります。経費計上できると勘違いして多額の支払いをしていると、不動産所得の収支が大きく変わってしまうので、事前にしっかりと把握しておきましょう。

・スーツ、時計、コンタクトレンズなどの日用品費用

・プライベートでのカフェ利用の費用

・反則金や罰金

・資格取得費用

・ローン返済の元金

それでは順番に説明していきます。

スーツ、時計、コンタクトレンズなどの日用品費用

物件の視察や管理会社、金融機関の打ち合わせで使う場合でも基本的にスーツ、時計、コンタクトレンズは経費計上できません。特にスーツは打ち合わせで着用するのも一般的で、業務上必要にも感じますが、プライベートでも利用できるためにファッションアイテムとして判断されます。

その他にも、ビジネスバックなども経費として認められなかった事例があります。立場上どうしても必要な物品だと客観的に証明できれば、経費として計上できる可能性もありますが、衣類や装飾品は過去の例を見ても一般的なケースでは難しそうです。

プライベートでのカフェ利用の費用

マンション投資に関わる打ち合わせや作業ではなく、友達や家族とのカフェ利用は経費計上ができません。同じお店で食事をしたとしても、同席者が管理会社の担当者なのかプライベートな友達なのかで経費にできるか否かは異なります。

反則金や罰金

車でのスピード違反や駐車違反などによって発生した反則金や罰金の支払いは経費として認められません。仮に、物件の視察や打ち合わせなどの目的であっても、交通違反に伴って発生した費用は計上できないので注意しましょう。

資格取得費用

経費計上できると勘違いされがちなのが資格取得費用です。英語検定やTOEICなど、マンション投資と関係のない資格はもちろんのこと、不動産に関連する以下のような資格でも、経費計上ができません。

・宅地建物取引士

・マンション経営管理士

・賃貸不動産経営管理士

例えば、宅地建物取引士は不動産の仲介や継続的な売買には必要ですが、マンション投資においては不可欠な資格でないため計上不可となっています。

不動産に関連した資格は他にもありますが、直接業務に必要かどうかで判断されるため、あくまで個人のスキルアップを目的とした支出と見なされてしまい経費にできません。

ローン返済の元金

毎月の返済のうち利息部分については経費になるものの、元金は経費計上ができません。利息部分の金額が分からない場合は融資を受けている金融機関に問い合わせましょう。

マンション投資において適切な経費計上は、利益を最大化するにあたり不可欠です。修繕費用や入居者募集の費用、毎月の管理費用などは経費に含まれると直観的に理解できますが、セミナー費用や書籍代、自動車関連の費用も用途によって計上できると知らない人も多かったかもしれません。

適切に経費計上をすると、納める税金も圧縮できるので手元に残るお金も最大化できます。ただし、不動産関連の資格など、経費計上できると勘違いされがちな費用もあるため、事前に確認しておくと安心です。

計上できる経費を知っているか否かで利益が大幅に変わる場合もあるので、マンション投資を始める前に勉強しておくといいでしょう。

J.P.RETURNSでは、マンション投資を行う場合の経費計上に関わる注意点などを含め、さらに詳しくマンション投資について学びたい人に向けて充実したコンテンツを用意しています。マンション投資について学べるスマホ書籍や、じっくり学びたい人は動画で学ぶ投資セミナーも無料公開しているので、ぜひご活用ください。

J.P.RETURNSホームページはこちら⇒ https://jpreturns.com/

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

ファイナンシャルプランナー。ディベロッパーとして再開発に従事したことがきっかけで不動産に興味を持つ。個人では、不動産を軸に据えながら株式や暗号資産にも幅広く投資。

自分自身の投資体験をもとにかみ砕いて分かりやすく説明することを得意とする。大手メディアで金融や不動産ジャンルに特化して執筆を行い、携わった記事は300記事を超える。

【保有資格】

2級ファイナンシャル・プランニング技能士