不動産投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに不動産投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 不動産投資のebookをダウンロードするAmazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

不動産の売買や賃貸借の契約が成立すると、仲介した不動産会社に仲介手数料を支払う必要があります。実は仲介手数料には支払い方法や金額にルールが定められており、その計算方法が決められています。不動産を運用していく上で必ず知っておきたい、仲介手数料の仕組み、計算方法や費用の相場、支払いタイミングなど、契約を結ぶ前や支払う前に知っておくべきこと、気を付けるべきポイントについて説明します。

不動産投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに不動産投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 不動産投資のebookをダウンロードする

仲介手数料あるいは媒介手数料とは、取引が発生したときに仲介会社に支払う成功報酬です。不動産運用では、不動産の売買や賃貸借が成立したときに発生します。

例えば、不動産オーナーが不動産会社に物件の売却を依頼し、無事に買い手が見つかり成約したとき、もとのオーナーは不動産会社に仲介手数料を支払います。

したがって、売買や賃貸借の契約が成立しなかった場合や、オーナーが自ら買い主(借り主)を見つけて売却(貸し出し)した場合、仲介手数料は発生しません。

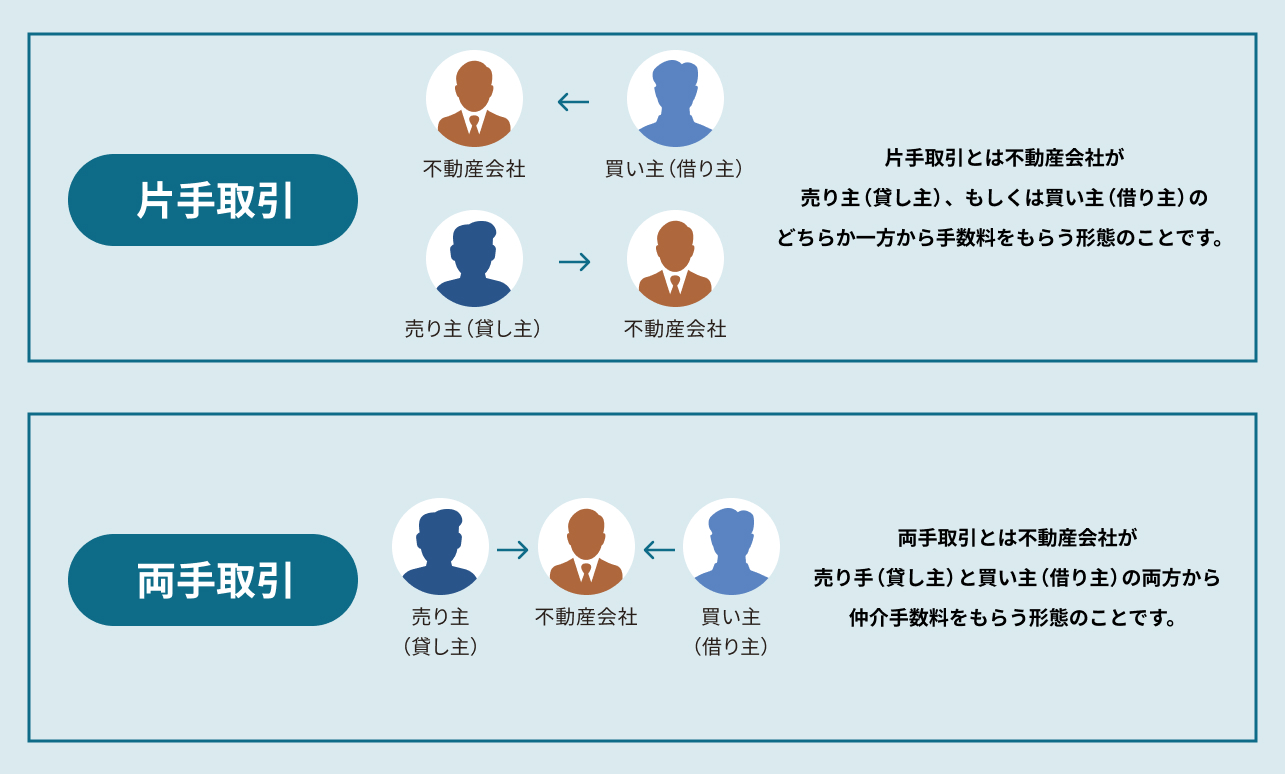

売買を仲介する都合、売り手と買い手の両方が仲介手数料の支払者だと考えられがちです。

しかし実際には、仲介会社が手数料を受け取る相手の数によって、二つの取引形態に分けられます。それぞれ片手取引、両手取引と呼んで区別されています。

仲介手数料が必要な理由は、不動産売買を不動産仲介会社に任せているからです。

不動産売買を不動産仲介会社に任せる場合、媒介契約を締結します。媒介契約には不動産売買が成立した際に、不動産仲介会社に報酬として仲介手数料を支払わなければならない旨が記載されています。そのため、不動産仲介会社を介して不動産を購入すると、仲介手数料を支払わなければなりません。

逆をいえば、不動産仲介会社を介さずに不動産を購入した場合は、仲介手数料はかかりません。しかし、不動産仲介会社を介さずに不動産売買するのは難しく、売主が不動産会社でない限りは仲介手数料がかかると思っておいたほうがよいでしょう。

仲介手数料には取引に必要な経費の全額が含まれているわけではありません。仲介手数料には通常の仲介業務によって生じた費用のみが含まれます。例えば不動産ポータルサイトへの登録料金や、契約希望者の物件見学の同行費用は仲介手数料に含まれます。

しかし依頼者の希望により生じた追加の業務の費用については、別途仲介会社に支払う必要があります。厳密に言えば、依頼者の依頼により発生した通常の仲介業務では発生しない費用の、実費分は仲介手数料に加えて別途支払う必要があります。

例えば、オーナーの希望で遠隔地へ営業に行く場合の出張費や、オーナーが依頼した通常では行わない広告宣伝の費用などは例外的な費用の条件をすべて満たしています。これらの費用は仲介手数料には含まれず、その実費はオーナーが負担しなければなりません。

J.P. Returnsでは、不動産投資についてもっと学べる資料を公開しています。今なら不動産投資の基礎から応用までわかるeBookを期間限定で無料プレゼント!フォームに入力するだけで資料請求できるので、ぜひ一度チェックしてみてください。

簡単30秒で資料請求

仲介手数料は宅地建物取引業法によって上限額が決められています。このため上限を超える手数料を提示することは法律で禁止されています。また、上限額が定められているといっても、いつもその上限額を請求できるということではありません。

仲介手数料の上限額には計算方法が定まっています。以下のように、売買価格を「200万円以下の部分」、「200万円~400万円以下の部分」、「400万円を超える部分」に分割して計算します。

● 売買価格が200万円以下の部分については取引額の5.5%

● 売買価格が200万円超~400万円以下の部分については取引額4.4%

● 売買価格が400万円超の部分については取引額の3.3%

ただし、この売買価格というのは消費税を抜いた金額のことです。

また、売却価格が400万円を超える場合には、速算法を用いると簡単に仲介手数料を算出できます。速算法とは(売買価格×3%+6万円)×消費税(1.1)で計算する方法です。

引用:宅地建物取引業法より

https://www.mlit.go.jp/common/001307055.pdf

例えば売買価格550万円の場合、

(200万円×5.5%)+(200万円×4.4%)+(150万円×3.3%)= 24万7,500円

の計算式で求められ、仲介手数料の上限は24万7,500円になります。

また、速算法を用いた場合は

(550万円×3%+6万円)×1.1 = 24万7,500円

となり、仲介手数料の上限として24万7,500円が計算で求められます。

不動産賃貸借における仲介手数料についても、不動産売買時と同様に宅地建物取引業法で上限額が定められています。したがって、これも同様に上限を超える手数料を提示することは法律で禁止されています。また、上限額が定められているといっても、当然その上限額を請求できるわけではありません。

賃貸借の場合の仲介手数料の計算方法は居住用の物件であるか否かで二種類に分けられます。それぞれ計算方法が異なるため、注意が必要です。

貸し主、借り主共に、仲介手数料は賃料の0.5カ月分以内(+消費税)です。ただし依頼者の承諾がある場合は1カ月分(+消費税)を限度として、どちらか片方から仲介手数料を受け取ることも可能です。ただしこの場合も貸し主と借り主から受け取る報酬の合計額は賃料の1カ月分以内でなくてはいけません。

貸し主、借り主から受け取る仲介手数料の合計額が賃料の1カ月分以内(+消費税)であればそれぞれから受ける報酬額に特に制限はありません。

https://www.mc-law.jp/kigyohomu/16732/

引用:弁護士法人みずほ中央法律事務所より【不動産売買・賃貸の仲介手数料(報酬額)の上限(基本)】

契約が成立すると、仲介する不動産会社は仲介手数料を請求することができます。仲介手数料を支払うタイミングには決まりがあるわけではありません。しかし、契約が決まったタイミングと引き渡し時の2回に分けて支払うケースが多くなっています。

2回に分けるのにも理由があります。通常、契約締結時にはまだ物件の引き渡しまでは完了しておらず、取引が完全に終わったとは言い難いためです。もちろん契約成立時に全額を支払うこともでき、逆に不動産会社との同意が取れていれば引き渡しを終えた際に全額を支払うこともできます。

このいずれかのタイミングで支払うことは覚えておきましょう。契約成立前に仲介手数料を求めるような事態に出会ったとしても、落ち着いて支払いを拒否することができます。仲介手数料はあくまでも「成功報酬」なので、契約が成立する前に仲介手数料の支払いが生じることはありえません。

仲介手数料の設定額は、不動産会社によって異なります。法的に定められた上限はありますが、各社仲介手数料の金額で価格競争を行なっています。このため、不動産会社との交渉によって仲介手数料が半額や無料になることもあります。

しかし、仲介手数料が安いからといってよい不動産会社かどうかはわかりません。仲介手数料を安く設定している場合、コスト削減により広告の露出が少ない可能性があるからです。そのため仲介手数料の安さだけで判断せず、サービスの質も考慮に入れて総合的に判断する必要があります。

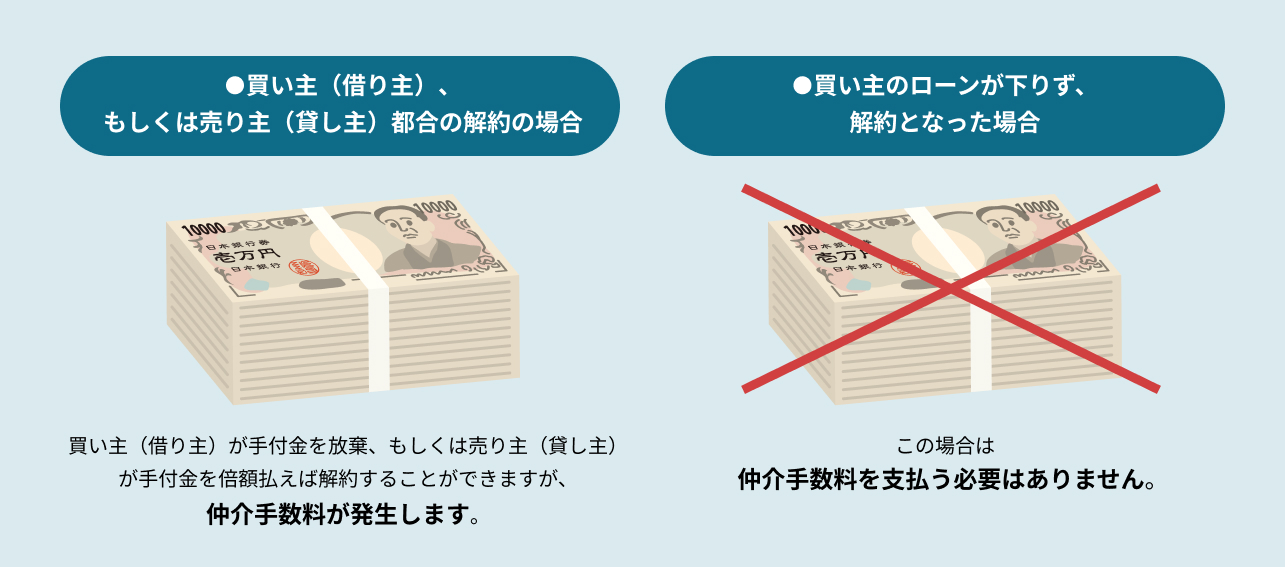

仲介手数料はあくまでも成功報酬であり、契約が成立しなければ原則的に仲介手数料は発生しません。ただし、契約後に解約になった場合は仲介手数料の支払いが必要なケースがあります。

このように、契約後の解約は場合によっては仲介手数料が発生するため十分注意するようにしましょう。

法人や一定条件を満たす不動産業を行っている個人が不動産の売買、もしくは賃貸借を行い、不動産会社に仲介手数料を支払った場合、税務署に支払調書を提出する必要があります。支払調書とは法定調書の一つです。

ただし同一の者に対して、年間に支払った仲介手数料合計が15万円以内の場合は提出の義務はありません。

この調書は支払いが確定した日の翌年1月31日までに提出する必要があります。

不動産運用における仲介手数料を理解して、さらに不動産投資について学びたい方は動画セミナーを受講してみましょう!J.P. Returnsでは、マンション投資の始め方をたった30分で学べる無料の動画セミナーを公開しています。フォームに入力するだけで視聴できるので、ぜひチェックしてみてください。

不動産を買う時に仲介手数料を払う必要があるかどうかは、不動産仲介会社を通して買ったかどうかによります。

不動産仲介会社を通して不動産を購入した場合は、仲介手数料を支払わなければなりません。一方、不動産会社を通さず、不動産を直接売主から購入した場合は、仲介手数料を支払う必要はありません。

仲介手数料の計算式の中にある「6万円」とは、速算に必要な金額です。

不動産売買金額が400万円を超える場合、仲介手数料は本来3回に分けて計算しなければならないのですが、いちいち3回も計算するのが面倒であるため、速算式を利用して計算します。

不動産売買金額が400万円を超える場合、仲介手数料を速算式で計算するときには「不動産売買金額 × 3% + 6万円」と計算するため、「仲介手数料6万円」という数字が発生します。

不動産売買契約における仲介手数料は、宅地建物取引業法により上限が決まっています。

仲介手数料の上限金額は「不動産売買金額 × 3% + 6万円」で計算します(不動産売買金額が400万円を超える場合)。たとえば、1,000万円の不動産を購入した場合は、36万円が仲介手数料の上限金額です。

仲介手数料とは成功報酬であり、不動産の売買や賃貸借の契約が成立したときのみ支払うものです。仲介手数料の上限額は法律で定められており、状況に応じて計算されます。

仲介手数料の支払いタイミングとして、契約成立時と引き渡し時の二回に分けて支払う方法がよく用いられています。

仲介手数料は不動産会社によっても異なり、また値引き交渉ができる場合もあるので、仲介手数料について十分理解したうえで不動産運用を行うとよいでしょう。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)