不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

サラリーマンが節税対策を行うとき、マンションへの投資も選択肢の1つです。マンション投資では所得税や住民税、相続税などで節税効果を得られるものの、場合によっては節税効果を感じられないケースもあるため注意が必要です。

当記事では、マンション投資の節税効果について、節税できる人の特徴や節税の仕組み、マンション投資のメリットまで詳しく解説します。正しい知識を学んだ上で、投資を行うかどうか検討しましょう。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

マンション投資では、所得税や住民税を節税できます。

そもそも所得税は、個人の所得に対して課される国の税金です。基本的に個人の所得額が多いほど、所得税も増える傾向があります。

一方の住民税は、都道府県や市区町村が住民に対して課す地方の税金です。個人住民税には、個人の所得に応じて課税される「所得割」があり、所得額が税金の額に影響を与えます。

以下では、マンション投資で所得税・住民税を節税できる人の特徴や、節税の仕組みを説明します。

マンション投資で所得税・住民税の節税効果が高い人には、下記のような特徴があります。

| 給与所得が多い |

|---|

| 所得税や住民税の所得割での課税額は、本人の所得額にもとづき計算されます。給与所得が多い人ほど所得税・住民税の課税額は高くなりやすいため、マンション投資の節税効果が実感しやすいでしょう。

例として、年収が1,200万円を超える方は課税所得が900万円以上となり、所得税率は33%、住民税と合わせた税率は43%にもなります。マンション投資で発生する物件購入費用や経営の赤字分を、課税所得と相殺することにより、所得税・住民税の課税額を抑えられます。 |

| サラリーマンなどの収入が安定した職業に就いている |

|---|

| マンション投資のために不動産投資ローンを利用する際は、金融機関による審査が行われます。審査では申込者の返済能力がチェックされるため、サラリーマン・公務員・士業などの収入が安定した職業に就いている人は審査に通りやすいでしょう。

手元に十分な資金がなくても、不動産投資ローンを利用すると投資用物件が購入できます。物件購入費用が高くなると課税所得を圧縮しやすくなり、所得税・住民税の節税効果を高めることが可能です。 |

マンション投資は「損益通算」によって所得税・住民税の節税ができます。

損益通算とは、1年間に発生した利益と損失を相殺できる仕組みです。マンション投資においては、物件購入や不動産経営にかかった費用を経費として計上し、家賃収入から差し引いて不動産所得を計算します。

計算式で表すと、下記の通りです。

マンション投資の不動産所得=家賃収入-かかった経費

マンション投資にかかった経費が多くなる年には、不動産所得が赤字になることもあります。赤字の場合は、本業の所得と損益通算ができることによって課税所得が減るため、所得税・住民税の節税が可能です。

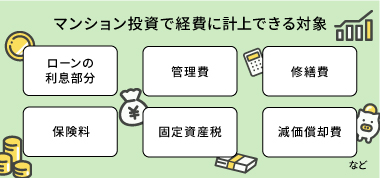

マンション投資で経費に計上できる対象は、主に下記の内容です。

減価償却費とは、建物部分の購入費用を建物の耐用年数で割った金額のことです。減価償却費は金額が大きいため節税効果が期待できます。

マンション投資は所得税・住民税だけではなく、相続税を節税できるケースもあります。

相続税とは、死亡した方の財産を相続人が取得したときに課される税金です。相続によって多額の相続税が発生することを防ぎたい方は、マンション投資で節税対策をしましょう。

マンション投資で相続税を節税できるケースや、相続税を節税できる仕組みを解説します。

マンション投資で相続税を節税できる人は、「自分の財産を家族などの相続人に遺す人」で、かつ「相続によって相続税が発生する人」です。

そもそも相続税は、相続をするすべてのケースで発生するわけではありません。相続税には基礎控除額が設定されていて、相続額が基礎控除額を超える場合にのみ、相続税を申告する必要があります。

相続税の基礎控除額は、下記の計算式で算出できます。

相続税の基礎控除額=3,000万円+(600万円×法定相続人の人数)

例を挙げると、配偶者1人と子ども2人に相続させる場合は「3,000万円+600万円×3=4,800万円」が基礎控除額です。

相続は相続人が1人以上必要であるため、相続人が1人である場合の「3,000万円+600万円×1=3,600万円」が基礎控除額の最低ラインです。

相続する財産が基礎控除額以上である方は、マンション投資によって相続税を節税できる可能性があります。

マンション投資で相続税対策ができる理由は、現金と不動産では相続税評価額の計算方法が異なるためです。

相続税評価額とは、相続財産の資産価値を評価した金額のことです。相続税を計算する際は、相続税評価額に基づいて課税額を算出します。

相続税評価額は、財産の種類によって計算方法が異なる点が特徴です。

例として、「1億円の現金」を相続する場合は、額面通りの「1億円」が財産の相続税評価額となります。一方でマンションなどの不動産を相続する場合は、不動産の購入価格よりも相続税評価額を低く計算することが通例です。

特にマンションは集合住宅であり、1つの建物に複数の建物がある関係上、土地の評価額が低くなる傾向があります。賃貸経営をしていれば建物に対する所有者の権利が制限されるため、建物の評価額も低くなるでしょう。

現金をそのまま相続させるよりも、購入したマンションを相続させた方が相続税評価額が低くなり、相続税を抑えられます。

マンション投資によって贈与税を節税できるケースもあります。

贈与税とは、個人から財産をもらったときに課される税金です。たとえ親子の間で行われた贈与であっても、もらった財産の金額によっては贈与税が発生します。

以下では、マンション投資で贈与税を節税できる人の特徴と、贈与税を節税できる仕組みを説明します。

贈与税を節税できる人は、「財産の贈与を考えている人」で、かつ「贈与によって贈与税が発生する人」です。

相続税と同様に、贈与税にも基礎控除額が設定されています。贈与税の基礎控除額は、1年間(1月1日~12月31日)に贈与でもらった財産の総額に対して「110万円」です。

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

贈与税が発生するケースは、1年間に110万円以上の贈与額がある場合のみです。

マンションを贈与する場合、マンションの評価額は一般的に110万円を超えるため贈与税が発生します。

しかし、現金を贈与するよりも、マンションを贈与した方が評価額は低くなるケースがほとんどです。評価額が低くなることで、贈与税の課税対象額も低く抑えられて節税につながります。

贈与税を計算する場合、財産の評価は相続税評価額にもとづいて算出します。

マンションなどの不動産は一般的に、購入時の金額よりも相続税評価額が低くなります。結果として、現金をそのまま贈与する場合よりも相続税を節税することが可能です。

また、相続時精算課税制度を活用できる点も、贈与税の節税につながります。

相続時精算課税制度とは、生前贈与をする場合に2,500万円までが非課税となる制度です。「60歳以上の父母もしくは祖父母が、18歳以上の子もしくは孫に対して財産を贈与する場合」という要件があるものの、控除額を大きくできるメリットがあります。

ただし、相続時精算課税制度を活用しても、必ずしも節税ができるとは限りません。相続時精算課税制度で贈与された財産は、相続時に他の財産と合わせて相続財産とみなされるためです。全体の相続財産が多額である場合は、相続時精算課税制度の節税効果は薄くなる場合もあります。

マンション投資は節税につながるものの、いくつかのリスクがあります。所得税・住民税などの節税ができても、「全体で見ると思ったほど節税にならない」となるケースもあり、しっかりとした事前準備が必要です。

事前準備としては、「税計算のシミュレーションをする」「節税の仕組みを理解する」「節税にかかわる専門用語を勉強する」などがあります。節税目的だけで始めるのではなく、理解を深めてから投資を始めるのがおすすめです。

あらかじめ、節税目的でマンション投資したときの3つのリスクを知っておきましょう。

節税目的でマンション投資をしても、減価償却費を計上した後も利益が残っていると不動産所得に税金がかかります。

不動産所得とは、不動産の運用によって得られた収入から、必要経費を差し引いた後に残る利益を指します。マンション投資であれば、賃貸によって得られる家賃が収入であり、税金・保険料・減価償却費などが必要経費となります。

本業がサラリーマンである方も、不動産所得などで本業以外の所得合計が20万円を超える場合は所得税が発生するため、確定申告を行わなければなりません。

確定申告は「青色申告」「白色申告」の2種類があります。複数の不動産を保有していて事業的規模と認められるなら、青色申告特別控除を受けられる青色申告の方が節税効果は高いです。

購入した物件を運用・経営する際には、ローンの支払いや物件の管理費・修繕費・保険料などの経費が発生します。多くの経費が発生すると、節税効果よりも支出が大きくなる点に注意してください。

物件に空室がある場合は家賃収入が低下し、入居者募集のために広告出稿をしたり仲介業者に依頼したりするコストもかかります。マンション投資をする際は、節税効果がどの程度期待できるかのシミュレーションをして、節税効果が大きくなる物件を選びましょう。

マンション投資では、デッドクロスの発生にも注意しなければなりません。

不動産投資におけるデッドクロスとは、物件の減価償却費よりもローンの元本返済額が高くなる状態のことです。デッドクロスが発生すると、経費計上できる減価償却費よりも、経費計上できない元本返済額が高くなるため、資金繰りが悪化します。

デッドクロスは、ローンの返済期間と減価償却期間のバランスが悪いときに多く発生します。デッドクロスを防ぐには、返済と減価償却のシミュレーションをして、ローンの返済期間と減価償却期間のバランスを考えることがおすすめです。

マンション投資は、節税効果が得られる他にもさまざまなメリットがあります。節税効果以外のメリットが大きいと判断できた場合には、マンション投資を検討してみましょう。

マンション投資における節税効果以外のメリットを3つ紹介します。

マンション投資は不動産投資ローンを利用できるため、手持ちの資金が少ない状態であっても高額なマンションを購入できる場合があります。利回りの良い物件を選んでマンション経営をすれば、少ない資金からでも資産形成ができるでしょう。

資産形成ができる投資方法には、他にも株式や投資信託などがあります。しかし、株式や投資信託などでは、金融機関のローンを利用できません。

マンション投資では購入したマンション自体を担保にできるため、審査に通りさえすれば高額の融資を受けられます。自己資金だけでは投資費用が確保できない方でも資産形成ができる方法です。

マンション投資には不労所得が生まれるメリットもあります。

不労所得とは、働かずにお金を得られる仕組みのことです。マンション投資の場合、賃貸経営によって得られる家賃収入が不労所得に該当します。

賃貸経営では、マンションの維持管理や入居者対応などをする必要があります。しかし、管理会社に委託することで、煩雑な運営業務を自身で行う必要はありません。

マンション投資で利回りの良い物件を購入し、運営は管理会社に委託すれば、家賃収入によって不労所得を得られる場合もあります。

マンション投資で不動産投資ローンを利用する場合、一般的にローン申込者は団体信用生命保険に加入します。団体信用生命保険に加入することにより、購入したマンションが生命保険としての備えとなる点が、マンション投資のメリットです。

団体信用生命保険とは、ローン返済中に被保険者が死亡もしくは所定の高度障害となった場合に、ローンの残債の支払いが免除される保険です。被保険者の遺族には、ローンが完済された後の不動産が資産として引き継がれる仕組みになっています。

マンション投資で収益物件を購入していれば、自分に万が一のことがあっても家族に収益物件としてマンションを遺せます。遺された家族はマンションの家賃を収入源として、生活することも可能です。

メリットを十分に享受するには、マンション投資を成功させることが不可欠です。マンション投資を成功させるには、自分が達成したい目的を決めた上で、収支計画を立てて投資を行うことが大切です。

最後に、マンション投資を成功させるためのポイントを3つ紹介します。

マンション投資の計画を立てる際には、不動産・金融・保険などに関する専門用語が多く登場します。計画を具体的に、かつ実現可能なものとするために、マンション投資の勉強をして知識をつけましょう。

マンション投資についての知識があると、購入する物件の選び方が分かるようになり、マンション投資のリスクにも備えられるようになります。

マンション投資の勉強には、書籍やインターネットの情報ページを参考にしたり、不動産に詳しいプロのセミナーに参加したりする方法があります。不動産のプロに直接相談する方法もおすすめです。

購入したマンションは長期的に保有することになるため、長期的なシミュレーションを行った上で物件選びをしましょう。

シミュレーションの期間は、利用する投資用ローンの返済期間に合わせることが大切です。ローンの借入から完済までの期間で収支をシミュレーションすれば、収益を出せるか、資金繰りに無理がないかを判断できます。

シミュレーションの計算をする際は、賃料の値下がりや金利の変動、老朽化した建物・設備のリフォーム費用なども十分に考慮してください。条件を甘くせず、現実的なシミュレーションをすることが、マンション投資の成功につながります。

また、将来性のある立地の物件を入手して、売却するときに利益を得るキャピタルゲインを狙うことも可能です。いずれにしても、長期的な視野で不動産投資を行うことが大切です。

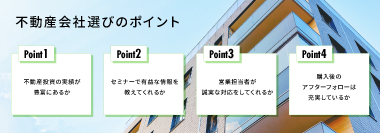

マンション投資を成功させるには、良い不動産会社を選ぶことが重要です。良い不動産会社は収益性が高い物件を数多く保有していて、投資用マンションに適した物件を紹介してくれます。

不動産会社選びでは下記のポイントを押さえましょう。

良い不動産会社は賃貸経営や運用についても相談ができ、マンション投資を成功させるために欠かせないパートナーとなってくれます。

マンション投資をすると、住民税や所得税、相続税、贈与税を節税できます。しかし、節税効果のみを期待してマンション投資を始めると、思ったよりも節税効果が薄かったり、キャッシュフローの赤字で手出しが発生したりする場合もあります。マンション投資を始めるときは、あらかじめマンション投資について知識を深め、信頼できる不動産会社を選ぶことが大切です。

J.P.RETURNSでは、マンション投資について学べる動画セミナーや電子書籍を多くそろえています。マンション投資を検討している方は、ぜひご覧ください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)