不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

アパート経営による年収は「家賃などの収入」と「収入から経費や税金を差し引いた金額」のいずれかを指し、一般的には差し引き後の手取り額を指すことが多い傾向にあります。アパート経営で十分な収入を得たい方は、家賃収入や支出について詳細に把握しておくことが必要です。

この記事では、アパート経営で得られる年収についての基本情報に加え、収入・支出の内訳を詳しく紹介します。目標年収別のシミュレーションや収入を増やすためのポイントも、ぜひご覧ください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

アパート経営の年収は平均540万円といわれています。

ただし、アパート経営による年収は、「家賃や地代などの収入」または「収入から必要経費や税金を差し引いた手取り金額」のいずれかを指します。アパート経営の年収平均が540万円というのは、どちらで計算した金額かは明確ではないため目安と考えておきましょう。

多くの場合は、収入から経費・ローン返済金・税金などを差し引いた金額を年収と考えます。アパート経営の年収を増やすには、家賃収入自体を増やすことと差し引かれる支出を減らすことがポイントです。

アパート経営を検討している人は、まずはどれくらいの年収が期待できるのかイメージしておきましょう。

アパート経営による年収は、不動産所得に分類されます。国税庁が行った「申告所得税標本調査結果」による日本の不動産所得額の平均は、下記の通りです。

| 不動産所得額の平均 | |

| 2020年 | 約540万円 |

| 2019年 | 約520万円 |

| 2018年 | 約518万円 |

| 2017年 | 約512万円 |

出典:国税庁「標本調査結果」

不動産所得額の平均は、500万円以上で推移しています。すべての所得の合計は、2018年から減少傾向にあります。しかし、不動産所得額は、2017年以降増加が続いていることが特徴です。

不動産所得には、アパート経営による収入以外に、土地の貸付や駐車場の運営などの不動産経営による収入も含まれます。ただし、「独立した部屋数が10室以上」「独立家屋が5棟以上」「駐車場が50台以上」などの場合は、不動産所得ではなく事業所得とみなされることもあるため注意しましょう。

不動産所得は、減価償却費など実費が伴わない経費も差し引かれているため、不動産所得の平均と実際の手取り額には差が生じます。実際の手取り額をイメージするには、収入と支出について詳しく知ることが大切です。

収入の内訳を正しく把握することは、アパート経営の年収を考える上で重要です。アパート経営で得られる収入の種類を知ることで、収入アップを目指しやすくなります。

アパート経営の収入は、種類によって得られるタイミングや金額の相場が異なります。考えているアパート経営の規模と照らし合わせて、得られる収入をイメージしてみましょう。

ここでは、アパート経営で得られる収入の種類別に、概要と得られるタイミングなどを解説します。

J.P. Returnsでは、アパート経営の始め方をわかりやすくまとめた資料を公開しています。今なら不動産投資の基礎から応用までわかるeBookを期間限定で無料プレゼント!フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

簡単30秒で資料請求

家賃収入は、アパート経営の収入の大部分を占めます。入居率が高いほど、毎月コンスタントに収入を得られることが特徴です。

家賃8万円で8戸のアパートを経営する場合の家賃収入目安は、下記の通りです。

| 1か月あたりの家賃収入 | 約64万円 |

| 年間の家賃収入 | 約768万円 |

ただし、家賃相場は築年数によって下がる傾向にあります。初年度の家賃収入だけでなく、長期的な収入をシミュレーションしておくことが大切です。

管理費・共益費は、アパートの管理やメンテナンスにかかる費用です。共用部分の水道光熱費やメンテナンスに充てる名目で、家賃とまとめて毎月支払われる場合が多く見られます。家賃に管理費・共益費を含めた金額で家賃を設定することもできます。

管理費・共益費の金額相場は、下記の通りです。

| 金額相場 | 家賃の5~10% |

管理費・共益費の金額には規定がありません。オートロックやインターネット設備などが充実している場合は、維持管理に見合う金額を設定する必要があります。

アパートの入居者向けに駐車場を設置している場合は、駐車場賃料がアパート経営の収入に含まれます。家賃や管理費・共益費と同様に、毎月発生する収入です。

駐車場賃料が月1万円で8台分の契約がある場合、下記の収入額が見込めます。

| 1か月あたりの駐車場賃料 | 約8万円 |

| 年間の駐車場賃料 | 約96万円 |

ただし、入居者の年齢層によっては駐車場の稼働率が下がる可能性があります。また、周囲に価格の低い月極駐車場がある場合は、希望通りの収入が見込めないことも考えられます。

更新料は、賃貸借契約の更新時に発生する収入です。更新時期は、2年区切りとする物件が多く見られます。

更新料の金額相場は、下記の通りです。

| 金額相場 | 家賃の1~2か月分 |

更新料の有無や金額は、オーナーの判断で決めることができます。更新料を設定することで収入は増えますが、更新料の支払い負担が理由で引っ越す入居者も少なくありません。更新料の有無や金額の設定は、慎重に行いましょう。

入居者との契約時に支払われる礼金も、アパート経営の収入の1つです。礼金は、入居者からの謝礼金であるため、契約解除後に返還する必要はありません。

礼金の金額相場は、下記の通りです。

| 金額相場 | 家賃の1~2か月分 |

近年は、入居率を高めるために礼金ゼロ円とするオーナーも多く見られます。同じ地域内に礼金ゼロ円の物件が多い場合や空室リスクを下げたい場合は、礼金の有無や金額の見直しが必要です。

アパート経営には、経費や税金などさまざまな支出が発生します。アパート経営の年収をアップさせるには、収入を増やすだけでなく支出をできるだけ減らすことも大切です。

無理のない資金計画を立てるためにも、どのような支出があるのか把握しておきましょう。

ここからは、アパート経営で発生する支出の種類別に、概要と支払いのタイミングなどを解説します。

管理委託費用は、物件の管理や入居者の募集などを外部委託する場合に発生する費用です。

管理委託費の金額相場は、下記の通りです。

| 金額相場 | 家賃収の5~10% |

自分で物件管理を行うことで費用を抑えられますが、知識が不十分な場合や副業としてアパート経営をしたい人にはハードルが高いと言えます。

外部委託する管理会社に管理会社に任せる主な業務は、次の通りです。

● 家賃回収

● クレーム対応

● 入居者の募集や契約更新

● 設備の管理

● 共用部の清掃

ただし、対応する業務内容やサポート力は業者によって差があります。複数の管理会社を比較して委託先を選びましょう。

十分な資金がある人以外は、アパート経営を始めるにあたり不動産投資ローンを組む必要があります。ローン返済は、経営が安定していない状態でも継続して支払わなければなりません。

ローンには「元利均等返済」と「元金均等返済」の2つがあります。

それぞれの特徴とメリット・デメリットは、下記の通りです。

| 元利均等返済 | 元金均等返済 | |

| メリット |

|

|

| デメリット |

|

|

それぞれの特徴を理解して考えに合う返済方法を選択しましょう。ローン返済額の相場は、返済期間や返済方法によって異なります。

入居者募集費用は、新たに入居者を募集するためにかかる費用です。具体的には、仲介会社に支払う広告費や退去後の室内クリーニング費用などが挙げられます。

入居者募集費用の金額相場は、下記の通りです。

| 金額相場 | 家賃の1~2か月分 |

多くの仲介会社では、借主から受け取る契約金と入居者募集費用を相殺し、残りの金額をオーナーに支払います。

仲介手数料は、不動産会社を経由して入居者が決まった場合に支払う費用です。オーナーまたは入居者が負担します。

仲介手数料の金額相場は、下記の通りです。

| 金額相場 | 家賃の1か月分または50% |

仲介手数料をオーナーのみが負担する場合は家賃の1か月分、入居者とオーナーの両方が負担する場合は、それぞれ家賃の50%が目安です。仲介手数料は交渉により下げてもらえる場合もあります。

修繕費は、入居者の退去時や築年数が経過したタイミングで設備交換や修理にかかる費用です。外壁塗装や基礎改修工事など、10年を目安に大規模修繕も必要となります。

修繕費の金額目安は、下記の通りです。

| 金額相場 | 年間家賃の5~10% |

大規模修繕の場合は、規模の小さなアパートでも100万円以上かかります。修繕が必要となる時期を想定して、家賃収入の一部を積み立てておくなどの対策が必要です。

修繕費は経費計上できますが、大規模修繕の場合は資本的支出とみなされて資産計上が必要となることがあります。

アパート経営によるリスクを軽減するためには、火災保険や地震保険の契約が必須です。

火災保険には、火災だけでなく自然災害や盗難に対応するプランもあります。地震保険の多くは、火災保険に付帯する形で契約となります。

保険料の金額目安は、下記の通りです。

| 金額相場 | 年間5万~10万円 |

保険料の金額は、保険期間・補償範囲などによって変動します。また、同じ条件でも保険会社によって金額に差があります。

火災保険の契約は、1~10年で設定が可能です。火災保険料はまとめて支払うほど金額が下がるため、10年契約にすることで費用の節約につながります。

アパート経営では、利益の有無にかかわらずさまざまな税金がかかります。

アパート経営にかかる主な税金は、下記の通りです。

| 税率 | |

| 所得税 | 課税所得×5~45% |

| 住民税 |

|

| 固定資産税 | 課税標準額の1.4% |

| 不動産取得税 | 課税標準額の3% |

所得税と住民税は、アパート経営の収入に応じて発生します。固定資産税は、物件を所有する限り支払いが続きます。不動産取得税が発生するのは、物件購入時の一度だけです。

アパート経営で得られる年収で生活するには、約500万円の収益を目指す必要があると言われています。アパート経営には約20%の経費が発生するため、手取り500万円を目指すには家賃収入を620万円以上確保しなければなりません。

アパート経営で高収入を得るには、高い収入を得られる物件への投資が近道です。しかし、自己資金が少なければ投資できる物件が限られます。自己資金が少ない場合は、副業からアパート経営を始めることがおすすめです。

アパート経営に興味がある人は、どれくらいの年収が得られるのか具体的にシミュレーションしておくことが重要です。

ここでは、年収500万円と年収1000万円を目指す場合のシミュレーションを紹介します。

年収500万円を目指す場合の事例は、下記の通りです。

| 単身者向け1Kアパート | |

| 1戸あたりの月額賃料 | 約7万円 |

| 必要戸数 | 6戸 |

| 1か月あたりの家賃収入 | 約42万円 |

| 年間の家賃収入 | 約504万円 |

家賃収入の20%の経費がかかる場合、手取り金額は約403万円となります。戸数を増やすことで、手取り金額500万円以上を目指すことも可能です。

ただし、年間家賃収入は入居率100%の場合の金額です。空室率や家賃設定によっては、想定している年間家賃収入が期待できない可能性もあります。

年収1000万円を目指す場合の事例は、下記の通りです。

| 単身者向け1Kアパート | |

| 1戸あたりの月額賃料 | 約7万円 |

| 必要戸数 | 12戸 |

| 1か月あたりの家賃収入 | 約84万円 |

| 年間の家賃収入 | 約1008万円 |

家賃収入の20%の経費がかかる場合、手取り金額は約806万円となります。1戸あたりの平均面積を27.79平米とした場合、約100坪の延床面積が必要です。

| ファミリー向け2LDKアパート | |

| 1戸あたりの月額賃料 | 約14万円 |

| 必要戸数 | 8戸 |

| 1か月あたりの家賃収入 | 約112万円 |

| 年間の家賃収入 | 約1344万円 |

家賃収入の20%の経費がかかる場合、手取り金額は約1075万円となります。同じアパート経営でも、物件の種類や規模によって得られる収入には差があります。

アパート経営で得られる年収は、物件の種類や家賃設定だけでなく、ローン返済や管理会社などさまざまな要素に左右されることが特徴です。アパート経営の年収を増やすためにも、年収に影響する要素ごとに対策を講じておきましょう。

ここからは、アパート経営の年収の増やし方を5つ解説します。

アパート経営の年収を増やすには、収入源となる家賃収入を最大化することがポイントです。

家賃収入の総額を最大化する方法は、次の2つです。

家賃収入の総額を最大化する方法

● 家賃を高く設定して戸数を減らす

● 家賃を安く設定して戸数を増やす

家賃を高く設定する場合は、ほかの物件と差別化できるメリットを明確にすることで入居率を高めやすくなります。家賃を安く設定して戸数を増やす場合は、賃料以外に礼金や駐車場の賃料などの収入も増えます。

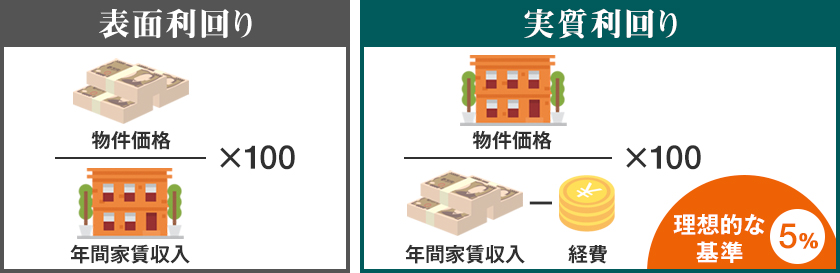

アパート経営で収入アップするには、利回りを意識することも大切です。利回りには、表面利回りと実質利回りがあります。それぞれの特徴と計算式は、下記の通りです。

| 特徴 | 計算式 | |

| 表面利回り |

|

年間家賃収入÷物件価格×100 |

| 実質利回り |

|

(年間家賃収入-経費)÷物件価格×100 |

アパート経営では、実質利回りを重視します。実質利回りの最低基準は3%、理想的な基準は5%です。家賃下落リスクも考慮した上で、利回りを計算しましょう。

入居率は、アパート経営で得られる年収に大きく影響します。退去者が出れば次の入居者が決まるまで収入が得られないだけでなく、退去時にはハウスクリーニングなどの費用が発生します。

入居率を高く維持するには、次の方法が効果的です。

入居率を高く維持する方法

● 家賃や更新料を見直す

● 敷金や礼金を無料にする

● 設備環境を充実させる

● 仲介実績のある不動産仲介会社を選ぶ

賃貸契約の条件を見直すことで、入居者の退去を防ぐ効果が期待できます。また、ニーズに合った設備環境を整えてターゲット層にアピールすることで、入居希望者が見つかりやすくなります。

アパート経営で安定した収入を目指すには、借入金を抑えることも大切です。

アパート経営における安全なローン返済比率は、家賃収入に対して50%が目安とされています。返済比率が高くなるとローン滞納のリスクも高まるため、借入額は慎重に検討しましょう。

金利の急上昇や空室の増加により返済比率が高くなった場合は、余剰資金を使って借入額を減らすなどの対策が必要です。

管理費用の金額や業務の質は、管理会社によって異なります。アパート経営を始める場合は、複数の管理会社を比較して、利益につながりやすく対応力に優れた管理会社を選ぶことが重要です。

管理会社を選ぶポイントは、次の3つです。

管理会社を選ぶポイント

● 不動産ポータルサイトを活用している

● 管理委託費が高すぎない

● 業務内容の幅が広い

アパート経営を行う中で、「空室率が高い」「管理費用が高い」など気になる点があれば、管理会社の見直しを検討しましょう。

さらにアパート経営について学びたい方は動画セミナーを受講してみましょう!J.P. Returnsでは、マンション投資の始め方をたった30分で学べる無料の動画セミナー公開しています。フォームに入力するだけで視聴できるので、ぜひチェックしてみてください。

アパート経営は、投資計画さえしっかり立てて実行すれば儲かります。

不動産投資にはリスクがあるものの、リスクを抑えることが可能です。たとえば、空き家リスクについては、賃貸需要のあるエリアを調査することでリスクが抑えられます。しかし、調査を怠れば儲かるどころか、損失を生んでしまいます。

アパート経営で儲けたいと考えるのであれば、不動産投資を専門としている不動産会社に相談しながら進めていきましょう。

アパート経営で黒字になるには、10年かかるとされています。

黒字にするのに10年かかるのは、投資用のアパートの利回り計算を10%を基準に考えるケースが多いからです。購入するアパートの利回り次第で、黒字化する年数が減少しますが5年未満で黒字化するのは難しいと考えておきましょう。

所有期間5年未満で投資用不動産を売却すると、譲渡所得税の税率がかなり高いからです。不動産投資は不動産売却金額も含めて黒字化を目指す投資であるため、購入から売却までの収入と経費をしっかりと計画しましょう。

アパート経営における年収は、家賃などの収入から経費・税金などを引いた金額を指すことが一般的です。年収を増やすためには、収入を最大化するだけでなく、利回りや入居率などを考慮するほか、借入金や管理会社についてもしっかりと検討しましょう。

J.P.RETURNSではアパート経営を始めたい方に向けて、対面・オンラインの相談会を実施しております。会員登録不要・無料で学べるセミナー動画もございますので、ぜひご活用ください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

新卒で入社した大手投資用マンションディベロッパーで、歴代最高売上を記録。その後、財閥系不動産会社で、投資物件のみならず相続案件、法人の事業用物件、マイホームの購入や売却といった様々な案件を経験。 2018年にJ.P.RETURNSの新規事業部立ち上げに参画。また、セミナー講師として、延べ100回以上の登壇実績を持ち、年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)