不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

ワンルームマンション投資は節税効果があると聞いて、興味を持った人も多くいるかもしれません。

実は、ワンルームマンション投資は節税できるうえに中長期的な資産形成にも役立つため、おすすめできる投資手法の一つです。しかし、どの物件でも節税効果が高いわけではありません。そのため、ワンルームマンション投資の節税で失敗したくなければ、節税する際の注意点をよく理解してから始めるのがおすすめです。

本記事ではワンルームマンション投資で節税する仕組みやシミュレーション、さらに節税を狙ううえでの注意点について解説していきます。ワンルームマンション投資に向く人/向かない人についても解説していくので、前向きに考えている人はぜひ参考にしてください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

ワンルームマンション投資が節税できる仕組みはシンプルで、不動産所得が赤字になると本業の給与所得と損益通算によって、課税所得を減らせるからです。課税所得を減らすと、所得税・住民税の節税になります。

ワンルームマンション投資が節税できる仕組みはシンプルで、不動産所得が赤字になると本業の給与所得と損益通算によって、課税所得を減らせるからです。課税所得を減らすと、所得税・住民税の節税になります。

| 不動産所得とは? 家賃収入から管理委託費、修繕費などの必要経費を差し引いた不動産投資の収益のことです。必要経費が家賃収入を上回ると赤字となります。 |

本業の給与所得が500万円、不動産所得が▲200万円の場合で考えてみましょう。本来であれば所得500万円に対して課税されるところ、損益通算によって300万円が課税所得になるために収める税金が少なくなります。

| 【不動産投資をしていない場合】 給与所得×税率=納税額【不動産投資で節税する場合】 (給与所得+不動産所得の赤字)×税額=納税額 |

不動産所得の赤字で所得が減った分だけ、納める税金も少なくなる仕組みです。ただし、購入した不動産が空室になる、もしくは出費が収入を上回るために発生する純粋な赤字の場合は、上手に節税できたとはいえません。なぜなら、節税している金額以上に支出してしまうので、手元のキャッシュフローは不動産投資を始める前より悪化しているためです。

そこで上手に節税するために大事になるのが、会計上の赤字という概念です。

| 不動産投資における会計上の赤字とは? 帳簿上の収支がマイナスになっている状態 |

不動産投資で上手に節税するためには、キャッシュフローは黒字にしつつ、会計上の赤字を作って納税額を減らす必要があります。上記の状態を達成するために大切なのは減価償却費の存在です。

不動産投資の減価償却費とは、建物部分の価格を一括で費用計上するのではなく、法定耐用年数に割って、毎年に分割して費用計上する考え方です。建物の構造や築年数などによって、法定耐用年数は決まっています。たとえば、建物部分の価格が2,000万円、法定耐用年数が20年の場合、1年で2,000万円ではなく、毎年100万円を費用計上するのです。

減価償却費は実際の出費を伴わずに費用計上するため、キャッシュフローは黒字(毎月の収支がプラス)だけど、会計上は赤字という状態を作り出せます。ただし、新築の区分マンションの場合は、法定耐用年数が47年と長いため、あまり節税効果が見込めない点に注意してください。

不動産投資は、節税をしながら、着実に資産を拡大していけるので、理想的な資産運用方法です。

この節税の実際の手続きは、確定申告で行います。e-taxによる電子申告なら、直接税務署に出向くことなく完了できます。

また、相続税対策としても不動産投資は有効です。

相続税額は保有している資産から基礎控除額を差し引いた金額に税率を掛けて求められます。以下は課税対象となる遺産総額を求める式です。

| 課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数) = 課税遺産総額 |

たとえば、1億円の財産を子ども2人で分けるときの基礎控除額は、4,200万円(3,000万円+600万円×2)です。

不動産を保有していると、上記の課税遺産総額の合計額を圧縮できるために、節税対策になります。現金1億円を相続すると、当然相続税評価額は1億円です。しかし、時価1億円相当の不動産の場合、5~7割程度まで評価額が減るために納税額を抑えられるのです。

資産が多ければ大きいほど、現金か不動産かという資産保有形態は、納める相続税額に大きな影響を与えます。もし数億円規模の遺産があるなら、資産の種類によって相続税額が数千万円の差になってしまう可能性もあるでしょう。また、贈与税も評価額をもとに税計算を行うため、相続税同様に節税効果が期待できます。

不動産投資で節税できる仕組みや、節税金額を最大化したい方は、以下の記事もぜひご覧ください。

>不動産投資で節税する仕組み!節税金額と効果を最大限にする物件の選び方までプロが解説!

物件の種類は、ワンルームマンション以外にも戸建てやアパートなどもあり、それぞれ特徴があります。節税面での大きな違いは減価償却費の計上方法です。先ほど、新築ワンルームマンションの償却期間は47年ですが、木造であれば22年になります。一概に比較できるものではありませんが、仮に同じ物件価格であっても、ワンルームマンションか木造戸建てあるいは木造アパートかによって、1年で計上できる減価償却費は単純計算で2倍以上の差になります。

多く節税できるから木造の方が不動産投資として優れているという単純な話ではないので、自分自身の投資目的なども鑑みて慎重な判断が必要です。

では実際にワンルームマンション投資をする際、どのような節税効果が見込めるのかをシミュレーションしてみましょう。ここでは所得税での削減額を計算してみます。

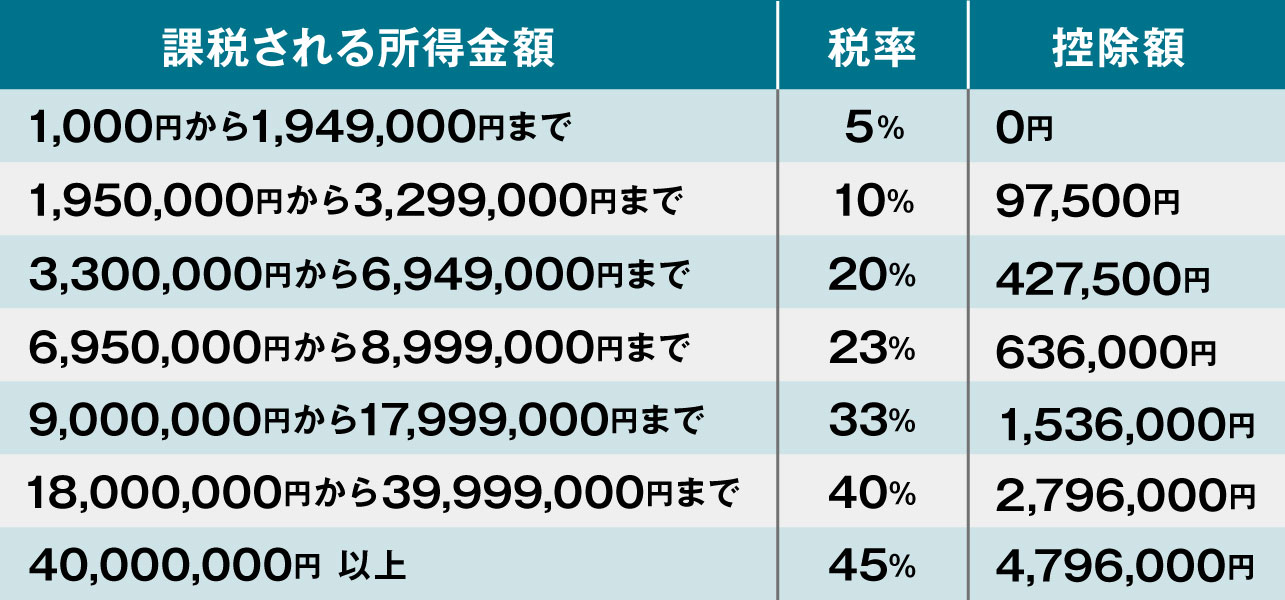

課税所得が303万円6,700円のケースでは、下記の表から分かるとおり、適用される税率は10%で控除額は9万7,500円です。

引用:国税庁「No.2260 所得税の税率」

引用:国税庁「No.2260 所得税の税率」

控除額を差し引いて計算すると所得税は20万6,170円となります。

次に不動産所得の赤字が50万円あると仮定して計算してみましょう。まずは課税所得から不動産所得の赤字分を差し引きます。 先ほどと同じく控除額を差し引いて計算してみましょう。

先ほどと同じく控除額を差し引いて計算してみましょう。

不動産所得の赤字を加える前の所得税額と比較してみると5万円の節税になると分かります。

不動産所得の赤字を加える前の所得税額と比較してみると5万円の節税になると分かります。

実際には所得税に加えて、住民税(10%)もほぼ同様の減額となるため、年収と不動産所得の赤字額で計算すると、1年で10万円もの節税ができます。年収が高いと税率が高くなるのでさらに節税額は大きくなります。

実際には所得税に加えて、住民税(10%)もほぼ同様の減額となるため、年収と不動産所得の赤字額で計算すると、1年で10万円もの節税ができます。年収が高いと税率が高くなるのでさらに節税額は大きくなります。

次に相続税でシミュレーションをしてみましょう。

時価1億円の不動産を相続すると、土地(時価の80%程度)と建物(時価の70%程度)で評価されます。

仮に土地が7,500万円、建物が2,500万円として計算してみましょう。

| 土地 7,500万円×80%=6,000万円 建物 2,500万円×70%=1,750万円 合計 7,750万円 |

時価1億円の不動産が7,750万円まで減額されました。現金であれば1億円の評価額となるので、不動産として相続すると上記例では2,250万円の評価額の減額効果があります。

また、相続人を1人とし、以下の表で計算すると同じ1億円相当の遺産であっても、相続税は590万円の違いになります。

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の差590万円の内訳

| 【現金】 1億円-3,600万円(基礎控除額)=6,400万円 6,400万円×30%-700万円=1,220万円【不動産】 時価1億円→相続税評価額7,750万円 7,750万円-3,600万円(基礎控除額)=4,150万円 4,150万円×20%-200万円=630万円590万円=1,220万円-630万円 |

投資用不動産の場合は、借地権割合や借家権割合、賃貸割合、小規模宅地等の特例を併用するとさらに評価減額となり、相続税を圧縮できます。条件によって、相続税評価額は市場価格の半額程度となり、大きな節税効果が期待できます。上記は資産1億円を例に解説しました。資産規模がさらに大きくなると、現金か不動産かで相続税は数千万円単位の違いになるでしょう。

住民税・相続税等も含めた詳しい節税シミュレーションについては、以下の記事も参考にしてみてください。

>不動産投資の節税はシミュレーションが大事。節税できる理由も解説

節税できるからくりや具体的なシミュレーションを見て、具体的にイメージできたのではないでしょうか。ここからは、特に節税効果が高い人の特徴を説明していきます。1つでも当てはまる人は、ワンルームマンション投資を積極的に検討してみるのがおすすめです。それでは以下の4つの特徴を紹介していきます。

・課税所得900万円以上の人

・豊富な資産を持っている人

・年収が高いなど個人属性が良好な人

・あまり大きなリスクを背負いたくない人

それぞれ詳しく解説していきます。

特に節税効果が高い人は課税所得が900万円以上ある人です。

先ほどのシミュレーションの式を見ると分かるとおり、所得税率の差によって、節税額は異なります。たとえば、同じ不動産所得の赤字が100万円でも、課税所得が300万円なら節税額は10万円(100万×税率10%)。一方、課税所得が1200万円なら33万円(100万×税率33%)です。

課税所得が900万円以上になると、所得税率が大きく上がるため、効果的な節税が可能です。

豊富な資産を持っている人は、相続税や贈与税の圧縮につながるため、不動産投資で節税が実現できます。特に数億円単位の不動産となると、相続税では節税額が数千万円になる場合もあります。

そのため豊富な資産を持っている人は、インフレ対策や資産運用の側面だけでなく、節税面からも、現金だけでなく不動産として保有しておくメリットは大きいです。

ワンルームマンション投資を有利に進めるためには、好条件で金融機関から融資を受けることが大切になります。なぜなら、低金利や長い返済期間で借りられると返済金額を抑えられ、収益のプラスに直結するからです。

金利などを含め、好条件でお金を借りるために大事な要素は申込者の個人属性です。金融機関は「申込者に返済能力があるか」という観点で審査するので、年収や資産状況などを重視する傾向にあります。個人属性として確認されるのは以下のような項目です。

・高年収

年収が高いほど返済能力を評価されます。

・勤続歴が長い

ローン返済は数十年に及ぶため、長く勤めていると安定した収入を継続して得られると評価されます。

・安定した職業についている

公務員や大企業に勤めていると長期的に安定収入があると見なされ、融資審査でプラスに働きます。

・資産が多い

返済は家賃収入が原資になりますが、空室や家賃滞納が発生すると自己資金からの返済が必要です。そのため、返済できる資金余力が多いと金融機関から評価されます。

上記のような項目が当てはまる人は金融機関から評価が高く、有利な条件で借り入れできる傾向にあります。

ワンルームマンション投資は、あまり大きなリスクを背負いたくない人にもおすすめできます。なぜなら、他の種類の物件に比べて購入金額が低く、空室リスクなども比較的コントロールしやすく失敗しにくいからです。

たとえば、一棟アパートは購入価格の高さに加え、賃貸需要の高い人気エリアには購入できる物件はそうそうありません。安価で高い入居率を見込める物件を保有するのが難しいでしょう。そのため、一棟アパートでは、少し利便性が下がるエリアで保有せざるを得ない分、空室リスクはどうしても高まってしまいます。

しかし、ワンルームマンションの場合は都心の駅近エリアでも探せば、予算内の候補物件はたくさんあります。ターミナル駅に近いワンルームマンションであれば、需要が下がる可能性は低いため、空室リスクを抑えた投資ができるでしょう。

ワンルームマンションなら賃貸ニーズの高い物件を見つけやすいので、他の不動産の種類と比べて空室リスクを下げて投資できます。

ここまでワンルームマンション投資における節税面ばかり説明しましたが、実は節税以外にも資産形成を有利に進めるメリットがたくさんあります。たとえば、生命保険代わりやインフレ対策になるなどもワンルームマンション投資の魅力です。

それでは、以下の5つを順番に説明していきます。

・インフレ対策としても効果的である

・少ない資金からでも大きな資産を築ける

・ほとんど手間がかからない

・安定的な収入を得られる

・生命保険代わりになる

不動産投資は資産を守る手段としてのインフレ対策の効果もあります。インフレとはインフレーションの略で、物価の高騰により現金の価値が実質的に下がってしまう現象です。

不動産はインフレに強い実物資産の一種であり、インフレが進んでも不動産としての価値は下がりにくいといわれています。人気がある物件であれば、物価上昇に倣うようにして、物件価格が上がるのも期待できるでしょう。

また、現金の価値が低下すると、借金の負担感が減るのもプラスに働きます。大半は金融機関からお金を借りて不動産投資を行うので、物価価格が下がりにくく、借金の負担感が減るという2つの側面から有利です。また、中長期的にはインフレによって、家賃アップとなれば、収入増にもつながります。

不動産投資は、十分な自己資金がなくても始められるのは、他の投資と比べても大きなメリットといえます。最近話題になっている新NISAをはじめ、株式などの金融投資では、豊富な資金がなければ、大きな資産を築くのは難しいでしょう。

しかし、不動産投資は金融機関から借り入れができるので、自己資金が十分になくても長期的には数千万円単位の資産を築くことが可能です。

不動産投資は管理会社に委託すれば、実質的にほとんど手間がかからない点もメリットです。そのため、忙しい会社員や家事や育児に追われている人でもトラブルなく運用できます。中には、入居者募集をしたり、内見に立ち会ったり、家賃回収をしたり、を想像している人もいるかもしれません。

しかし、実際はこれらの業務をプロの不動産管理会社に委託できるのです。委託費用は家賃の5%程度が相場なので、あまり収支への負担もありません。入居者から要望をもらった際も、即座に対応できるので、委託した方が入居者の不満も溜まりにくいといえます。

ワンルームマンション投資では、賃貸需要の高いエリアの物件であれば、安定的な収入を得られる点がメリットです。

特に都市部のワンルーム物件は、単身者や学生、若手社会人など幅広い層に好まれる物件タイプです。彼らは通勤通学など、外出が多いので便利な立地を求める傾向が強く、駅近くの物件を好みます。そのため、都心の駅距離が近いなどの利便性の高い物件は、安定した家賃収入が期待できるのです。

もし退去されても、入居希望者が多く集まるエリアであれば、すぐに次の入居者も決まるため、空室期間も長期化しません。

ただし、物件を適当に選んでしまうと、入居者が決まらず、収入なしで返済を続ける状態になってしまいます。安定収入を得るためには、不動産投資会社の担当者の意見を聞いて物件を決めるなど、プロのアドバイスを利用するのがおすすめです。

J.P.RETURNSでは、投資方針を聞いて、厳選された商品の中からあなたに合う最適な物件探しだします。相談自体は無料なので、ぜひご活用ください。

無料相談する

不動産投資のメリットの一つとして、生命保険代わりになることが挙げられます。これは団体信用生命保険 (団信)が関連しています。団信とは投資家が不動産を購入する際に、大半のケースで加入が義務付けされており、契約者が万が一の際に残債の借金が0になる仕組みです。その団信によって保障内容は異なり、死亡のみで適用される保険もあれば、がんになったら適用されるなど保障範囲が広い保険もあります。

残債が免除された不動産を遺された家族はそのまま引き継げます。その後も家賃収入を受け取ったり、売却してまとまったお金を受け取ったり自由に選択可能です。

実質的に生命保険の代わりを果たせる点も、不動産投資のメリットの一つとして広く認識されています。

ワンルームマンション投資での節税は魅力的ですが、事前に知っておくべき注意点もあります。中には知らずに始めると、損をしてしまう場合もあるので、不動産投資を始める際は気を付けましょう。節税するうえでの注意点は以下の5点です。

ワンルームマンション投資での節税は魅力的ですが、事前に知っておくべき注意点もあります。中には知らずに始めると、損をしてしまう場合もあるので、不動産投資を始める際は気を付けましょう。節税するうえでの注意点は以下の5点です。

・節税を唯一の目的にしない

・信頼できる不動産投資会社を見つけてから始める

・新築ワンルームマンションは避ける

・勉強をして基礎知識を身に付ける

・営業担当者に任せきりにしない

それぞれ詳しく説明していきます。

節税は魅力ではあるものの、節税を唯一の目的にして、ワンルームマンション投資をするのは絶対に避けましょう。もし入居者が入らない物件を購入してしまうと、赤字になって収める税金は減るものの、節税額以上のローン返済を毎月行わなければなりません。

30万円の節税ができても、手元資金が100万円減ってしまってはトータルで70万円のマイナスです。節税面での効果を検証しながらも、不動産事業として利益を生み出せるかに厳しく目を光らせましょう。自分自身で物件選定するのに自信がないという人は、ぜひ不動産投資会社の無料個人相談を活用ください。 あなたの不動産投資の目的を叶える最適の物件を紹介致します。

Web無料個人相談をする

信頼できる不動産投資会社を見つけてから始めるのは、ワンルームマンション投資で失敗しないために最も大事かもしれません。もし、詐欺にひっかかってしまうと、借金だけ残ってしまい、取り返しがつかなくなる可能性もあります。悪質な不動産会社に、節税メリットばかりを強調され、劣悪物件を購入させられてしまって毎月の返済に苦しんでいる人もいます。

そのような物件を掴まされないためにも、信頼できる不動産投資会社を見つけてから購入するのはとても大切です。信頼できるかの判断する材料としては、無料相談などを利用してみて、押し売りしてこないか、話をしっかり聞いてくれるなどを確認するのがいいでしょう。悪質な不動産会社は、「すぐに売り切れてしまうから絶対に買った方がいい」などの煽るセールストークをして、半ば強引に商品を買わせようとする特徴があります。

節税をしたいと考えているなら新築ワンルームマンションは避けておいた方が無難です。新築物件は償却期間が47年と長いので、あまり減価償却費が計上できません。そのため節税面でのメリットは享受できないでしょう。また、新築物件は購入後、大きく価格が下落する傾向にあります。節税を目的にするなら中古ワンルームマンションを選ぶのがおすすめです。

効果的な節税をするためにも、基礎知識の習得が不可欠です。投資の仕組みや税制について十分な理解がないと、ワンルームマンション投資の恩恵を最大限受けられなくなります。

たとえば、知識不足で詐欺を見抜けず、大きな損失を被る可能性もあります。また、不動産市場の動向や物件の適正価格が分からないと、毎月赤字の賃貸経営になってしまいかねません。さらに、基本的な税知識の欠如は、効率的な節税を妨げてしまうでしょう。

ワンルームマンション投資は、購入前も運用中も意思決定の連続です。プロからのアドバイスを理解して、活かすためにも基礎知識は不可欠なのです。

しかし、どのように基礎知識を身に付けたらいいか、分からない人も多いのではないでしょうか。まずは基本的な知識を身に付けたいという人は、J.P.RETURNSが無料で提供している電子書籍や動画を見るのがおすすめです。スマホで見られるので、通勤や家事の合間などのスキマ時間で効率的にインプットできます。

担当者に節税目的だと伝えていたとしても、物件選びを完全に任せきりにするのはやめましょう。信頼できる不動産会社の担当者であっても、「節税したい」だけでは、どのような軸で物件を選んでいいか困ってしまうでしょう。

たとえば、大きく節税するのか、節税額は小さくてもキャッシュフローがプラスの物件がいいのか、のどちらかによっても、物件選びが変わります。そのため、どのくらい節税したいのか、節税以外に何を重視して投資したいかを詳しく伝えることで、自分の想定と違う運用になるのを避けられます。担当者がリストアップしてきた物件にもしっかりと目を通し、自分の意図と違わないか確認するようにしましょう。

ワンルームマンション投資で節税ができる仕組みについて、具体例も交えて解説しました。どのような物件でも効果的な節税ができるわけではありません。また、人によっても節税効果は異なるので注意が必要です。

ワンルームマンション投資で節税ができる仕組みについて、具体例も交えて解説しました。どのような物件でも効果的な節税ができるわけではありません。また、人によっても節税効果は異なるので注意が必要です。

空室率が高い物件を購入してしまうと、節税はできても手元の赤字が大きくなり、トータルで資産減となってしまう可能性が高いです。仕組みを理解して効果的な節税をしましょう。

節税して手元資金を増やせると、投資効率もよくなり、資産拡大のスピードもさらに早まります。

本記事では、節税効果が高い人の特徴に加え、節税目的で投資する際の注意点についても詳しく解説しました。不動産投資は節税以外にも多くの魅力がある投資方法です。ぜひ効率的な資産形成に役立ててください。

J.P.RETURNSでは、不動産投資の節税についてのコンテンツも提供しています。不動産投資の節税を動画で学びたい人はぜひ無料動画を活用してみてください。また不動産投資の基礎を学べるスマホ書籍も無料で見られるので、通勤や移動などのスキマ時間にあわせて活用できます。

自分自身の年収や家族構成などを考慮した個別のアドバイスが欲しい人は、ぜひ個人無料相談を活用してみてください。お客様にカスタマイズしたシミュレーションを見ると、より具体的にイメージできるのでおすすめです。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

ファイナンシャルプランナー。ディベロッパーとして再開発に従事したことがきっかけで不動産に興味を持つ。個人では、不動産を軸に据えながら株式や暗号資産にも幅広く投資。

自分自身の投資体験をもとにかみ砕いて分かりやすく説明することを得意とする。大手メディアで金融や不動産ジャンルに特化して執筆を行い、携わった記事は300記事を超える。

【保有資格】

2級ファイナンシャル・プランニング技能士