不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

他の資産運用と比べて不動産投資が優れている点の一つは、お金を借りて投資できるためにレバレッジ効果が見込めることが挙げられます。少ない自己資金でも他人資本を借りて大きな資産を築けます。しかし、いざ始めるのに多くの人が悩むポイントは「どの金融機関でローンを組むか」ではないでしょうか。

借りる金額が大きく、わずかな金利条件の違いが何百万という差になるため、不動産投資ローンの金融機関選びはとても重要です。物件選びや賃貸経営ノウハウももちろん大事になりますが、どの金融機関からお金を借りるかも同様に大切になります。

本記事では、不動産投資ローンの概要について説明したうえで、おすすめの金融機関を8つ紹介していきます。まずは、不動産投資の基礎について学びたいという人は、J.P.RETURNSの無料書籍や無料動画をぜひ参考にしてみてください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

不動産投資ローンとは、家賃収入を得る目的で購入する不動産購入のためのローンです。金融機関によってはアパートローンなど、別の名称になっている場合もありますが、いずれも不動産投資に用いられるローンです。

マイホームを購入するときにお馴染みの住宅ローンとは、不動産を購入するという点では一緒ですが、不動産投資用の物件は購入できない点が異なります。住宅ローンは、自分の居住用不動産を購入する目的のローンなので、収益物件購入のためには利用できないのです。

不動産投資ローンを活用すれば、自己資金では購入できなかった物件も手に入れられ、投資の幅が広がります。金融機関から多くのお金を借りられて、自己資金が少なく済めば、資本効率の良い投資となるでしょう。

不動産投資ローンと住宅ローンは、先述の購入する物件が収益目的か自分の居住用かという違い以外にも借入条件等も異なります。

<返済原資>

返済原資とは毎月のローン返済にあてる資金源のことです。住宅ローンは一般的には毎月の給与収入で、不動産投資ローンは賃貸経営で得られた家賃収入になります。不動産投資ではもし空室になり、家賃収入がなくなると、一時的に自分の給料や貯蓄から捻出します。

<融資金額>

住宅ローンの融資金額は5~8倍が一般的です。年収などの属性によっては10倍借りられるケースも稀にあります。不動産投資ローンではその物件によっては年収の10倍より多く借りられる場合もあり、条件が重なると年収500万円で1億円借りられるケースもあるでしょう。物件の収益力と同時に借り手の属性によっても、融資可能な金額は異なります。

<金利>

金利は住宅ローンの方が低く、今では変動金利で1%以下がほとんどです。国が住宅購入を推進しているため、借りやすい金利設定となっています。一方不動産投資ローンは空室や家賃下落のリスクもあるため、住宅ローンよりも高い金利設定となっています。

他にも住宅ローンは個人名の契約のみなのに対し、不動産投資ローンは個人でも法人でも契約できるなどの違いもあります。

好条件の不動産投資ローンを組めるかどうかは、不動産投資を成功させるためのカギです。

不動産投資ローンで借りられる金額によって、物件選びの自由度が大きく変わります。融資金額の制限で買いたい物件を購入できなければ、不動産投資の成功確率に影響を及ぼすのは言うまでもないでしょう。

また金利の違いは、融資金額が大きい不動産投資ローンにおいて、毎月のローン返済額の差になります。仮に月1万円の差でも、30年返済では360万円の利益の差になるため、決して馬鹿にできません。物件選びと同様に不動産投資ローンの金融機関選びも慎重に行いましょう。

基本的に不動産投資ローンの金利は固定金利と変動金利の2種類あり、どちらにするか迷う人も珍しくありません。固定か変動のどちらが返済額を少なくできるかは、今後の景気動向や金融政策などによって変わるため、一概にどちらが有利かは言い切れません。

それぞれの金利方式の特徴を把握したうえで選択しましょう。

絶えず金利変動しているなか、借入金利が変わらないのが固定金利です。言い換えると、金利が上振れしたときのリスクを借り手ではなく金融機関が背負っているといえます。そのリスクの分、その時の金利よりも高めに設定されているのが固定金利の特徴であり、デメリットです。返済期間すべて固定されている全期間固定金利の他、最初の3年、5年、7年、10年など金利固定期間が指定されている商品もあります。

返済中の市場金利の変動に合わせて借入金利が変わるのが変動金利です。経済状況によって変わる金利に合わせて変動するため、状況によって大きく金利が動く場合もあります。ただし、金利が変更になった場合も、金利見直し前の返済額の1.25倍を超えないように設定される「125%ルール」を採用している金融機関も多いです。金利が上がり続ければ、固定金利を選択したときよりも返済額が上回る可能性のある点はデメリットといえます。

収支計画の変更を避けるためにも返済額を動かしたくない人は固定金利を選ぶ、金利上昇のリスクを背負っても返済額を少なくしたい人は変動金利を選ぶなど、自分の考えに合う方法を選択するといいでしょう。

途中で金利方式を変更したい場合は不動産投資ローンを借り換えする必要がありますが、費用や手間も発生するため簡単ではありません。借り換えについては以下の記事で詳しく説明しているので参考にしてください。

不動産投資ローンを乗り換えするタイミングは?|メリット・デメリットや手順を徹底解説

金利のわずかな違いは不動産投資の収支に対して、大した影響を与えないと思っているかもしれません。しかし、購入する不動産は金額が大きいため、たとえ1%の金利の違いでもトータルでは数百万円以上の差になります。具体的な金額で見てみましょう。

借入金額が1億円で返済期間30年の場合、金利の差が返済額にどの程度影響を与えるか計算したのが下の表です。

*金利1%との差額

金利が1%から2%に変わると、総返済額は約1,700万円の差になります。借入金額が少なければその分インパクトは少なくなりますが、決して金利1%の差が小さくないと、この表から理解できたのではないでしょうか。

この金額差は収益額に直結するので、有利な金利条件での契約は不動産投資を成功させるために大切な要素になるのです。

不動産投資ローンで有利な金利条件で契約するためには以下の2つが大切になります。

・個人属性を上げる

分かりやすく個人属性を上げるための方法は、年収を増やすことです。例えば年収を500万から550万円に増やす、勤続年数を長くする、名の知れた大手企業に転職するなど、信用力アップは個人属性の押し上げに繋がります。カーローンやカードローン、クレジットカードの分割払いなど、実質的な借り入れに該当する行為をしているなら、審査前に完済しておくことも個人属性アップにつながります。

・頭金を用意して融資金額を減らす

担保価値の高い人気のマンションなど、物件によっては頭金不要のフルローンで不動産投資を始められます。しかしそのような場合でも、物件価格の10~20%を用意すれば、低金利で借りられたり、利用できる金融機関が増えたりと融資の選択肢が広がります。

失敗する可能性を減らすためには好条件で不動産投資ローンを利用するのは重要です。誰でもすぐに頭金を用意できるわけではありませんが、少しでも低い金利で借り入れしたいと考えている人は知っておきましょう。

ここからはおすすめの不動産投資ローンを提供している金融機関を紹介していきます。条件を確認して自分の特性にあった不動産投資ローンを見つけてみましょう。おすすめの金融機関は以下の通りです。

・三井住友銀行

・みずほ銀行

・オリックス銀行

・SBIエステートファイナンス

・イオン銀行

・りそな銀行

・千葉銀行

・福岡銀行

複数の金融機関の条件を見て、金利相場を把握できると絞り込みやすくなるでしょう。融資金額は商品ごとに差があり、多くの場合では最大金額の範囲内で10万円単位の借り入れになります。

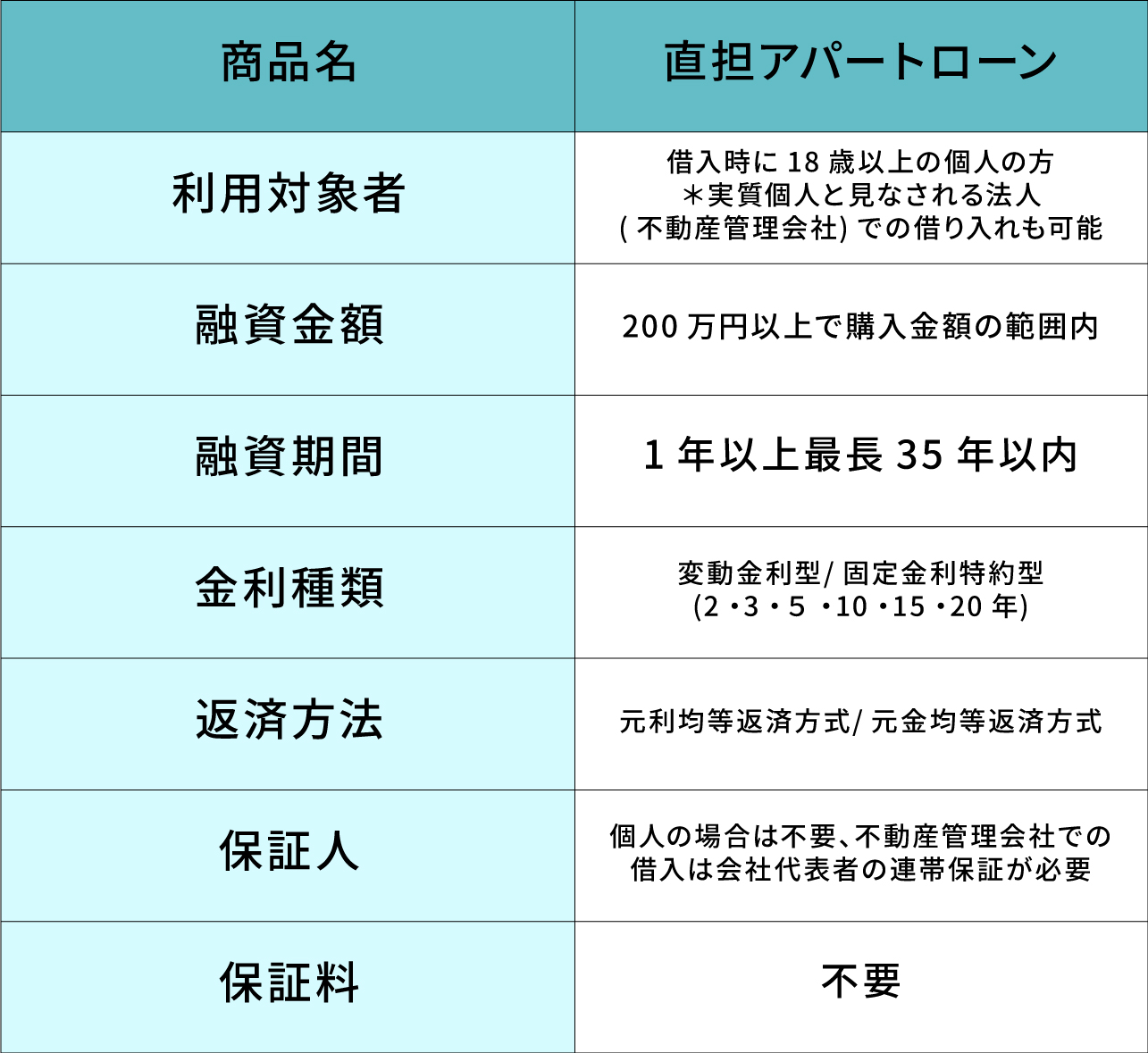

三井住友銀行は「直担アパートローン」という名称で不動産投資ローンを提供しています。

【特徴】

・18歳以上の個人が利用できます。また、法人(不動産管理会社)での借り入れも可能ですが、三井住友銀行所定の審査があります。

・資金用途は賃貸アパートやマンションの建築・購入・リフォームに加え、借り換え等でも利用可能です。

・借入期間は最大35年以内です。ただし、物件の構造等によって融資期間は異なるため、必ずしも35年で設定できるわけではありません。

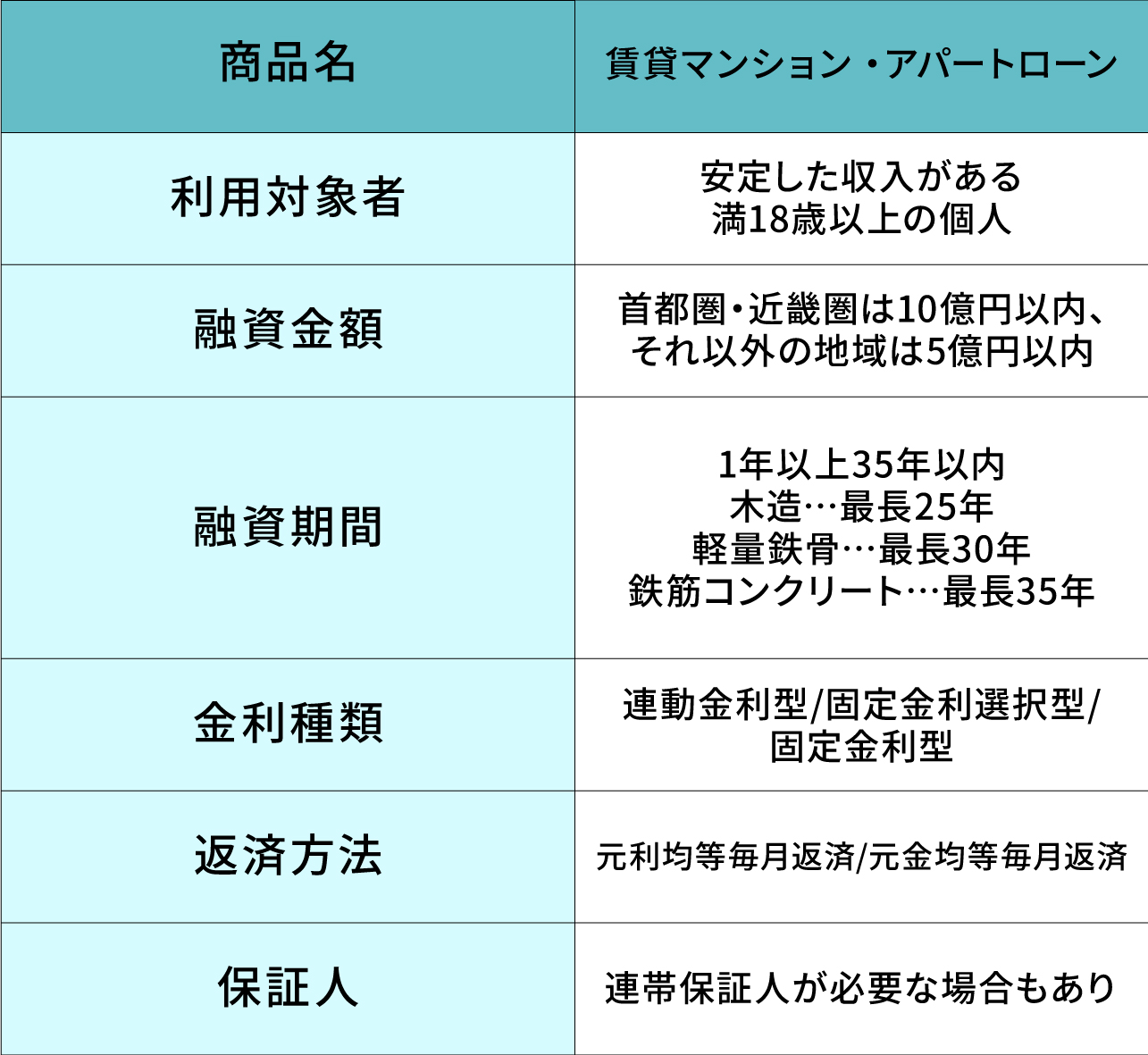

みずほ信託銀行では「賃貸マンション・アパートローン」という名称で不動産投資ローンを提供しています。

【特徴】

・18歳以上で安定した収入のある人が利用できます。

・資金用途は部屋数が原則6戸以上の新築、購入、増改築に加え、借り換えにも対応しています。

・借入期間は最大35年以内ですが、構造によって最大融資年数は異なります。

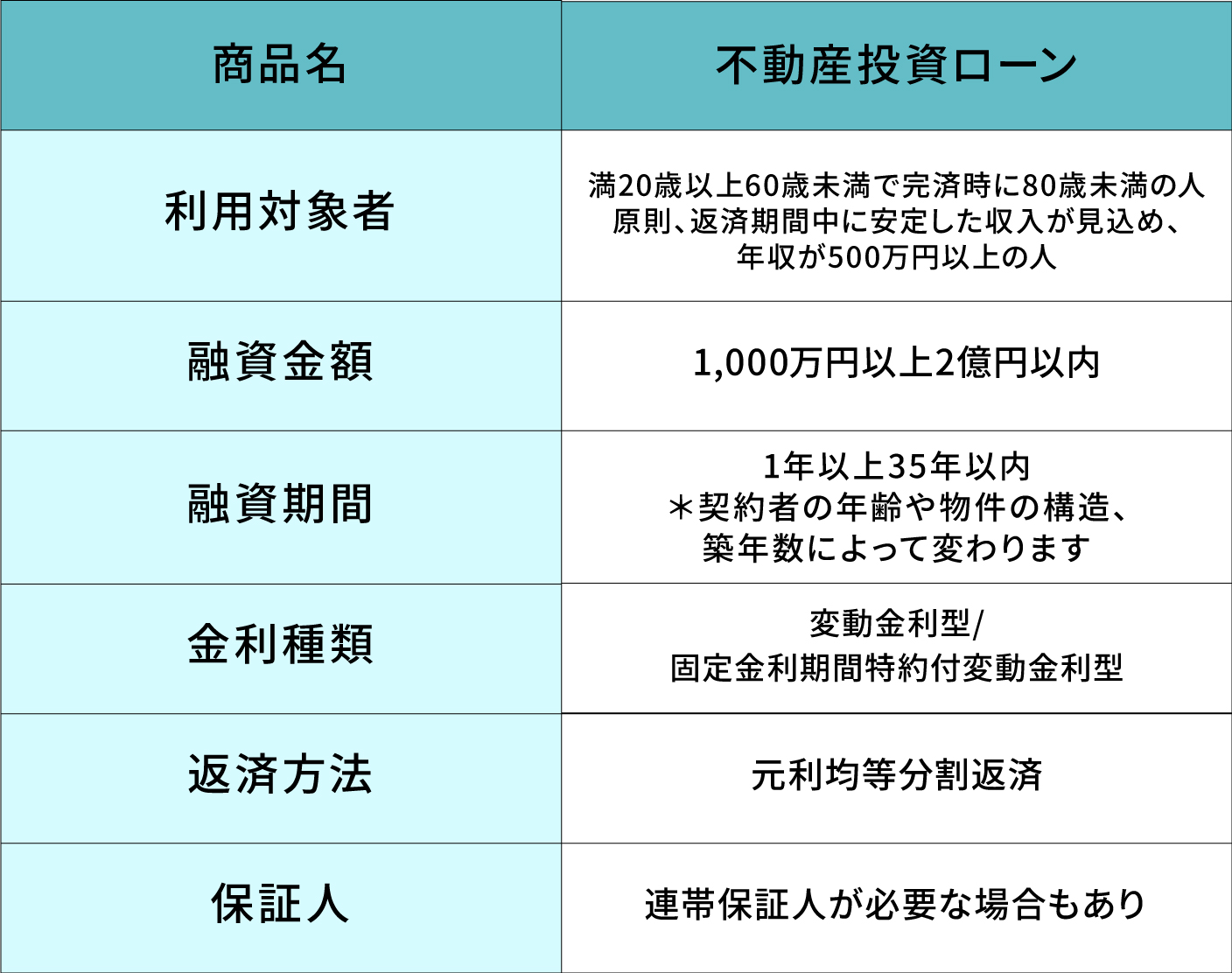

オリックス銀行の投資用不動産ローンの特徴は以下の通りです。

【特徴】

・満20歳以上60歳未満で、完済時の年齢が80歳未満の人が対象です

・原則年収500万円以上で返済期間中に安定した収入が見込める人が借りられます

・借入期間は最大35年以内ですが、不動産の構造や築年数によって一部制限があります。

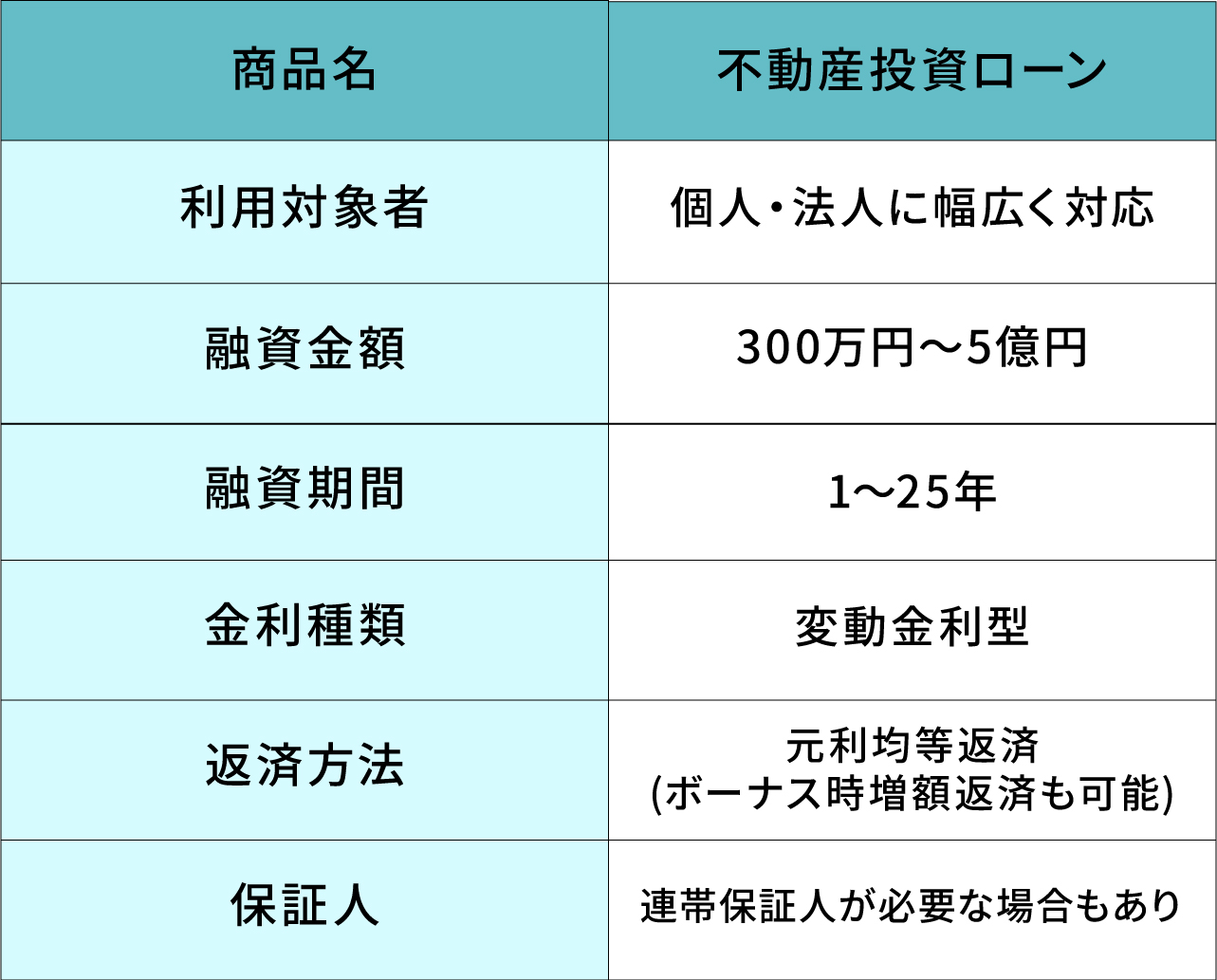

SBIエステートファイナンスの不動産投資ローンの特徴は以下の通りです。

【特徴】

・借り入れは個人も法人も対象としており、資金用途は投資用不動産の建築や購入資金に加え、リフォーム等も対応していきます。

・融資金額は300万円~5億円までと幅広く対応しています。

・利用対象者は幅広く、契約社員やパートの方も融資可能です。

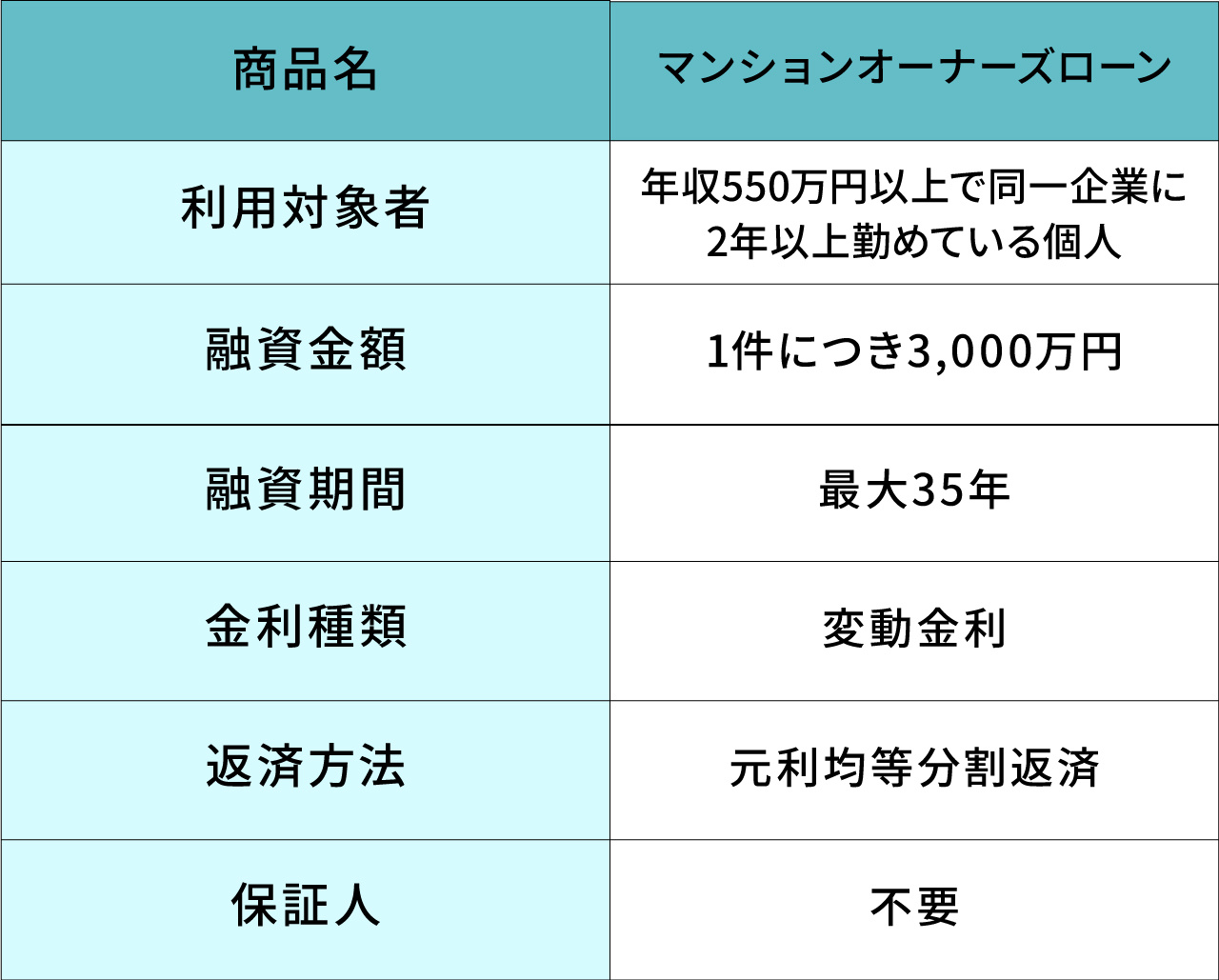

イオン銀行は「マンションオーナーズローン」という名称で不動産投資ローンを提供しています。

【特徴】

・申込時、満25歳以上55歳以下で、完済時年齢が80歳未満の方が対象です。同一企業に2年以上勤めており、年収が550万円以上も条件です。

・イオン銀行の事務手数料などの諸費用を含めた金額での借り入れも可能です。

・イオン銀行が提携している販売業者経由からのみ申し込みができます。

りそな銀行は「りそなアパート・マンションローン」という名称で、契約者のニーズに合わせて柔軟に対応できる不動産投資ローンを提供しています。

【特徴】

・借入時に満20歳以上の人が対象です。ただし、団体信用生命保険に加入する場合は、満20歳以上で70歳未満、完済時年齢が満80歳未満の人が対象となります。満18歳、19歳でも個別に相談可能です。

・融資可能な金額は100万円以上3億円以内で、一棟タイプや区分マンションでも利用できます。

・金利タイプは「変動金利型」、「固定金利選択型」から選べます。

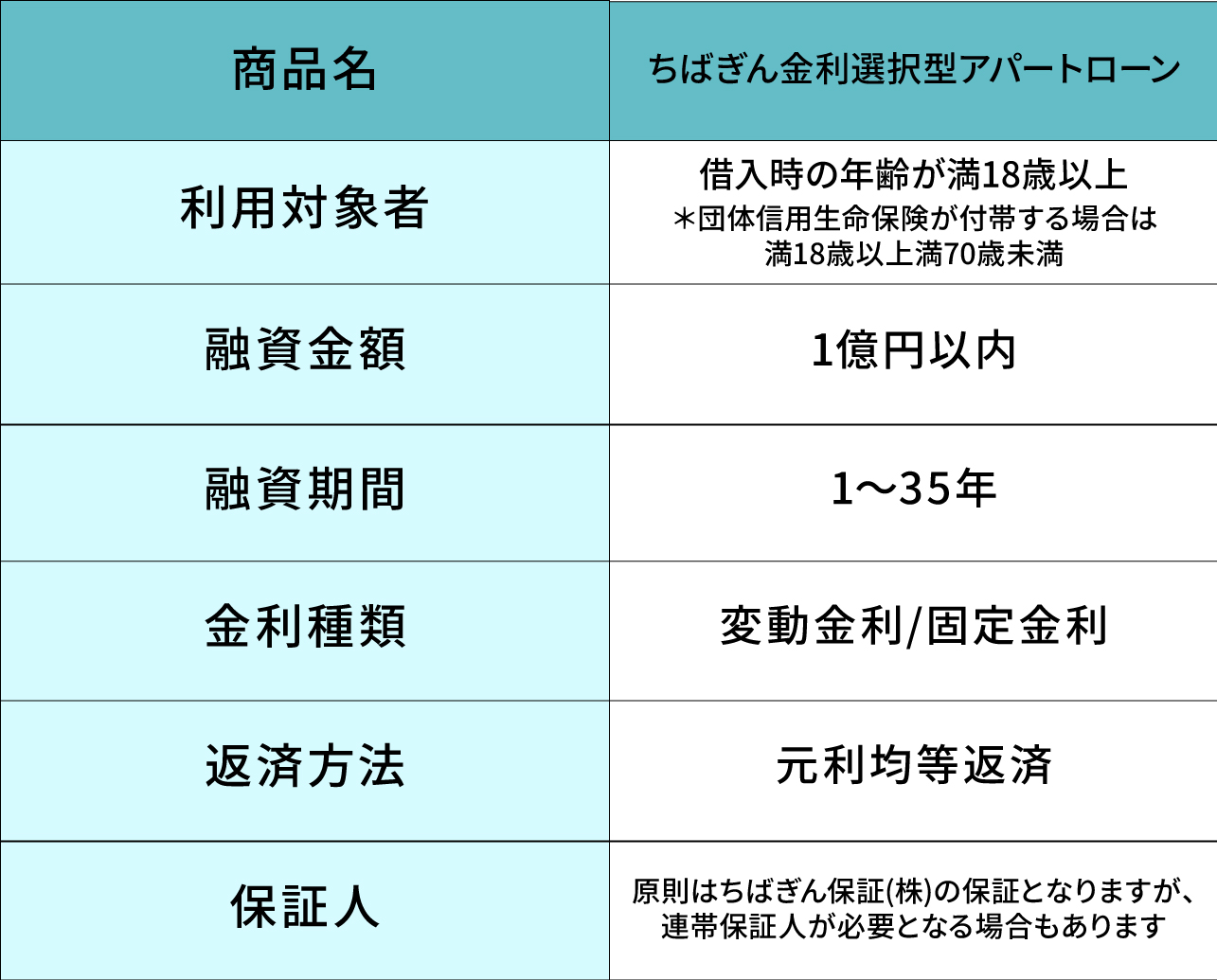

千葉銀行は「ちばぎん金利選択型アパートローン」という名称で、不動産投資ローンを提供しています。

【特徴】

・対象は借入時の年齢が満18歳以上です。ただし、団体信用生命保険が付帯する場合は満18歳以上満70歳未満になります。

・資金用途はアパート、貸家、貸マンションの新築や購入、増改築金に加え、賃貸用店舗も範囲内です。上記物件の付帯設備鋼材、火災保険料、保証料等の諸経費の支払いもできます。

・不動産賃貸を本業としていないことが借り入れの条件です。

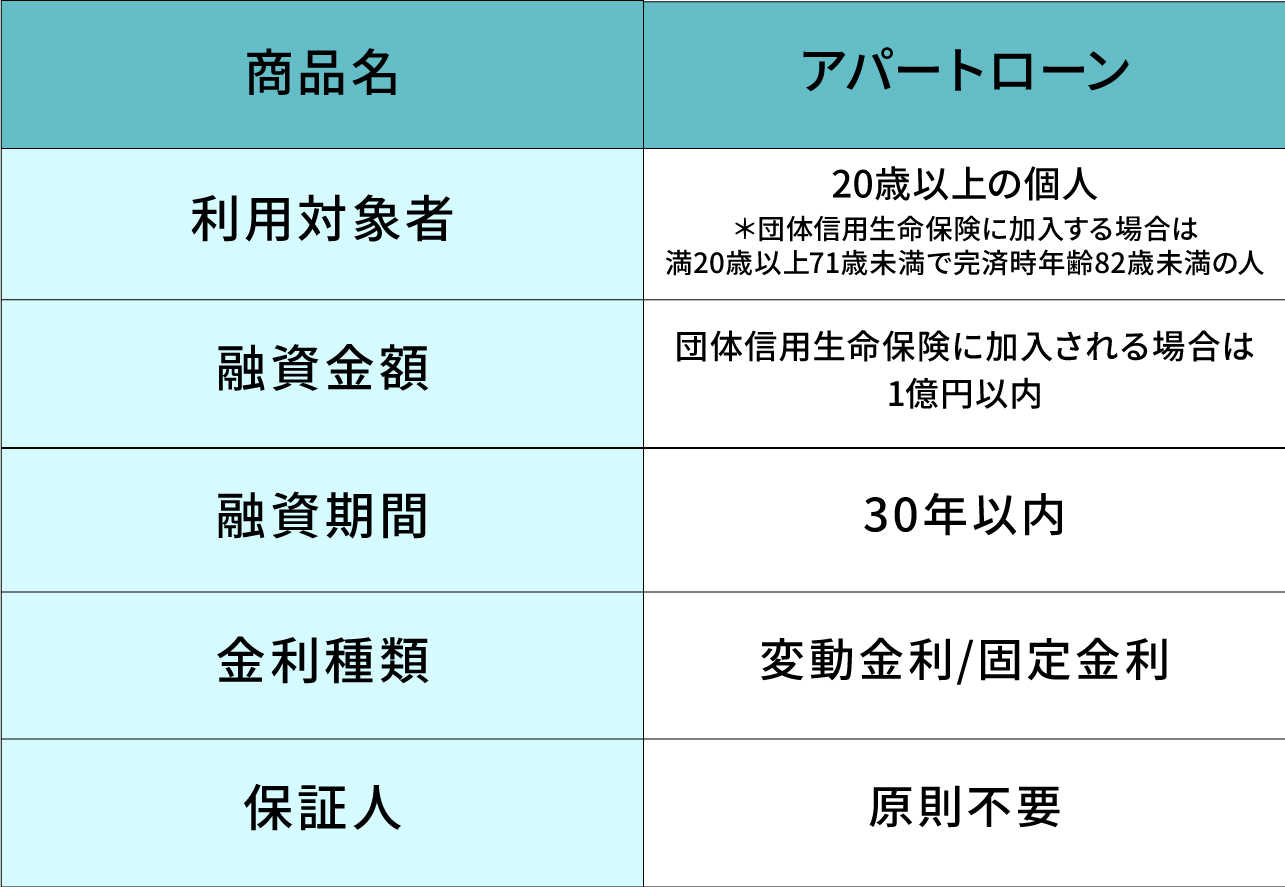

福岡銀行は「アパートローン」という名称で不動産投資ローンを提供しています。

【特徴】

・対象は借入時満20歳以上の個人です。ただし、団体信用生命保険に加入する場合は満20歳以上71歳未満で完済時年齢82歳未満の人が対象となります。

・資金使途はアパートの建築費用や購入資金とそれに付随する諸経費です。他行の不動産投資ローンからの借り換えも可能です。

・金利方式は「変動金利」、「固定金利」から選べます。

ほとんどの不動産投資ローンで団体信用生命保険(団信)は付帯しています。ローン審査の際、団信が必須な金融機関も増えてきています。

| 団体信用生命保険とは 不動産投資ローンに万が一のことがあった際に、残債が免除される制度です。残債のない不動産が引き継がれるため、遺された家族はそのまま家賃を受け取り続ける、もしくは売却することも可能です。すぐに現金化できる資産を遺せるので、実質的に生命保険代わりの役割も果たします。 |

金利や対象者が異なります。メガバンクを中心とした都市銀行は、一個人の投資家よりも資産家や企業への融資を重視しているため、個人が融資を受けるハードルはそれなりに高いでしょう。融資が認められたら、融資金額や金利は優遇される傾向にあります。

一方地方銀行は銀行ごとに対象エリアが限定されているため、居住地や投資物件のエリアに制限がかかる可能性もあります。都市銀行と比べると融資難易度は低いものの、不動産投資に積極的な一部の地方銀行を除いては金利が高くなってしまいます。信用金庫も地方銀行同様に融資対象の地域が限定されます。

不動産投資を行っている途中で、借入先の変更も可能です。ただし、不動産投資ローンの借り換えは以下のようなメリット・デメリットがそれぞれあるため、よく理解したうえで検討しましょう。

| メリット | デメリット |

| 金利条件の改善は収益に直結する | 必ず借り換えできるとは限らない |

| 金利方式を変更できる | 手数料が発生する |

| 大手金融機関への借り換えは信用力になる | 既存金融機関からの信用が落ちる可能性もある |

不動産投資ローンとは、収益用不動産購入のために借りるローンです。資金の使用使途は不動産投資に限られます。一方、不動産担保ローンは、保有している不動産を担保にしてお金を借りる仕組みです。

名称が似ているために混同されがちですが、一般的に不動産投資を始める人が利用するのは不動産投資ローンです。不動産担保ローンを使って不動産投資を始めたいなら、お金を借りられる資産性の高い不動産を保有している場合に限られます。

現在「不動産投資ローン」という名称で提供している純粋なネット銀行はありません。楽天銀行やauじぶん銀行など、一部のネット銀行では不動産担保ローンを提供しています。 *2023年11月現在

| 不動産担保ローンとは 不動産担保ローンとは、文字通り不動産を担保としてお金を借りられるローン商品です。借りられる金額は差し出す不動産の担保価値によって変わります。資金使途に縛りはない場合が多く、基本的には契約者の自由に使えます。 |

どの金融機関で不動産投資ローンを組むかは、不動産投資を成功させるうえで最も重要な要素の一つといっても過言ではありません。不動産購入の融資額は高額なため、わずか金利1%の違いがトータルで数百万円以上の差になります。物件選びと同様に不動産投資ローン選びも不動産投資の成果に繋がるため慎重に検討しましょう。

不動産投資の基本から学びたい人はJ.P.RETURNSが充実したコンテンツを無料提供しています。忙しい会社員の方でもスキマ時間で勉強できる無料書籍や無料動画をぜひご活用ください。

J.P.RETURNSホームページはこちら⇒ https://jpreturns.com/

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

ファイナンシャルプランナー。ディベロッパーとして再開発に従事したことがきっかけで不動産に興味を持つ。個人では、不動産を軸に据えながら株式や暗号資産にも幅広く投資。

自分自身の投資体験をもとにかみ砕いて分かりやすく説明することを得意とする。大手メディアで金融や不動産ジャンルに特化して執筆を行い、携わった記事は300記事を超える。

【保有資格】

2級ファイナンシャル・プランニング技能士