不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

不動産投資を始める際、「利回り」に注目して物件を選ぶ方もいるでしょう。利回りは物件を検討する際の指標の1つではあるものの、利回りだけに注意を向けてしまうと、思わぬ失敗をしてしまう可能性もあります。

当記事では、不動産投資における利回りとは何か、計算方法や相場・確認時の注意点を解説します。利回り以外にも確認したい「物件を選ぶ際のポイント」についても解説するため、不動産投資に興味のある方はぜひ参考にしてください。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

不動産投資の利回りとは、マンション・アパートなどの投資物件を賃貸経営した場合に得られる年間の見込み収益の割合のことです。

利回りの単位は「%」で、物件の購入価格に対し、1年間の家賃収入でどの程度の金額を回収できるかを表しています。

利回りは、物件の収益力を判断できる重要な指標です。基本的には利回りが高ければ高いほど、不動産投資で多くの利益を上げられます。

ただし、利回りを確認する際には注意点もいくつかあります。不動産投資を始める方は、まず利回りの種類を理解しましょう。

一口に「利回り」といっても、実際にはさまざまな種類があります。利回りを確認する際は、提示されている数字が「どの利回りであるか」を確認することが大切です。

・表面利回り

表面利回りとは、不動産投資にかかる諸経費を含めず、年間家賃収入と物件購入価格だけを使用して計算する利回りです。「グロス利回り」とも呼ばれます。表面利回りは収益性の高い不動産を探す場合に役立つものの、実際の収益性よりも高い数値が示されます。

・実質利回り

実質利回りとは、不動産投資にかかる諸経費を含めて計算した利回りです。「ネット利回り」とも呼ばれます。不動産の購入時や賃貸運用時には管理費や税金などの経費がかかるため、諸経費を含めない表面利回りよりも、実質利回りのほうが実際の収益に近くなります。

・想定利回り

想定利回りとは、物件が満室状態となっている想定で計算した利回りです。現在は空室となっていたり、売主が賃貸に出していなかったりする物件の場合に想定利回りが使われます。高い想定家賃額をベースに利回りを計算しているなど、実際よりも収益性を高く見せるケースがあることが注意点です。

・現行利回り

現行利回りとは、現在の入居者から得られる家賃収入分を計算に使用する利回りです。実際の家賃収入にもとづくため、想定利回りよりも現実的な数値を算出できます。ただし、不動産購入後も現在の入居者がそのまま入居し続けるとは限らず、将来的に家賃収入の変動が起こり得る点には注意してください。

利回りの計算方法は、利回りの種類によって異なります。表面利回りと実質利回りの2つのケースで計算方法の違いを見てみましょう。

表面利回りの計算方法では、年間家賃収入を物件購入価格で割ることで計算します。

対して実質利回りの計算方法は、年間家賃収入から諸経費を差し引いた数値を、物件購入価格に購入時諸経費を加えた数字で割ることで算出可能です。実際の運用に近い利回りが分かる実質利回りは、金融機関が融資を評価する際にも使われます。

以下では、表面利回りと実質利回りの計算方法について、計算式や具体例を交えて違いを解説します。

表面利回りの計算式は下記の通りです。

表面利回り(%)=年間家賃収入÷物件購入価格×100

年間家賃収入を物件購入価格で割ることで、年間家賃収入が物件購入価格のどの程度を占めるかが分かります。100を掛けるのはパーセンテージで表すためです。

例として、「物件購入価格が4,000万円、年間家賃収入が250万円」の物件における表面利回りを計算します。

表面利回り(%)=250万円÷4,000万円×100=6.25(%)

上記の物件では、表面利回りが6.25%であることが分かります。

1年間につき、物件購入価格の6.25%にあたる家賃収入が期待でき、同率の利回りが続けば16年で物件購入価格の回収が期待できる計算です。

実質利回りの計算式は下記の通りです。

実質利回り(%)=(年間家賃収入-年間の諸経費)÷(物件購入価格+購入時の諸経費)×100

表面利回りの計算式と比べて、年間家賃収入から年間の諸経費を差し引く計算が入っています。

なお、実質利回りの計算に使用する諸経費は、主に下記の内容です。

実際の物件運用においてもさまざまな経費が発生するため、実質利回りの計算式は実際の運用に近い利回りを算出できます。

表面利回りの例と同様に「物件購入価格が4,000万円、購入時諸経費を280万円(物件購入価格の7%分)、年間家賃収入が250万円」で、「年間の諸経費が50万円」の物件における実質利回りは下記の式で計算します。

実質利回り(%)=(250万円-50万円)÷(4,000万円+280万円)×100≒4.7(%)

上記の物件における実質利回りは約4.7%です。同率の利回りが続く場合、家賃収入で回収するには約21年かかります。

表面利回りと実質利回りを比較すると、実質利回りのほうが諸経費を含む分だけ利回りの数字が小さくなり、物件購入価格の回収にかかる年数も伸びることが分かります。

不動産投資の利回りは、地域によってある程度の相場が存在します。購入を検討している物件の利回りを見る際は、地域の相場を大きく下回っていないかをチェックしましょう。

物件タイプを「ワンルームタイプ」「ファミリータイプ」の2種類に分けて、地域ごとの期待利回りを紹介します。

なお期待利回りとは、投資家が当該地域の不動産に対して、1年間でどの程度の利回りを期待しているかを示す指標です。期待利回りを見ることで、地域ごとの利回りの相場が分かります。

■ワンルームタイプ

| 東京 城南 | 3.8% |

|---|---|

| 札幌 | 5.0% |

| 仙台 | 5.1% |

| 横浜 | 4.5% |

| 名古屋 | 4.6% |

| 京都 | 4.8% |

| 大阪 | 4.4% |

| 神戸 | 4.8% |

| 広島 | 5.2% |

| 福岡 | 4.7% |

■ファミリータイプ

| 東京 城南 | 3.9% |

|---|---|

| 札幌 | 5.2% |

| 仙台 | 5.2% |

| 横浜 | 4.4% |

| 名古屋 | 4.7% |

| 京都 | 4.9% |

| 大阪 | 4.4% |

| 神戸 | 5.0% |

| 広島 | 5.3% |

| 福岡 | 4.7% |

出典:一般財団法人 日本不動産研究所「第 48 回 「不動産投資家調査」(2023 年 4 月現在)の調査結果」

ワンルームタイプもファミリータイプも、「東京 城南」や「横浜」「大阪」のように人口が集中している都市エリアより、地方のほうが期待利回りは高くなっています。

地方の期待利回りが高くなる理由は、地方では物件を比較的安い価格で購入できるためです。期待する家賃収入の金額に対して物件購入価格が低くなり、年間家賃収入を物件購入価格で割ったときの期待利回りが高くなります。

ただし、期待利回りが高い地方が不動産投資に必ずしも向いているとは限らない点に注意してください。地方は都心と比べて空室リスクが高く、期待利回りよりも実際の利回りが低くなる可能性はあります。東京は物件価格が高いものの、空室リスクが低く、家賃が下がりにくいという特徴があります。

また、建物の構造・築年数や周辺環境によっても利回りは異なります。期待利回りよりも高いか低いかだけで判断せず、物件の諸条件も含めて十分な利回りがあるかを確認しましょう。

以下の記事で利回りの最低水準について詳しく解説しているので併せてご確認ください。

不動産投資に関する利回りの最低ライン|利回りの計算方法も紹介

では、利回りの計算方法や相場が分かったところで、実際の物件でシミュレーションを行います。具体的な金額で当てはめるとよりイメージしやすくなります。

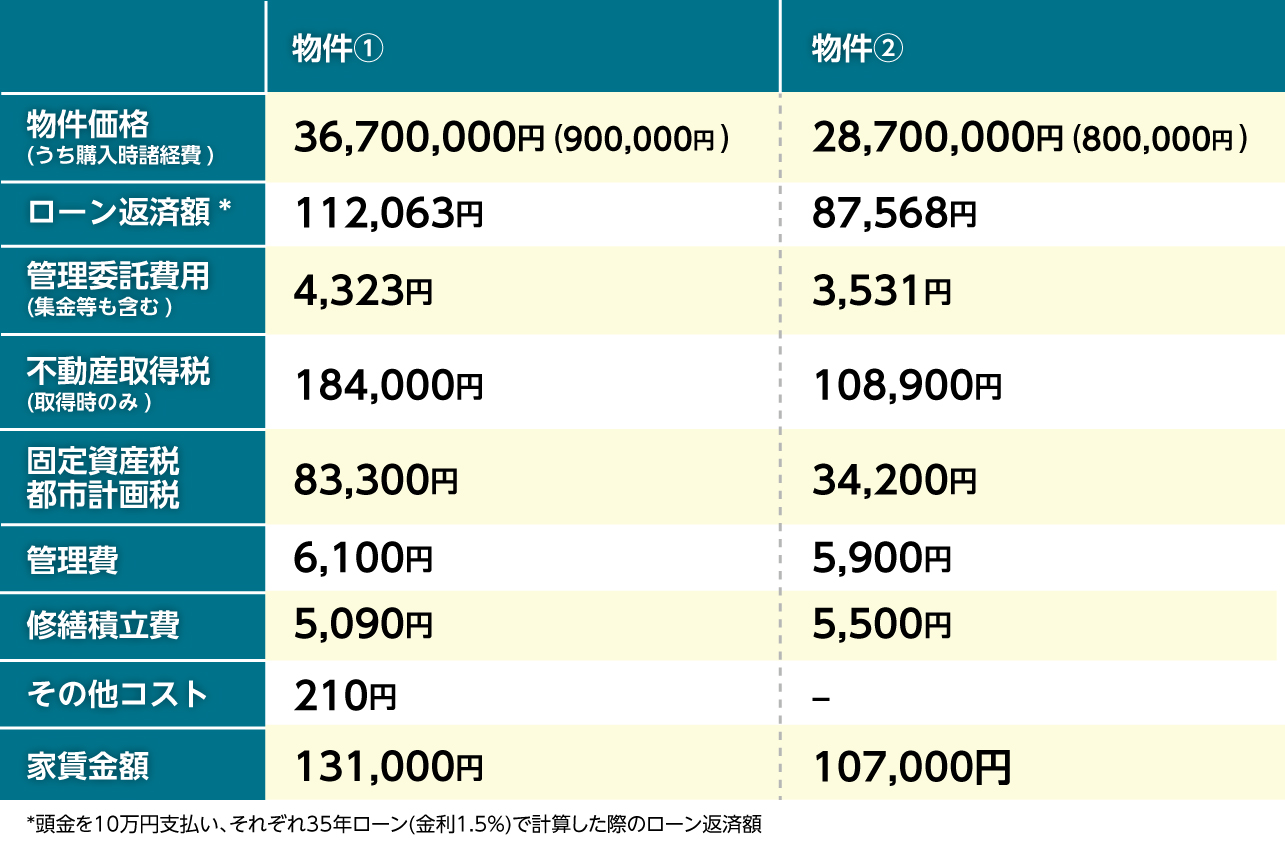

*頭金を10万円支払い、それぞれ35年ローン(金利1.5%)で計算した際のローン返済額

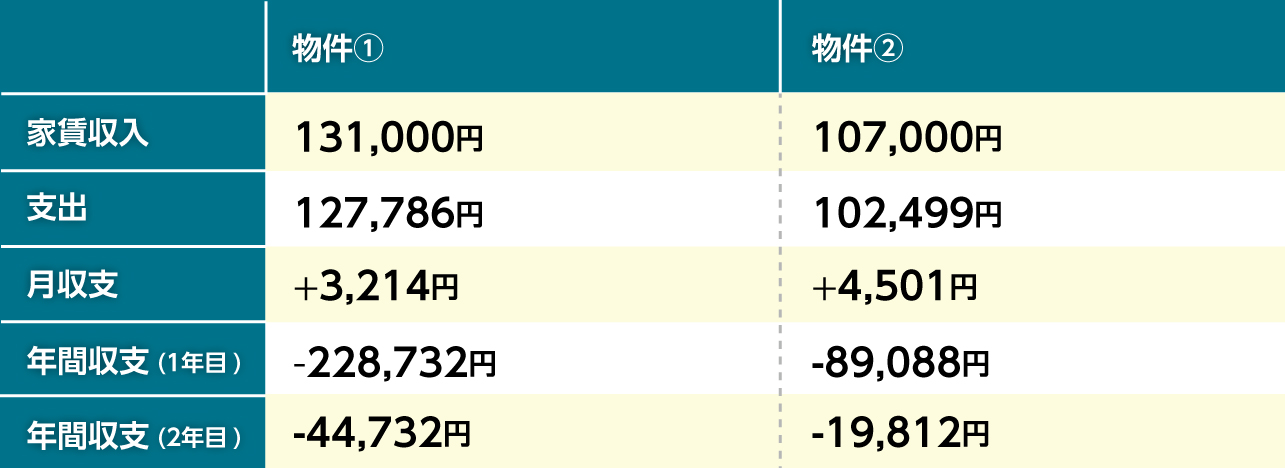

上記の情報をまとめて、支出と収入だけに絞ったのが以下の表になります。

毎月のキャッシュフローはプラスになっているものの、1年目には不動産取得税と固定資産税・都市計画税がかかるために大きくマイナスとなっています。2年目以降は、固定資産税・都市計画税のみとなるため、赤字額は大きく減っています。

上記の前提条件で計算した表面利回りと実質利回りは以下の通りです。

具体的な収入や支出の詳細項目から利回りまで計算するとイメージがつきやすいのではないでしょうか。

物件価格によって収支金額は変わりますが、同じエリアであれば、家賃収入から手残りの割合などはだいたい似たような金額帯になるでしょう。上記の利回りを計算する際の計算要素を覚えておけば、自分自身でも計算できるので安心です。

ただし、例示したような価格帯の物件であっても、立地や相場によって同じような収支になるとは限らない点は注意してください。

不動産投資の利回りを確認するときにはいくつかのポイントがあります。特に不動産投資初心者の方が押さえておきたいポイントは下記の4つです。

物件の利回りは販売時点の数値であり、購入後も維持できるとは限りません。利回りが変動することを理解し、低下する可能性も織り込んで購入の判断をしましょう。

例として、高利回りであることを理由に高額なローン借入を行うと、利回りが下がった場合に収支バランスが崩れてローン返済が滞る可能性があります。利回りが低下する可能性を考慮していれば、高利回りを前提とした不動産運用によるリスクを避けられます。

表面利回りは収益性を判断できる指標の1つであるものの、実際に運用したときの利回りとは大きく異なる可能性があります。中には「利回りは高いものの、近々大規模修繕が必要になる」といったケースもあるため、表面利回りだけで判断しないことが大切です。

実際の運用時に近い利回りで判断したいときは、経費を含めて計算する「実質利回り」を確認しましょう。実質利回りでの最低ラインを決めて物件を絞りやすくなります。

利回りの計算式には「年間家賃収入」が使われているように、入居していることを前提としています。入居者が入らなければ利回りが下がる点に注意してください。

物件によっては、入居者集めが難しかったり、入居者はいても家賃を滞納していたりするケースがあります。利回りの維持につながる入居者集めのしやすさは、購入前に必ず確認すべきポイントです。

利回りが高くても低くても、自分自身でシミュレーションを行い、妥当性を確認しましょう。利回りは、前提条件をおいたときの計算にすぎません。前提となる数字が間違っていたら、大きく計画から外れた結果となるでしょう。

例えば、広さや駅距離が同条件の他の物件で家賃が5万円だとしたとき、家賃8万円で収支計画を練られていたら、おそらく計画通りにはすすみません。家賃相場や入居率など、利回りに大きく影響する数字の妥当性は必ず確認しましょう。失敗しないためには、物件価格も周辺相場と大きく乖離していないか確認しておくと、安心です。

シミュレーションが正しいか確信が持てない人は、J.P.RETURNSの担当者に相談してみるのがおすすめです。J.P.RETURNSから提案する資料の中には、具体的な数字が盛り込まれていて分かりやすいだけでなく、不明点があれば、何度でも担当者に質問することができます。家賃の周辺相場などもその場で確認もできるので、安心です。自分一人では不安という人こそ、ぜひ無料相談を活用してみてください。

利回りの高さは収益性の高さに繋がるものの、必ずしも良い物件であるとは限りません。「高い利回り」という魅力に隠れて、注意しなければならない要素が隠れている可能性もあります。

下記に紹介する特徴がある物件は、利回りが高くても注意が必要です。

利回りで表される収益性は入居率100%で得られる家賃収入に基づいて計算されていますが、実際の収益は物件の入居率に左右されます。利回りが高く見えても、空室が多い物件では家賃収入が期待できない点に注意してください。

空室が多い物件は、入居者の立場から見て魅力が低い物件といえます。築年数や設備が古かったり、家賃や敷金礼金が高かったりする物件は入居者にとって魅力が低く、空室が多くなるでしょう。同じエリアにより魅力的な物件がある場合も、空室が増える原因です。

物件の空室状況は、物件情報の空室率を確認すれば分かります。購入前には物件の下見や周辺環境のチェックも行い、利回りが高くかつ空室が少ない物件を選びましょう。

利回りが高い物件の中には、利回りの計算に含まれない維持管理費等の他の支出が多く、実際の収益性があまり高くないケースがあります。表面利回りのみを表示している物件はもちろん、実質利回りで表示されている場合も、維持管理費が高い物件には注意しましょう。

維持管理費とは、物件の維持管理にかかる費用のことです。維持管理費には管理委託費・水道光熱費・保険料などがあり、中でも管理委託費が維持管理費の大半を占めるといわれています。

物件の維持管理費が高くなる主な理由は、管理委託費が高く設定されているためです。区分マンションにおいて、管理委託費は不動産管理会社への賃貸管理委託にかかる費用であり、一般的に毎月の家賃収入から一定割合を支払います。管理委託費の高さは、家賃収入を圧迫する原因です。不動産オーナーが、入居者の管理に支払う、管理委託とは別の費用になります。

利回りが高い物件を購入する際は、利回りの種類に加え家賃収入に対して維持管理費・管理委託費が高すぎないかのチェックが大切です。

利回りが高くても、土地の人気がない物件では高い収益性が期待できません。土地の人気がないと入居者を集めにくく、安定した家賃収入を見込めないためです。人気がない立地の物件は、価格が安い傾向にあります。計算の分母である物件価格が低くなると利回りは高くなりますが、入居率が低くなると、実際の利回りは下がってしまう点には注意が必要です。

土地の人気がないエリアには、下記のような特徴があります。

土地の人気がないエリアにある物件は、物件価格が安い傾向にあります。物件価格が安いというだけで利回りが高くなる性質がある点も、高利回りの物件で注意したいポイントです。

物件選びでは利回りや物件価格だけではなく、土地自体に人気や賃貸需要があるかどうかをチェックしましょう。

物件選びでは、利回り以外にも注意すべき点がいくつかあります。利回りだけではなく、物件に関連するさまざまな要素をチェックした上で選ぶことが、不動産投資を成功させるためのコツです。

最後に、不動産投資で物件を選ぶ4つのポイントを解説します。

物件の立地条件は、不動産投資の成功に大きくかかわる要素です。立地条件が良い物件ほど入居者を集めやすく、賃貸経営による収益性を高められます。

一口に立地条件といっても、さまざまなポイントがあります。主にチェックすべきポイントは下記の通りです。

| 最寄り駅との距離 | 最寄りの鉄道駅まで徒歩で何分かかるか |

|---|---|

| 周辺の生活便利施設 | 物件周辺にスーパー・コンビニ・銀行・病院などがあるか |

| 嫌悪施設の有無 | 工場・ごみ処理施設・火葬場などの嫌悪施設が物件周辺にないか |

| 治安の良さ | 物件周辺で犯罪や騒音の頻発がないか |

| 災害リスク | 土砂災害や河川の氾濫といった災害リスクがないか |

立地条件は、物件情報だけを見ても詳細に分からないことがあります。実際に物件がある周辺地域を歩き回り、紹介したポイントで問題がないかをチェックすることがおすすめです。また、災害リスクは自治体が提供しているハザードマップを見るのも有効な確認方法です。

物件の築年数は、物件の販売価格や入居者の集めやすさ、家賃額の設定などにかかわります。

新築物件に近いほど販売価格は高くなり、入居者を集めやすくなります。新築であることを理由に、家賃も高く設定しやすいでしょう。

反対に、築年数が経っている中古物件は販売価格が安くなっていることがほとんどです。しかし、建物や設備の古さが目立つと、入居者を集めにくくなります。高い家賃のままでは入居者が集まらないため、家賃の値下げも検討しなければなりません。

また、経年劣化が激しい場合は修繕やリフォームが必要になり、家賃収入以上の費用がかかるケースもあります。

物件の築年数は、販売価格が予算よりも高くならず、購入後の維持費・修繕費用があまりかからない範囲の年数を選ぶことがポイントです。

不動産投資における告知事項とは、物件の欠点や不具合を示す情報のことです。一般的には、過去に事件・事故が発生したいわゆる「事故物件」や、火災などの災害リスクに対して欠陥がある物件に告知事項が付きます。

告知事項がある物件については宅地建物取引業法で告知義務が定められているため、物件に告知事項が付いていないかをチェックしましょう。

出典:全宅連 | 全国宅地建物取引業協会連合会「宅地建物取引業者による人の死の告知に関するガイドライン概要」

告知事項が付いている物件は相場よりも安く購入できる可能性があります。

しかし、入居者に対しても告知事項を伝える必要があり、入居者集めで苦労することも少なくありません。告知事項が付いている物件をあえて選ぶ場合は、心理的瑕疵の程度は軽いか、室内に痕跡がないかなどをチェックしましょう。

一般的な不動産投資では、10年以上の年月をかけて賃貸経営で利益を上げる仕組みを作ります。長期間の賃貸経営を行う上で、必ず確認すべきポイントが物件の耐震基準です。

耐震基準とは、一定の強さがある地震が発生しても建物が倒壊しないように定められた基準のことです。耐震基準には「旧耐震基準」と「新耐震基準」があり、旧耐震基準は震度5まで、新耐震基準は震度6~7の地震でも建物が倒壊しない基準となっています。

新耐震基準の施行は1981年であり、1981年以降に建築された建物は基本的に新耐震基準を満たしていると考えてよいでしょう。一方で、建築年が1981年よりも前の建物は、旧耐震基準で建てられているため注意してください。

投資用不動産としては、新耐震基準を満たしている物件のほうが理想的といえます。

不動産投資における利回りとは年間の見込み収益の割合のことで、家賃収入で物件購入価格をどの程度回収できるかをパーセントで示したものです。利回りは投資物件を検討するときの基準になるため、きちんと確認することが大切です。

ただし、利回りにも種類があるほか、利回りが高い物件を選んだからといって必ずしも不動産投資が成功するとは限りません。不動産のチラシや広告などで表示されている利回りは、諸経費等が含まれていない表面利回りが多いです。表面利回りだけで判断してしまうと、実際の利回りと乖離が発生してしまうので注意してください。利回り以外にも、立地条件や建物の築年数、見込まれる入居率にも注目して物件を選びましょう。

自分自身でのシミュレーションをはじめ、物件を購入するかの判断ができるか自信がないなら、ぜひJ.P.RETURNSの無料相談を活用してください。オフィスでもオンラインでも可能なので、自宅や職場の場所に縛られずに気軽に無料相談ができます。投資方針などを伝えれば、お客様にぴったりの物件を紹介させていただきますので、ぜひご活用ください。

無料相談をする

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)