不動産投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに不動産投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 不動産投資のebookをダウンロードするAmazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

マンション購入に際して直面するのが、減価償却費の計算です。

会社勤めをしている場合、経理担当でない限りは減価償却の実務を行うことが少ないため、戸惑う人も少なくありません。

しかし、減価償却の仕組みさえ頭に入れておけば、税務署への確定申告へ向けた帳簿づけがスムーズに進むだけでなく、効果的な節税対策にもつなげることができます。

マンション購入の前に知っておきたい、減価償却の定義や減価償却費の計算方法について説明します。

不動産投資について初心者でもわかりやすく説明した無料ebookもあります。このebookをきっかけに不動産投資を始めた方も多くいるので、ぜひ一度ご覧ください。

>> 不動産投資のebookをダウンロードする

目次

マンション購入における減価償却費の計算方法について詳しく説明する前に、減価償却の定義について押さえておきましょう。

不動産投資はもちろん、その他事業を展開する際も資産形成の重要なポイントになります。減価償却の仕組みを使うことで、所得税などの納税額をある程度コントロールすることも可能です。

減価償却とは、事業の業務などに用いられる設備へ投資したときに、その取得にかかった費用を設備の使用可能期間にわたって、各年分の必要経費として按分、つまり振り分けるという会計上の手続きです。

たとえば、100万円の資産を10年間使用できると考えた場合、最初の年に100万円計上するのではなく、10年間にわたって10万円ずつ計上する、というのが減価償却の考え方です。

費用を振り分けられる資産の使用可能期間のことを、一般的に「耐用年数」と呼びます。耐用年数は法律によって定められており、設備ごとに大きく異なっています。

不動産投資に関連する各種設備の耐用年数については、後ほど細かく見ていきましょう。

減価償却費は、あくまで会計上の経費であって実際にはお金が出ていくわけではありません。

先ほどの例で言うと、毎年10万円の減価償却費を計上したとしても、実際に10万円の支出があったわけではないのです。

そのため、事業展開において将来の減価償却費の金額を戦略的に考えておくことで、税額をコントロールできるようになります。

減価償却費を活用した節税を意識して投資すれば、手元に残るキャッシュフローを増やすことも可能です。

このように、減価償却費の仕組みを知ることは、事業の運営において極めて重要です。詳しい情報を知りたい場合は、国税庁のホームページを見たり直接問い合わせたりしてみましょう。

減価償却の対象は、「品質が劣化して価値が下がるもの」となります。たとえば、車や建物、産業・商業用機器などが対象にあたります。

不動産・マンション投資の物件も、時間と共に価値が減るため、減価償却の対象になります。

減価償却が重要なのは、マンション経営を初めとした不動産投資でも変わりません。

減価償却費を活用して、所得の変化に応じて不動産の購入時期をずらしたり、不動産所得の赤字や売却損(譲渡所得の損)を給与所得など他の所得と合算する「損益通算」と呼ばれる仕組みを使ったりと、税金を減らす方法がいくつもあります。

収入から仲介手数料・管理費などの経費や各種控除を引いた金額に税率をかけ算することで課税額が算出されることを考えると、経費の一つである減価償却費は大きなポイントとなってきます。

減価償却の対象は、経年劣化によって価値の下がっていく資産です。

具体的には、建物やその付属設備、産業・商業用機器、車両運搬具などが対象資産として挙げられます。もちろん、不動産投資の物件も減価償却対象に含まれています。ただし、土地は劣化しないと考えられることから、減価償却できません。

J.P. Returnsでは、不動産投資の始め方や、不動産投資で生じる税金についてわかりやすくまとめた資料を公開しています。今なら不動産投資の基礎から応用までわかるeBookを期間限定で無料プレゼント!フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

30秒で完了

建物の耐用年数は、用途や新築・中古の違いによって大きく異なります。また、区分所有する建物本体の費用だけでなく、諸費用や設備費も減価償却の対象に含まれるケースもあります。ここでは、マンションと減価償却の関係について一つひとつ見ていきます。

マンションの費用は、純粋に建物のみの価格で、土地の費用は入りません。なぜなら、価値が下がるものではないため、減価償却の対象外になります。

また、不動産会社への手数料などマンションを直接購入するのにかかった費用も含まれます。

マンションでも、減価償却の対象は建物部分だけであり、劣化しない土地は含まれません。したがって、建物の取得価格を調べる必要があります。

分かりやすいのは、マンション購入時の売買契約書に建物の価格が明記されている場合です。この場合は、記載されている建物の価格を、そのまま取得価格として減価償却費の計算に用います。

もし売買契約書を見ても建物の価格が明記されていない場合は、固定資産税評価額を用いるのが一般的です。

固定資産税評価額を基に、不動産価格から建物の取得価格を求めるわけです。具体的には、以下のような計算式となります。

| <建物の取得価格の計算式>

不動産の売買価格×(建物の固定資産税評価額÷不動産の固定資産税評価額)×20% |

(例)マンションの売買価格:5,000万円、固定資産税評価額:4,000万円、建物の固定資産税評価額が3,000万円の場合

建物の取得価格は3,750万円(5,000万円×3,000万円÷4,000万円)となります。

毎年の減価償却費を計算するうえでは、建物や設備の使用可能期間である耐用年数がカギになってきます。耐用年数が長いほど、毎年の減価償却費は少なくなりますし、短ければ多くなります。

耐用年数は、構造・用途や新築・中古で変わってきます。また、建物本体(躯体)と建物設備でも耐用年数が異なるので、分けて考える必要があります。それぞれ、表にしてまとめます。

まず、新築の建物の構造・用途別に、耐用年数を見てみましょう。これらの耐用年数は税法に定められており、「法定耐用年数」と呼ばれます。

【木骨モルタル造】

| 用途 | 耐用年数 |

| 事務所 | 22年 |

| 住宅 | 20年 |

| 飲食店 | 19年 |

| 旅館などの宿泊施設 | 15年 |

| 店舗 | 20年 |

| 病院 | 15年 |

| 工場・倉庫 | 14年 |

【木造・合成樹脂造】

| 用途 | 耐用年数 |

| 事務所 | 24年 |

| 住宅 | 22年 |

| 飲食店 | 20年 |

| 旅館などの宿泊施設 | 17年 |

| 店舗 | 22年 |

| 病院 | 17年 |

| 工場・倉庫 | 15年 |

【金属造】

| 用途 | 骨格材の肉厚 | 耐用年数 |

| 事務所 | 4mm超 | 38年 |

| 3mm超4mm以下 | 30年 | |

| 3mm以下 | 22年 | |

| 住宅 | 4mm超 | 34年 |

| 3mm超4mm以下 | 27年 | |

| 3mm以下 | 19年 | |

| 旅館などの宿泊施設 | 4mm超 | 31年 |

| 3mm超4mm以下 | 25年 | |

| 3mm以下 | 19年 | |

| 事務所 | 4mm超 | 29年 |

| 3mm超4mm以下 | 24年 | |

| 3mm以下 | 17年 | |

| 店舗 | 4mm超 | 34年 |

| 3mm超4mm以下 | 27年 | |

| 3mm以下 | 19年 | |

| 病院 | 4mm超 | 29年 |

| 3mm超4mm以下 | 24年 | |

| 3mm以下 | 17年 | |

| 工場・倉庫 | 4mm超 | 31年 |

| 3mm超4mm以下 | 24年 | |

| 3mm以下 | 17年 |

【れんが・石・ブロック造】

| 用途 | 耐用年数 |

| 事務所 | 41年 |

| 住宅 | 38年 |

| 飲食店 | 38年 |

| 旅館などの宿泊施設 | 36年 |

| 店舗 | 38年 |

| 病院 | 36年 |

| 工場・倉庫 | 34年 |

【鉄骨鉄筋コンクリート(SRC)造・鉄筋コンクリート(RC)造】

| 用途 | 耐用年数 |

| 事務所 | 50年 |

| 住宅 | 47年 |

| 飲食店 | 41年

※木造内装部分が30%超の場合は34年 |

| 旅館などの宿泊施設 | 39年

※木造内装部分が30%超の場合は31年 |

| 店舗 | 39年 |

| 病院 | 39年 |

| 工場・倉庫 | 34年 |

・マンションの場合

マンションの場合は、当然「住宅」の欄を参考にします。アパートなら木造も珍しくありませんが、マンションであればそのほとんどが鉄骨鉄筋コンクリート(SRC)造・鉄筋コンクリート(RC)造のはずです。その場合は、耐用年数47年で計算することになります。

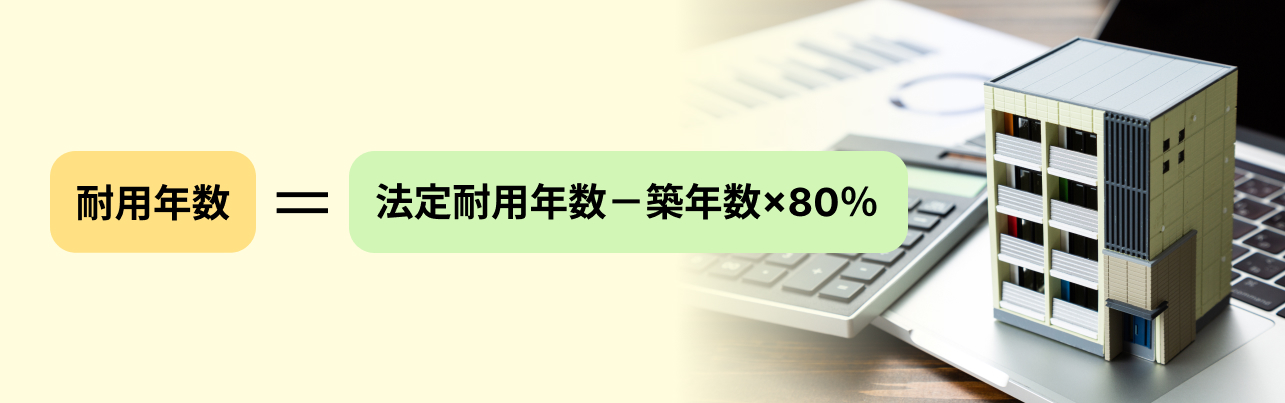

中古マンションの場合は、築年数を耐用年数から差し引く必要があります。ただし、単純に耐用年数-築年数とするわけではありません。築年数が耐用年数を経過している場合とそうでない場合で、以下のような計算式となります。

【築年数が耐用年数を経過している場合】

【築年数が耐用年数を経過していない場合】

(例)築年数20年の鉄筋コンクリート造のマンションの場合

法定耐用年数は47年であり、築年数より大きいので耐用年数は31年(47-20×80%)となります。

仮に築年数が50年だったら、耐用年数を9年(47×20%、小数点以下切り捨て)として減価償却費を計算します。

・建物の本体に加えて、設備も減価償却の対象

建物だけでなく、それに付随する設備にも減価償却が行われます。この場合の設備とは、建物を快適にするために備え付けられているものであり、給排水設備やガス設備、エレベーターなどが該当します。

建物本体(躯体)には、前述のような構造・用途別の耐用年数が適用され、設備部分には別途以下のような法定耐用年数が定められています。

| 構造・用途 | 耐用年数 |

| 日除け | 8年

※主として金属製のものは15年 |

| 電気設備 | 15年

※蓄電池電源設備は8年 |

| 衛生・ガス設備 | 15年 |

| 店舗用設備 | 3年 |

このように、設備の耐用年数はおおむねマンション本体より短くなっています。

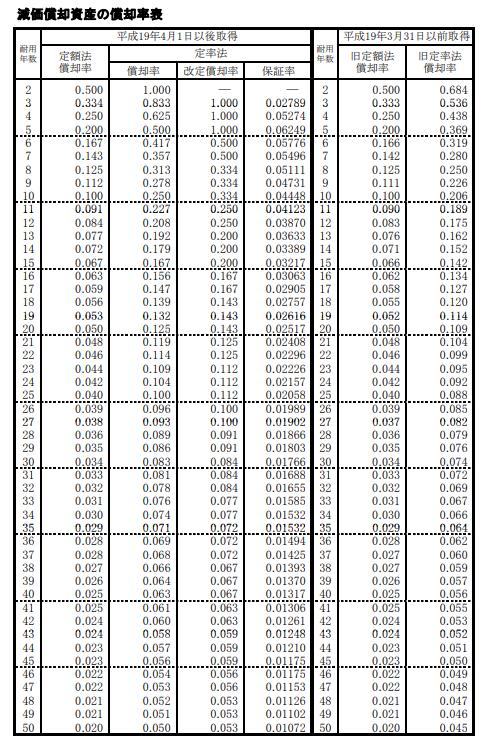

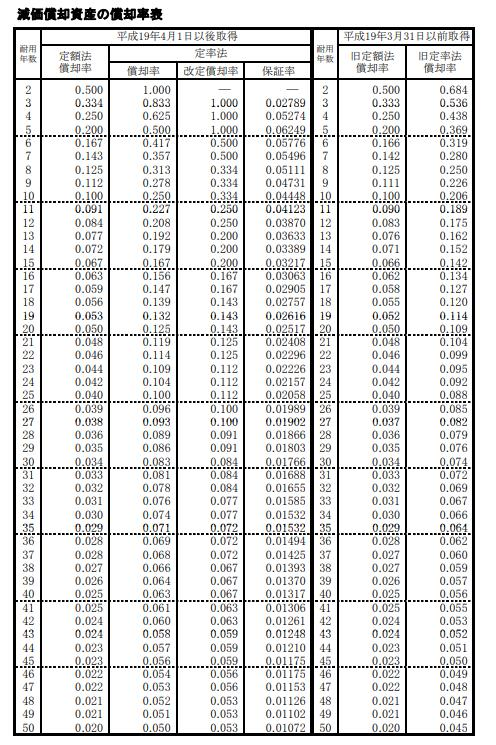

減価償却費の計算に必要な耐用年数について理解したところで、いよいよ減価償却費の具体的な計算方法について解説していきたいと思います。購入時期による計算方法の違いや、耐用年数による償却率についても簡単に説明します。

減価償却費の計算方法には、定額法と定率法の2種類があります。

定額法とは耐用年数の間は同じ金額ずつ減価償却していく方法です。定額法の特徴は、その名の通り毎年同じ金額だけ按分される点です。仮に100万円の資産を10年で減価償却する場合、毎年10万円(100万円÷10年)ずつ減価償却費を計上できます。

これに対し定率法とは、法律で定められた「償却率」を資産から過去の減価償却額を引いた残存額にかけて減価償却費を求める方法です。減価償却する割合が一定なので、金額自体は少しずつ減っていきます

100万円の資産を10年で減価償却する場合、償却率が0.200であるため、初年度は20万円(100万円×0.200)、翌年度は16万円(80万円×0.200)……と減っていき、「償却保証額」と呼ばれる一定の額を下回るようになると、毎年同額の減価償却費となります。

購入した時期によって別の計算方法を適用するというのが、減価償却の大きなポイントです。

平成28年3月以前に購入したマンションの場合は、建物には定額法だけが適用可能で、建物付属設備および構築物については定額法定率法の双方が適用可能でした(ただし償却方法の選択を届け出ていなければ、「法定償却方法」として定率法が適用)。

しかし、平成28年4月1日以降は、税法改正によって建物も建物付属設備および構築物も、いずれも定額法だけが適用されるように改正されました。

結論として、平成30年(2018年)現在は定額法だけが適用可能な状況です。税法は何度も改正されているため、定率法の適用のない状況がいつまで続くかは分かりませんが、今のところよりシンプルに計算できる定額法だけ頭に入れておけば問題ありません。ただし、税制改正などのニュースにはアンテナを張っておく必要があるでしょう。

建物の耐用年数によって決まっています。

減価償却費の計算は、「取得価格×償却率」で行います。

取得価格については、前述の通り売買契約書や固定資産税評価額から確認できます。

償却率については、建物の耐用年数によって決まっており、「減価償却資産の耐用年数等に関する省令」の別表第八として掲載されています。

(引用)国税庁HP

住宅に関連する耐用年数と償却率の対応関係を表にまとめると、以下の通りとなります。

| 耐用年数 | 償却率 |

| 19年(金属造・肉厚3mm以下) | 0.053 |

| 20年(木骨モルタル造) | 0.050 |

| 27年(金属造・肉厚3mm超4mm以下) | 0.038 |

| 22年(木造・合成樹脂造) | 0.046 |

| 34年(金属造・肉厚4mm超) | 0.030 |

| 38年(れんが・石・ブロック造) | 0.027 |

| 47年(鉄骨鉄筋コンクリート造・鉄筋コンクリート造) | 0.022 |

マンションの減価償却費は、新築マンションを購入したのか中古マンションを購入したかにより計算方法が異なります。

ここからは新築と中古では計算方法がどのように違うのか、シミュレーション計算していきます。

鉄筋コンクリート造の新築マンションを5000万円で購入した場合の減価償却費を計算してみましょう。

| ● 減価償却費:

5,000万円×0.022=110万円 |

鉄筋コンクリート造の築年数20年6ヶ月マンションを価格3000万円で購入した場合の減価償却費用を計算していきましょう。

耐用年数として築年数に応じて耐用年数から引いた年数を用います。

鉄筋コンクリート造で、築年数20年6ヶ月の中古マンションを3,000万円で購入したとすると、減価償却費は以下の通り計算されます。

2年目以降は、同じ金額を計上することになります。

| ● 耐用年数:47年-21年×80%=30年

→ 償却率0.034 ※1ヶ月以上の端数は1年に切り上げ、計算上の端数は切り捨て● 減価償却費:3000万円×0.034=102万円 |

マンション投資の減価償却についてもっと知りたい方は、無料の動画セミナーをチェックしてみてください。年金対策や税制戦略をたった30分で理解できるマンション投資のセミナーは必見。月額会員登録も不要で何度でも見放題なので気軽に始められます。

動画視聴・ご面談でAmazonギフトカード60,000円プレゼント

Amazon ギフトカード進呈条件はコチラ

マンションの減価償却が終わる年数は、構造により次のように定められています。

● 軽量鉄骨造(骨格材肉厚が3mm以下):19年

● 木造:22年

● 重量鉄骨造(骨格材肉厚が4mm超え):34年

● 鉄筋コンクリート造、鉄骨鉄筋コンクリート造:47年

詳しくは記事内の「「取得価格×償却率」で減価償却費を求める」を参照ください。

マンションの耐用年数がすぎると、減価償却が計上できなくなります。

耐用年数がすぎても住み続けることはできるため、入居者を見つけることは可能です。しかし、減価償却できなくなると不動産投資の節税効果が極端に少なくなることには注意しなければいけません。

減価償却費の計算は、最初の年は大変ですが、翌年度以降は定額法である限り同じ金額を計上すればいいだけなので、かなり確定申告に向けた作業が楽になります。

減価償却費のメリットは、経費を将来にわたって予測できるという点にあります。

収支をコントロールして、所得に合わせた節税や不動産投資の戦略を練ることができるのです。減価償却費の計算方法をマスターして、スマートな不動産運営を目指しましょう。

なお、確定申告を経験したことのない会社勤めの方には手続きがかなり煩雑と感じるはずです。不動産投資会社のプロにご相談するとよいでしょう。

J.P.RETURNSでも個別面談やセミナーを随時開催しておりますので、ぜひご参加ください!

※まずは資料から見てみたいという方は、こちらからお申込みください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

新卒で入社した大手投資用マンションディベロッパーで、歴代最高売上を記録。その後、財閥系不動産会社で、投資物件のみならず相続案件、法人の事業用物件、マイホームの購入や売却といった様々な案件を経験。 2018年にJ.P.RETURNSの新規事業部立ち上げに参画。また、セミナー講師として、延べ100回以上の登壇実績を持ち、年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)