【動画】お金のプロが節税のコツを詳しく解説します

所得税は、年収900万円を超えると税率がぐっと上がり、年収が上がるほどその負担は大きくなります。 より多くの資産を残すためにも、自分ができる節税対策を理解しておくことは大切です。

そんな高年収の方にこそ知っていただきたい節税のコツを、お金のプロフェッショナルがわかりやすく解説します。節税の仕組みや選択肢、年収別のシミュレーションまでぎゅっと約25分に凝縮していますので、スキマ時間にぜひご視聴ください。

どなたでも無料でダウンロードいただけます。

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

年収1500万円の場合、所得税・住民税・社会保険料を差し引いた手取りは約900万~1000万円と言われています。年収が上がれば上がるほど、納税額が高額となるため、節税に取り組みたい人は多いでしょう。

この記事では、年収1500万円の場合の手取りを踏まえ、引かれる税金の種類や金額の目安、税金対策の方法などを詳しく解説します。年収が多い分、引かれる税金も高くなるため、賢く対策を行いましょう。年収1500万円の人の割合や職業が気になる方もチェックしてみてください!

【動画】お金のプロが節税のコツを詳しく解説します

所得税は、年収900万円を超えると税率がぐっと上がり、年収が上がるほどその負担は大きくなります。 より多くの資産を残すためにも、自分ができる節税対策を理解しておくことは大切です。

そんな高年収の方にこそ知っていただきたい節税のコツを、お金のプロフェッショナルがわかりやすく解説します。節税の仕組みや選択肢、年収別のシミュレーションまでぎゅっと約25分に凝縮していますので、スキマ時間にぜひご視聴ください。

どなたでも無料でダウンロードいただけます。

目次

年収1500万円の場合、所得税・住民税・社会保険料などが差し引かれて手取りは約900万~1000万円になる計算です。ただし、実際の手取り額は、配偶者の有無や夫婦の働き方によって異なります。

年収1500万円世帯と一口に言っても、独身・共働き・扶養家族がいるなど状況により支出に差があります。独身世帯は、食費や水道光熱費など自分が生活するための支出だけとなるため、不自由なく暮らせるケースがほとんどです。毎月一定額を貯蓄に充てることもできます。

一方、子どもがいる家庭では、子どもの成長につれて食費などの生活費が増加する傾向にあります。また、教育費がかかることも特徴です。「配偶者控除・配偶者特別控除や児童手当などの補助が受けられない」「奨学金も借りられない」などの理由で、生活が苦しくなる可能性もあります。

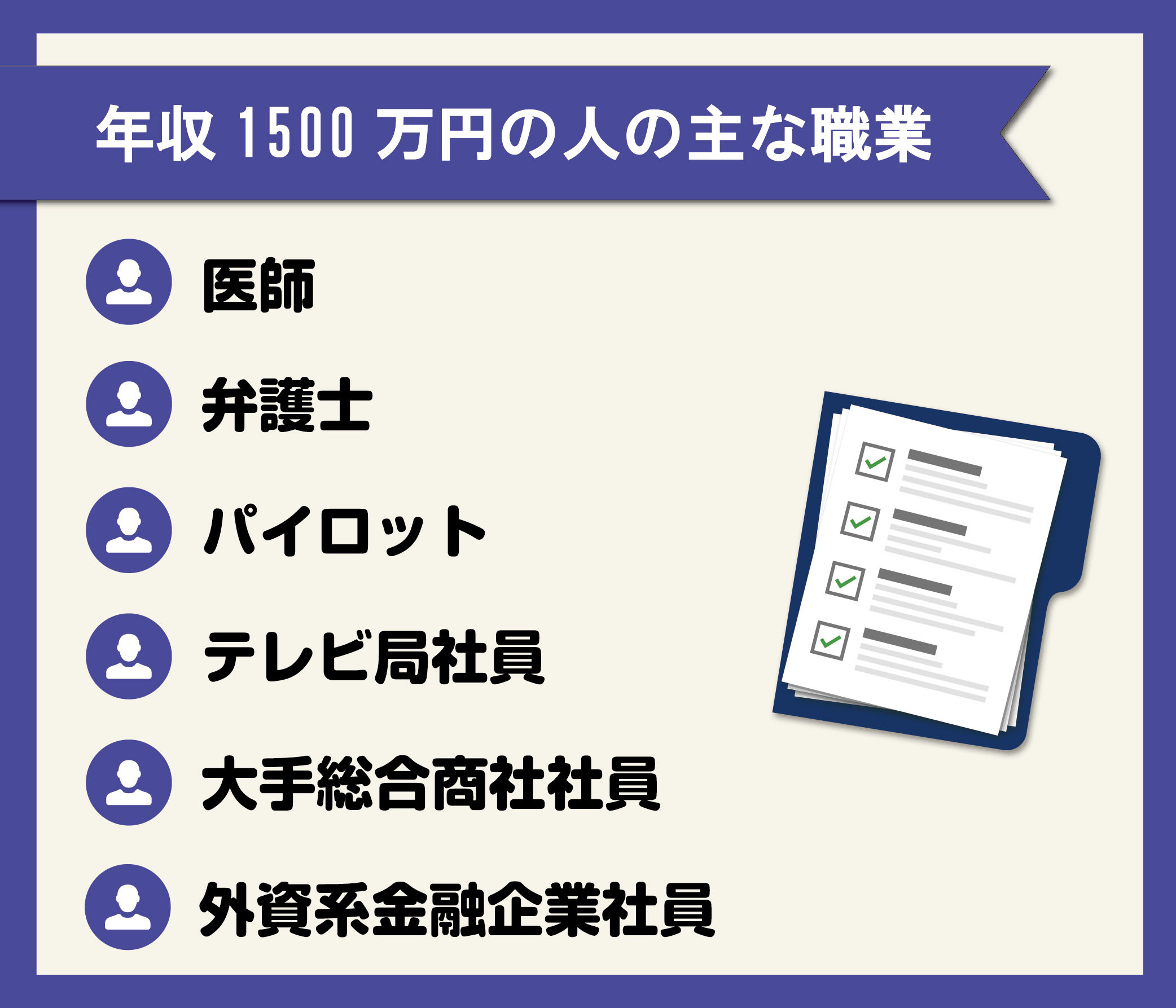

難関資格が必要な医師や弁護士と言った職業は、年収が1500万円を超えることが多い傾向にあります。また、勤続年数や年齢によるものの、人の命を預かる仕事であるパイロットにおいても高額な給与が設定されています。

そのほか、大手テレビ局の社員や大手総合商社社員、外資系金融企業社員も高収入が得られる職業として知られています。

年収から差し引かれる所得税・住民税・社会保険料には、それぞれ計算方法があります。税金対策を実践するためにも、税金と社会保険料の課税対象や税率を事前に確認しておきましょう。

ここでは、各種税金と社会保険料の概要、年収1500万円の人が納める金額のシミュレーションについて解説します。

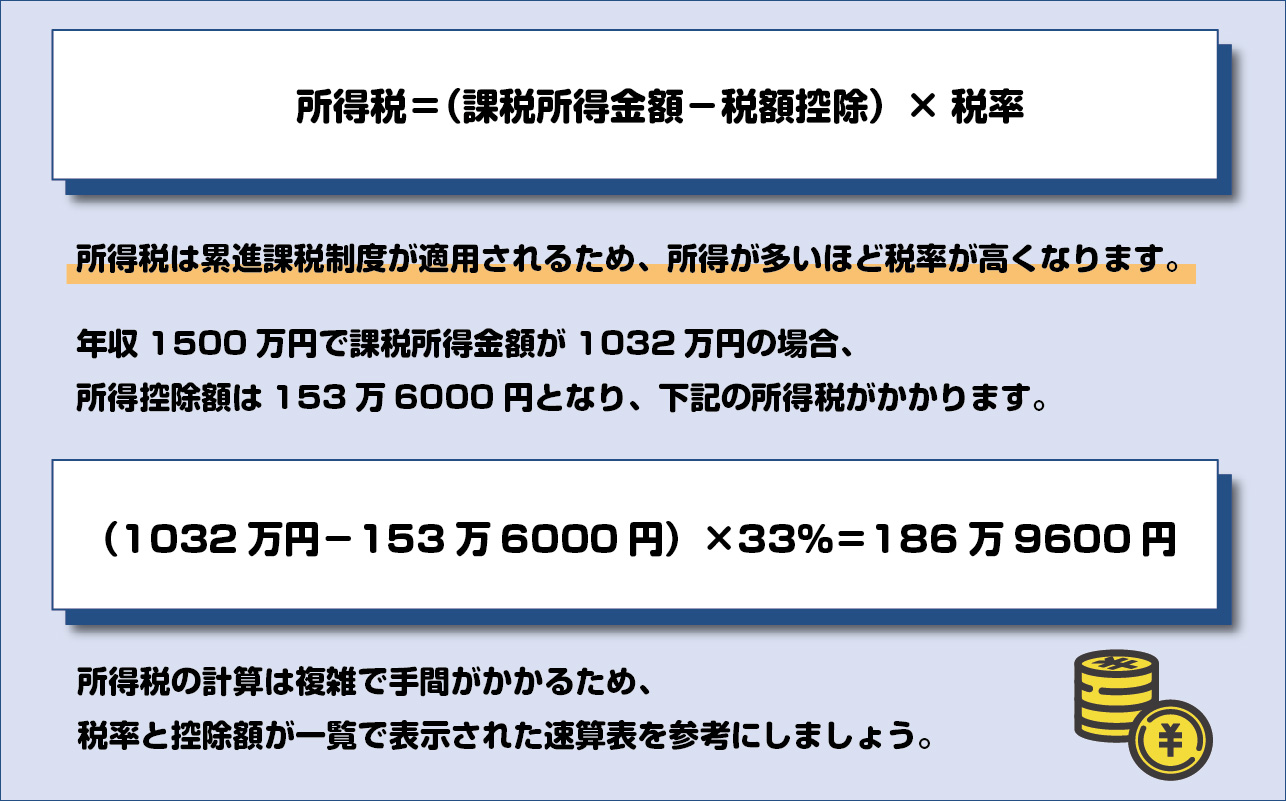

所得税は、収入から給与所得控除・所得金額調整控除・所得控除を差し引いた課税所得金額にかかる税金です。

所得税を減らすには、節税の知識が必須。J.P. Returnsでは、節税対策の方法をわかりやすく解説しているeBookを公開しています。フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

30秒で完了

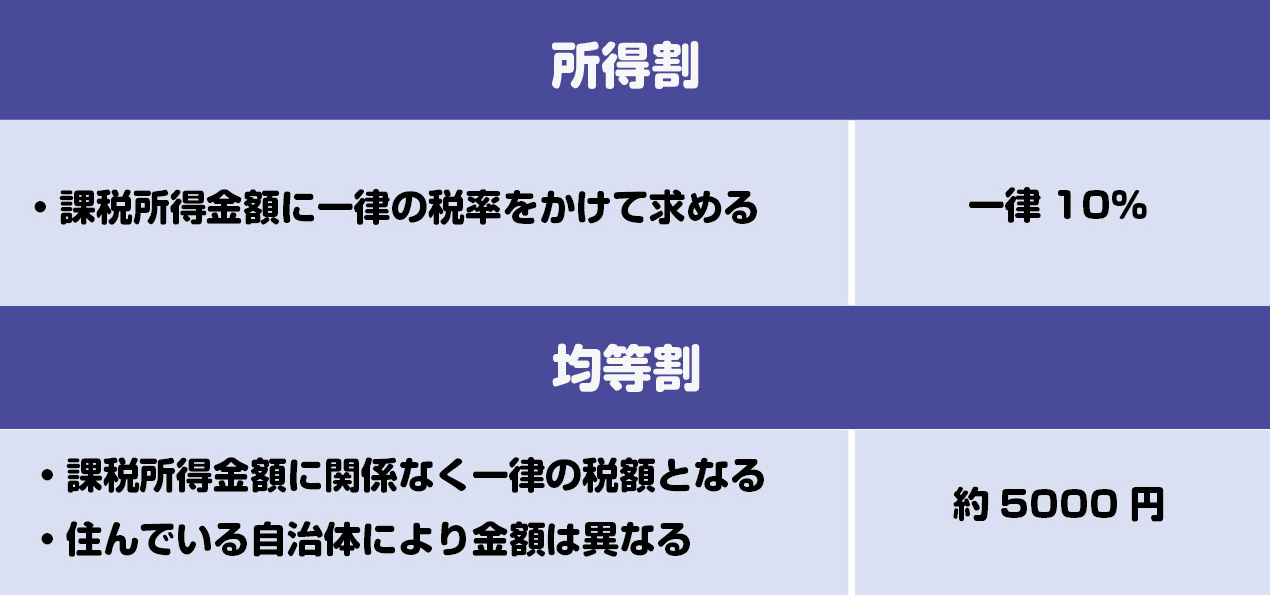

住民税は、地域に住む人が分担して支払う地域社会を維持するための税金です。

それぞれの特徴と税率・税額は、下記の通りです。

| 所得割 | |

|---|---|

| 特徴 | 税率・税額 |

|

一律10% |

住民税の基礎控除は、年収に関わらず43万円と決められています。

年収1500万円で課税所得金額が1037万円の場合にかかる所得割は、下記の通りです。

均等割が5000円の場合、合計104万2000円の住民税がかかります。

社会保険料は、社会保険制度を受けられるように国に納めるお金です。

健康保険・厚生年金保険・介護保険は、会社と従業員が折半します。雇用保険は業種により自己負担の有無が異なります。労災保険は、全額会社が負担する仕組みです。

社会保険料は、年収の約15%です。年収1500万円の人は、約225万円の社会保険料がかかります。社会保険料の金額は、勤務先がある都道府県によって多少の差はありますが、大きく変動することはありません。

「税金を安くしたい」「税金の負担が大きく悩んでいる」という人は、節税方法を知っておくと不安や負担を軽減できます。

節税方法には、税制優遇制度の利用や資産運用などがあります。税制対策や資産運用の仕組みやメリット・デメリットを比較して、自分に合った方法で節税を目指しましょう。

ここからは、年収1500万円の人向けの税金対策を5つ紹介します。

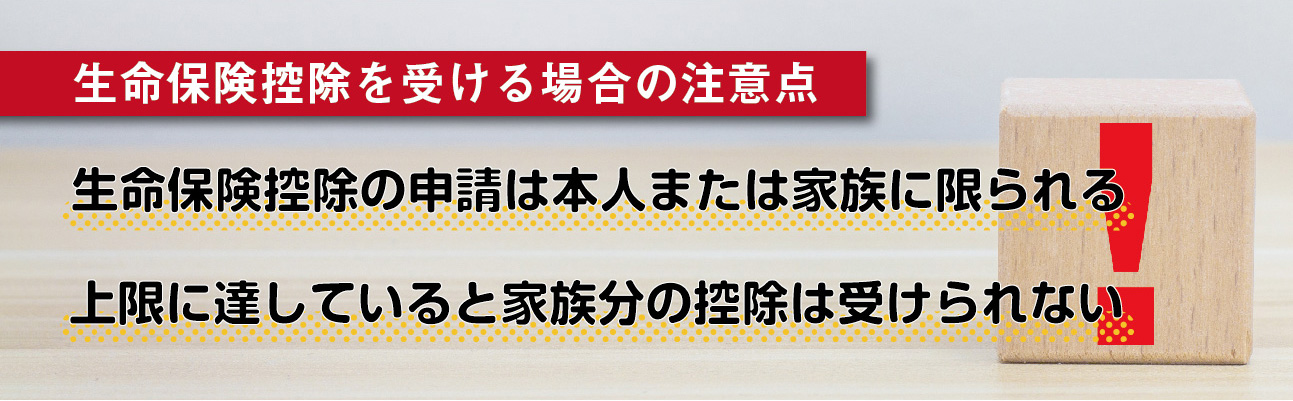

生命保険に加入している人は、生命保険控除の対象です。

「一般生命保険料」「介護医療保険」「個人年金保険」の3つの生命保険控除の金額を計算し、合計した金額が所得税と住民税から控除されます。控除額全体の上限は所得税が12万円、住民税が7万円です。

ただし、2011年12月31日以前に締結した保険契約は「旧制度」に該当するため、生命保険控除額の計算方法が異なります。

生命保険控除の上限に達する場合は、一括申請をせずにそれぞれ申請するほうが節税につながります。

年収2000万円未満の会社員の場合は、確定申告が不要となるケースがほとんどです。ただし、確定申告をすることで、納めすぎた金額を還付金として受け取れる場合があります。

確定申告で受けられる主な控除は、下記の通りです。

年末調整に反映されない控除を受ける場合は、自分で確定申告を行いましょう。

国や地方公共団体などに寄付をすると、所得控除を受けられます。寄付金控除の金額は、「特定寄付金の合計額または総所得金額の40%相当額のいずれか低い金額-2000円」で計算します。

2009年度に創設された「ふるさと納税」も、寄付金控除の1つです。控除上限額の範囲内で寄付することで、実質2000円の自己負担で特例控除を受けられます。ふるさと納税には住民税の特例控除も適用されることが特徴です。なお、年収1500万円で独身の場合、ふるさと納税控除の限度額は39万5000円が目安となります。

iDeCo・NISAは、資産運用に便利な制度で節税対策にも役立ちます。

DeCo・NISAの特徴は、次の表のとおりです。

ただし、iDeCoは特別な事情を除いて60歳まで引き出しができません。「老後資金の準備はiDeCo」「60歳前に引き出す予定があればNISA」など、ライフプランに合わせた使い分けが必要です。

30代の資産形成について詳しく説明した記事もあります。合わせてご一読ください。

> 【30代の資産形成】現状や始め方、注意すべきポイントについて解説

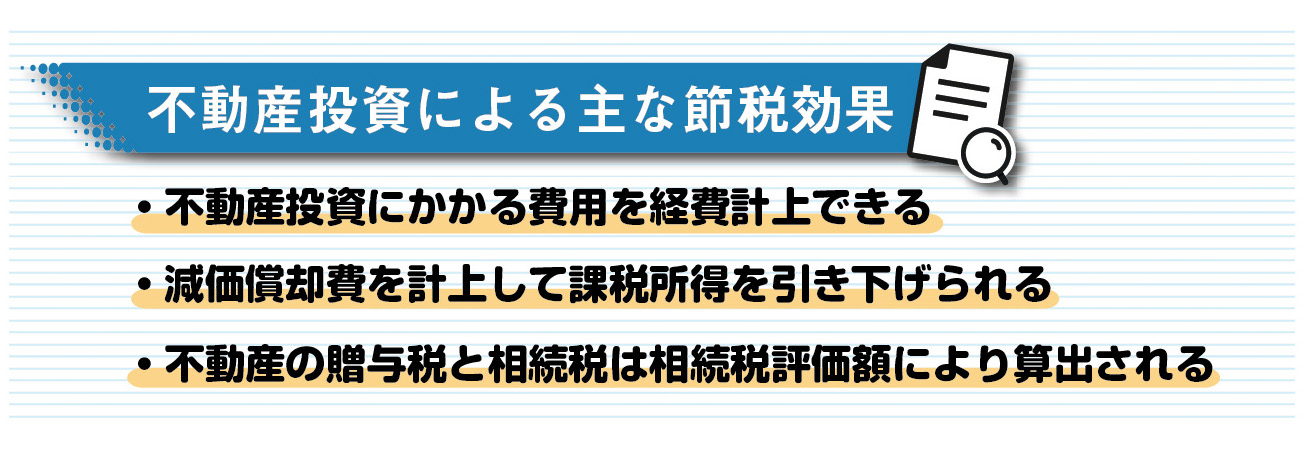

不動産投資による主な節税効果は、下記の通りです。

不動産投資の運用成果は、物件や諸条件により異なります。しかし、税制優遇効果が高く贈与税や相続税対策にもつながるため、資産運用を考えている人にはおすすめの方法と言えるでしょう。

不動産投資について更に詳しく書かれた記事もあります。ぜひ合わせてご確認ください。

基本的なことから、やや手間のかかることまで、税金対策にはさまざまな方法があります。特に、投資には幅広い選択肢があり、どれを選べばよいか悩む人も多いでしょう。年収1500万円以上の人が不動産投資に向いている理由と主なメリットは、次の通りです。

年収1500万円以上の人が不動産投資に向いている理由と主なメリット

ローンの契約者が亡くなった場合、団体信用生命保険が下りるため、以降のローンを支払う必要がなくなります。また、不動産投資により赤字が出たとしても、損益通算によって課税所得を減額して納税額を少なくすることが可能です。

J.P. Returnsでは、節税対策におすすめな不動産投資の始め方をわかりやすくまとめた資料を公開しています。今なら不動産投資の基礎から応用までわかるeBookを期間限定で無料プレゼント!フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

一部屋の不動産投資について詳しく書かれた記事もあります。ぜひ合わせて確認してみてください。

> 不動産投資を一部屋で行うメリット・デメリットとは?注意点も解説

年収1500万円の人が東京都に居住している場合、所得税はおおよそ2095300円、住民税はおおよそ1110400円です。もちろん、控除額などにより税額は異なるため、おおよその金額としての参考としてください。

年収1500万円の手取り額は、東京都に居住している場合でおおよそ10228600円です。こちらも控除額などによって手取りは変わるため参考としてください。

年収1500万円の人は333人に1人くらいの割合です。年収の平均値は480万円ほどと言われていますので、年収1500万円の人は相当珍しいと言えます。

年収1500万円の場合、約500~600万円もの税金や社会保険料が引かれます。少しでも減額するためには、差し引かれる税金の内訳や、課税対象となる所得について把握し、節税に取り組みましょう。

税金対策の方法には、年末調整でできる生命保険控除のほか、自身で確定申告を行うことや寄付金控除などが挙げられます。iDeCoやNISAをはじめとする資産運用に関する節税方法も知っておきましょう。

なかでも、将来の資産形成にもつながる不動産投資は、高収入の方におすすめの税金対策として注目されています。自己資金が少額でも始めやすく、節税メリットも大きいため、不動産投資に興味をもった方は、ぜひセミナーの参加や個別相談会をご検討ください。

資産運用のプロフェッショナルが、あなたの初めての不動産投資をサポートします

高年収の方にこそ節税メリットが大きい不動産投資。初期費用を押さえつつも継続的な収入が得られることで、長期的な資産運用の手段として注目されています。

J.P.RETURNSでは、数多くの不動産投資をサポートしてきた一流のコンサルタントが、初めての不動産投資をサポートいたします。不動産投資の仕組みから年収に応じた資産シミュレーションまで、始めるうえで気になる疑問を解消いただき、投資をはじめるかご検討いただけます。

もちろん、個別相談はどなたさまでも無料、WEB面談も可能です。ぜひお気軽にご予約ください。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

新卒で入社した大手投資用マンションディベロッパーで、歴代最高売上を記録。その後、財閥系不動産会社で、投資物件のみならず相続案件、法人の事業用物件、マイホームの購入や売却といった様々な案件を経験。 2018年にJ.P.RETURNSの新規事業部立ち上げに参画。また、セミナー講師として、延べ100回以上の登壇実績を持ち、年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)