不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

Amazonギフトカード

プレゼント条件

【個別面談・Web面談をお申込みのお客様】

プレゼントは、web面談で30,000円、オフライン個別相談で60,000円相当のAmazonギフトカードを予定しております。面談でAmazonギフトカードプレゼントは以下の条件を満たした方が対象となります。なお、web面談、個別相談とは弊社のコンサルタントと弊社オフィスもしくは弊社オフィス外、ウェブ通信にて対面し、弊社サービスの十分な説明とお客様についての十分な(数回にわたり)情報を相互に交換したことを指します。

プレゼント条件

プレゼント対象外

【ご⾯談についての注意事項】

【その他注意事項】

当社の取り扱い商品の特徴

ご注意

多くの企業では給料が急激に伸びることも期待できず、金融機関に預けたところで利息も期待できない中で、どうやってお金を増やせばよいのでしょうか?

結局のところ、支出を抑えつつも投資のように稼ぐための行動を開始するしかありません。

今回は、投資初心者の方に向けてリスクを抑えた投資とはどんなものか、そしてどういった投資があるのかなど、「長期的に安定収入を得る」という観点から投資についてご説明します。

不動産投資がカンタンに学べる動画が受け取れます。メールで受け取れて、お好きな時に見られる動画です。ぜひお受け取りください。

>> 動画をメールで受け取る

目次

本記事は、お金を増やしたくても「何から始めたら良いのかわからない」「どんな選択肢があるのか知りたい」といった悩みをお持ちの方のために、誰でもできるお金の増やし方について、具体的な方法をまとめたページです。収入を増やす方法から、節約方法、副業・投資についてまとめて解説していきます。

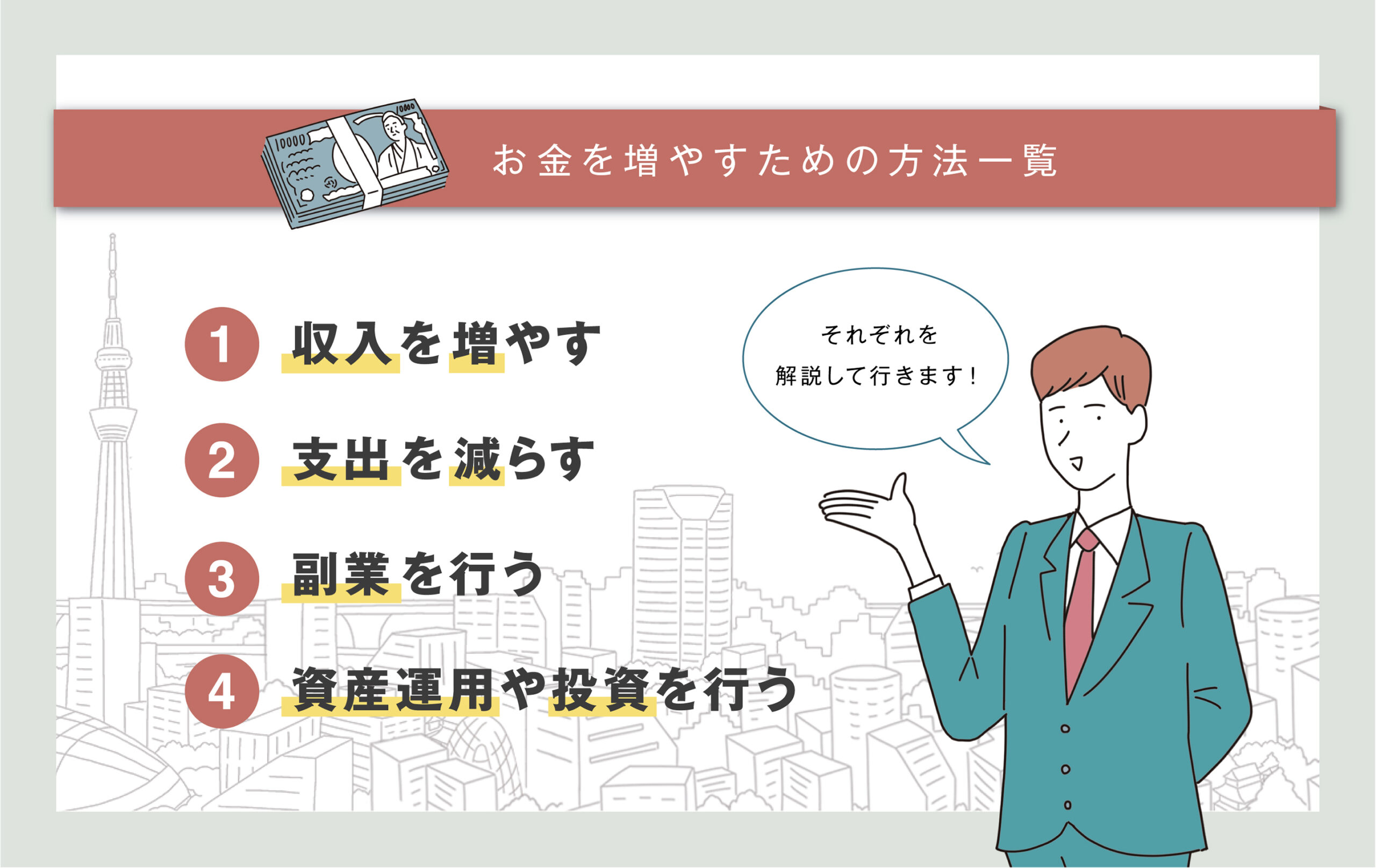

お金を増やす手段は、分類すると下記の4つしかありません。

今よりも多くの収入を得ることができれば、手元にお金が残りやすくなります。

収入を増やすための具体的な方法を見ていきましょう。

厚生労働省「賃金構造基本統計調査」によると、係長級、課長級、部長級と昇進していくに伴い、賃金も40.1万円、53.6万円、65.9万円と上昇しています(平成30年の数値、男性の場合)

専門知識や能力を身につけることで、資格手当を受け取ることができたり、業務量を多くこなせるようになるため、昇給する可能性があります。技術や実績があれば、転職による給与アップも可能です。

会社側が決めたノルマを達成することができた場合など、給料とは別にインセンティブが支給される制度を採用している企業もあります。特に営業職などに多いです。

「賃金構造基本統計調査」では、係長級の平均年齢は44.9歳、課長級は48.5歳、部長級は52.6歳となっていますので(平成30年の数値)、若いうちに昇進するケースは少ないと考えられます。

国税庁の「民間給与実態統計調査」によると、25歳~29歳の平均給与は370万円、30歳~34歳で410万円、35歳~39歳で448万円です(平成30年の数値)。29歳の人が10年働いて39歳になったとき78万円お給料が上がるというペースであることが分かります。逆に言えば、急激に年収が上がる可能性が少ないとも考えられます。

(参考)

・厚生労働省「賃金構造基本統計調査」

https://www.mhlw.go.jp/toukei/list/chinginkouzou.html

・国税庁の「民間給与実態統計調査」

https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan/gaiyou/2018.htm#a-01

お給料や事業収入としてお財布に入ってきたお金は、家賃や食費、娯楽費といった形でお財布から出ていきます。出ていくお金が少なくなれば、財布にはたくさんのお金が残ることになります。

消費とは、欲求(食欲など)を満たすために払ったお金のことを指し、投資とは「今お金を払うことが、未来にリターンが得られる」と見込むことができる支出を指します。そして、浪費とは、無駄使いと言われるもので「お金を払ったが無駄だった」と感じられる支出です。

消費や投資を減らすと、私たちの生活や人生によくない影響が出てきますが、浪費を減らしたとしても、生活に支障はありません。できるだけ無駄な支出を減らしましょう。

貯金のコツとは?お金を貯めるためのコツ・生活習慣を徹底解説!

お金の使い方を見直すために、これから1か月から3か月、買い物をしたらレシートを必ず受け取り、持ち帰るようにしましょう。1か月分が貯まったら、「食費」「娯楽費」「服飾費」「家賃」「通信費」など分類してみましょう。

レシートを分類することで「生活に必要な支出」「払わなくてもよい支出」が見えてきます。具体的にどの項目にお金をかけすぎているのかが分かるのです。

【30代の資産形成】現状や始め方、注意すべきポイントについて解説

商品やサービスを購入する前、財布を取り出す前に「本当に必要なものか?」「なくても困らないものではないか?」を考える習慣をつけましょう。一呼吸おいて考えるだけでも、無駄な支出をする回数が減るでしょう。

サラリーマンやOLとして働いている人は、ご自身の努力だけで給料を上昇させることができません。そこで、副業を持つことで、収入の入口を増やすという考え方をしてみましょう。

副業の手段を大きく2つに分けると「働いた時間に応じた収入」と「成果物やサービスに対する収入」があります。

働いた時間に応じた収入:パート・アルバイトなど

成果物やサービスに対する収入:制作物の納品・配達代行・有料コンテンツなど

いずれも働いた時間に対する時間給は保証されておりませんが、効率よく行うことができれば大きな収入につながることもあります。

現在お勤めの会社の就業規則を確認し「副業禁止」「競業禁止規定」などをチェックしましょう。

会社側としては、「本業に支障が出ては困る」という考えから、副業を禁止としているケースがあります。公務員の方は国家公務員法などで副業禁止と定められています。

たとえば、副業に熱中しすぎた社員が、遅刻や欠勤を繰り返すようになったり、自社の社員が副業で競合他社の仕事を請け負ったことがトラブルにつながったりするような事態を、会社側としては避けたいと考えるのです。

公務員に不動産投資が向いている理由は?副業禁止規定との関係も解説

「本業以外で収入を得ている仕事は副業である」と広く考えられています。

いっぽうで「副収入」という言葉もあるのですが、これは「本業以外で得られた収入の全て」を指す言葉であり、少しニュアンスが違います。たとえば生活用品をネットオークションやリサイクルショップで売る習慣がある人がいます。この場合は「副業とは言えないけれど、収入が得られる」という場合もあるので、副収入と副業は少し異なる言葉です。

自らが資金を投じ、一定期間後にリターン(配当金や収益など)を得る方法例:投資

株式投資や投資信託など配当や分配金を得られる商品に投資する方法や、有益と思われる事業に資金を投資し、事業から得られた収益を回収するという方法があります。また、マンション投資などの不動産投資で安定した家賃収入を得る方法もあります。

厳然たる事実として、ほとんど貯金を持たない人が投資だけで一攫千金を得られる可能性はほとんどありません。残念ながら、投資でお金を増やすためには元手となるお金がある程度必要なのです。

投資に回すための資金が少ないと、まとまった利益は得られません。仮に、年率5%でお金を増やせる投資先があったとします。元手が10万円しかなければ、利益はたったの5,000円です。飲み会一回分程度にしかならないでしょう。これに対して元手が1億円あれば、利益は500万円となります。1年分の生活費を投資だけでまかなうことも夢ではありません。

もちろん、1億円貯めないと投資を始めてはいけないわけではありません。しかし元手がないことには投資による利益を実感しにくいものです。現段階で貯金がゼロという人は、投資の前に投資資金の確保から始めてください。

投資資金を準備するには、家計を見直して安定的に貯金できる仕組みを構築しましょう。収入は短期間で増えにくいですから、支出の見直し=節約から始めるのをおすすめします。

500万円を運用するならどの方法?株式投資や不動産投資の特徴

節約は、まず収入と支出の明確化から始まります。特に、家計簿をつけて「いつ」「何に」「いくら」払っているか目に見える形に残しましょう。コンビニでのスイーツ、仕事帰りの一杯、休日の洋服衝動買いといった予期せぬ出費が分かると、自分でも危機感がわいて節約したくなるはずです。

日々の出費を減らして、現状の収入でも貯金できるよう家計を改善できてから収入を増やす方法を考えましょう。この順番でないと、仮に投資で成功して収入が増えても、それ以上に浪費してしまう可能性が高いです。

貯金のコツとは?お金を貯めるためのコツ・生活習慣を徹底解説!

家計を改善してある程度まとまった投資資金が用意できたら、増やすための方法として投資を検討してください。もちろん、可能であれば副業で収入を増やすのも手です。

家計を改善して安定的に貯金できる環境が整ったら、いよいよ投資の検討を開始します。その際に、投資初心者の方には特に意識していただきたいことがあります。

投資初心者は、長期スパンで投資を検討しましょう。数カ月や数年程度の短期で大儲けを狙うのではなく、長期的に安定してお金が増やせる方法を選ぶようおすすめします。

不労所得の種類とおすすめポイント。初心者が知っておきたい注意点も

短期で大儲けすることが全く不可能というわけではありません。インターネットや投資雑誌を読むと、中には数日から数週間で何百万も儲けた投資家の話を目にする機会があるでしょう。しかし投資について知識や経験、何より強運がないと短期スパンで大きな利益を手に入れることはできません。

そして、大きな利益を得るには大きなリスクを背負わなければなりません。

投資の世界ではリターンとリスクは裏表の関係にあり、ハイリスク・ハイリターンかローリスク・ローリターンの間にあらゆる投資は存在しています。「ローリスク・ハイリターン」のような都合のよい投資は存在しないのです。

株式にしろFX(外国為替証拠金取引)にしろ、大儲けを狙いたければ大損失を覚悟の上で資金を投じなければいけなくなります。

投資の種類とそれぞれの特徴。複数の資産を組み合わせてリスク分散

初心者がお金を増やすには、リスクの低い投資先・商品を選択するのが無難かつ賢明です。確かにリターンは大きくなくても、堅実に少しずつ増やせるものは数多くあります。無謀な勝負は避けて、長く細くゆっくりと収入を得られる投資方法を検討してください。

自分ひとりで何でもやろうとする人は、あまり大きくお金を増やせないかもしれません。投資について学んだり意志決定したりする機会は数多くあるため、常に勉強と情報収集が必要になってきます。

また、資産の管理や税金関連の事務処理などもあり、その上で平日の日中は本業に従事するとなると、自分ひとりでは時間的にも労力的にも限界があります。

そこで「自分以外」の力を借りるのがおすすめです。資産運用についてのアドバイザリーサービスの利用や、不動産であれば管理会社への委託など、専門家のサービスを利用するわけです。確かに費用はかかりますが、その分だけ時間や労力に余裕が生まれるのであればぜひ利用すべきです。

自分の時間や労力に余裕が生まれれば、既存の投資の範囲や費用を拡大したり新たな投資に挑戦したりと、新たにお金を増やせる可能性を模索できます。

そうなると、専門家のサービスへの支払いは立派な先行投資と言えるのではないでしょうか。

他人の力を借りることで、投資の成功のチャンスが広がります。ただし、投資の結果責任は自分ひとりが背負うものです。「○○さんが言っていたから投資する」というような他力本願的な投資はせず、自分の頭で考え抜くようにしましょう。

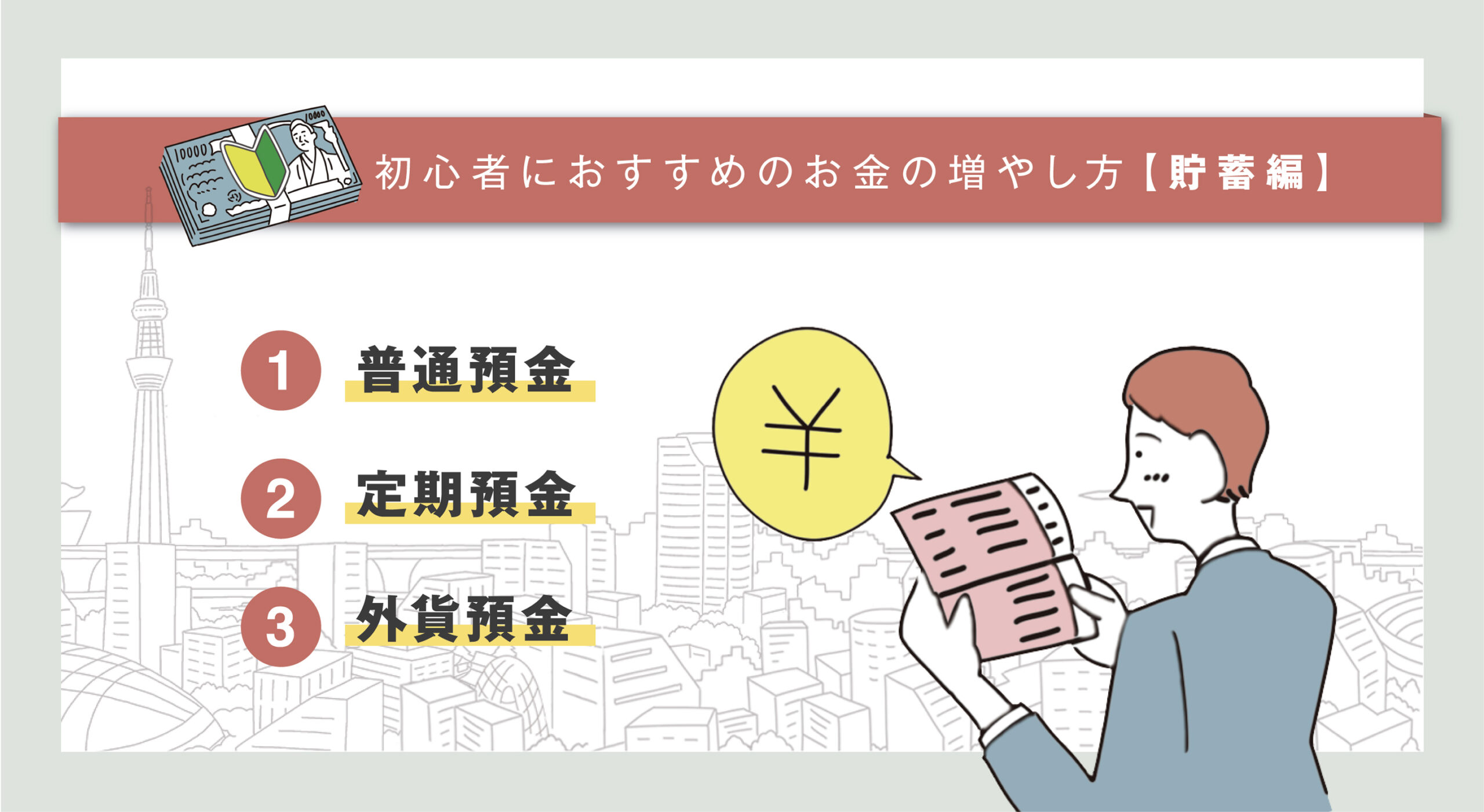

資産運用には「投資」以外にも「貯蓄」があります。このうち貯蓄は軽視されがちなのですが、元本(元々の資産額)保証タイプが多いなど投資にはないようなメリットもあるため、上手く活用すれば資産運用のリスクを抑えることもできます。まずは貯蓄にどんな種類があるのかご紹介します。

銀行の普通預金口座にお金を預け、一定期間が経過すると利息が発生するタイプの預金です。銀行だと、この普通預金口座を最初に開設することが一般的だと思います。

発生した利息でお金を増やしていく普通預金ですが、「お金を増やす」というより「お金を貯める・守る」ことが主な目的となります。金利は年間で0.001~0.1%の銀行がほとんどであり、元手はほとんど増えません。

定期預金は、普通預金とは別の口座で期間を固定する形で預金するものです。普通預金よりは若干高い金利を得られます。また一定期間は預金を引き出せないので、節約目的にもなるのがメリットです。

普通預金より金利が高いとは言え、大きな利益を得られないのは定期預金でも同じです。しかし、元本割れのリスクはありませんので、きわめて安全なお金の増やし方(確保の仕方)ではあります。

外貨預金は、ドルやユーロなど外国の通貨に両替してから銀行に預金する方法です。普通預金や定期預金とはまた別の口座に預金することになります。

普通預金や定期預金と比較しても、金利はかなり高めです。その一方為替リスクがあるため、元本保証ではありません。為替が円安に振れれば外貨の価値が高まるため利益が増えますが、円高が進むと損失につながる可能性もあります。

たとえば1ドル=100円のときに1万円をドルに替え、その後1ドル=120円まで円安になってから円に戻すと2,000円の利益となります(手数料は除きます)。これに金利が加わるため、場合によってはかなりの利益を得ることも夢ではありません。しかし1ドル=80円まで円高が進んでから円に戻すと、今度は2,000円の損失となります。払い戻すタイミングによって、利益額の大きさはかなり左右されます。

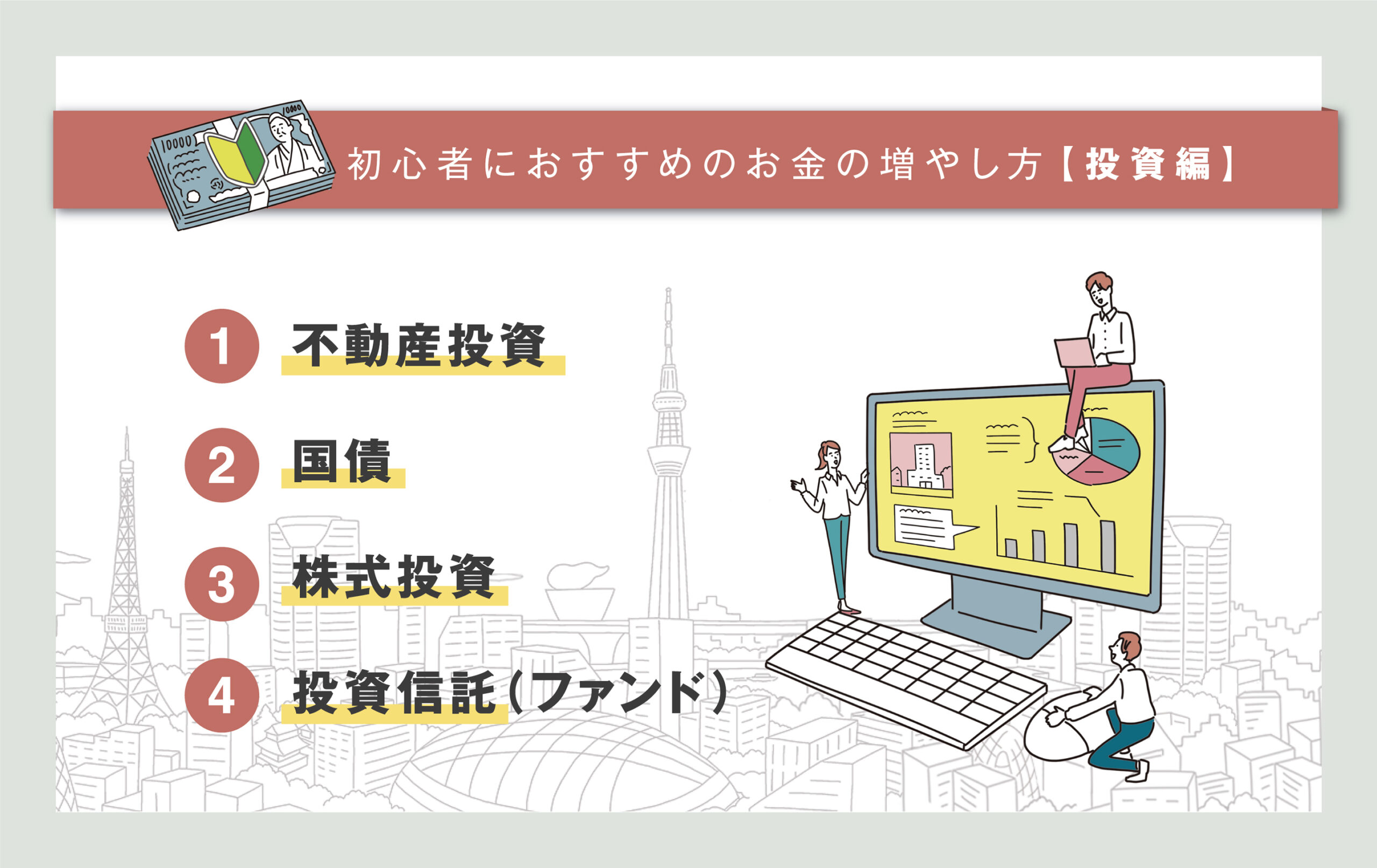

貯蓄の次は投資についてご説明します。不動産投資や株式投資など、投資先はさまざまです。リスクとリターンの高さについてよく理解し、自分の投資目的に合った商品を選択することが重要です。複数種類の投資を行うことも可能ですので、興味を持ったものにはぜひチャレンジしてみましょう。

不動産投資は、利益を目的として不動産を運営するものです。その多くは、マンションやアパートなどの不動産を賃貸に出して家賃収入を得ることになります。また購入した物件の価値が値上がりすれば、売却によって差益を得ることもできます。

どちらかというと、賃貸による家賃収入を狙う方が初心者向きです。確かに不動産売買だと、場合によっては膨大な利益を得ることもあります。しかしそうした不動産の値動きは激しく、きわめてリスクが高いため初心者には難しいでしょう。周辺環境や社会のニーズなどと的確に捉えられるような、知識・経験ともに豊富な投資家向きです。

賃貸の場合でも、物件の購入やその後の管理などで専門的な知識が求められるため、初心者には難しいと考える人もいるかもしれません。確かに知識や各種業務が必要ではあるのですが、物件の管理を不動産会社に任せることで負担を軽減することもできます。特別なノウハウや資格は必要とせず、しかも長期にわたって安定した収入を得られるため、初心者におすすめです。

日本政府も日本国債を何種類も発行しています。個人投資家が手軽に購入できるのは、そのうち「個人向け国債」と呼ばれるタイプの日本国債です。

この個人向け国債を購入すると、半年ごとに年2回利息が発生します。満期になると元本が戻ってきますので、実質的に元本が保証されているようなものです。

購入して1年が経過すると、2回分の利息を払い戻すことで換金できます。1年以上経過すれば2回以上の利息を受け取っていますから、いつ換金しても元本割れとなることは決してありません。

個人向け国債は預金とも似ていますが、「ペイオフ」がなくいくらでも元本保証される点で有利です。

個人向け国債は、最も安全なお金の増やし方の一種です。確かに日本政府の財政が破綻すればどうなるか分かりませんが、日本政府はペイオフ制度を適用される金融機関より信頼できると考えられます。

その一方で、利息は定期預金よりやや高い程度です。リスクも少ない分リターンも小さいため、より利益を求める場合には他の投資方法を取り入れる必要があります。

株式投資は、企業が資金調達のために発行した株式を購入し、保有・売却することで利益を得るものです。

株価が割安となっている時期に株式を購入し、高騰した後に売却するのが一般的です。現在の株価を分析し今後の動きを読む必要があるため、企業の事業に対する理解やチャートの読み方に関する知識が求められます。また、日々の情報収集は欠かせません。

毎日チャートを眺めるのが面倒だという人は、売却せず保有し続けることで利益を得るのがよいでしょう。

企業が定めた時期に配当金を受け取れるほか、現物のプレゼントをもらえる株主優待をもらえます。また株主総会の議決権も獲得し、企業の意思決定に関わることも可能です。

株式は元本保証型の金融商品ではありません。購入したときより株価が下落すれば損失が出ますし、万が一投資した先の企業が倒産すれば、元本を丸ごと失うリスクもあります。

投資信託は、プロの運用会社に投資を任せるタイプの商品です。

こうした運用会社は、一定の投資基準・方針に沿って投資家から集めた資金を株式や債券、不動産などに投資します。

投資家は、その成果を分配金として受け取れるようになっています。

当然ながら、投資信託も元本保証型ではありません。債券のように値動きの小さい商品にのみ投資する投資信託であれば、資産を大きく失う可能性はきわめて低いでしょう。しかし、そうした低リスク商品はリターンも小さいため、投資していて旨みもありません。

なお、投資信託のうち不動産へ投資・運用するタイプを「REIT(不動産投資信託)」と呼びます。

また投資信託と類似しつつも、株式のように証券取引所へ上場しているものを「ETF(上場投資信託)」と呼びます。

ここまでご紹介してきた投資対象のうち、どれか一つだけをやらなければいけないというわけではありません。

不動産投資と国債投資をしてもよいですし、すべてを同時並行で行ってもかまいません。しかしあえて一つだけおすすめを挙げるのであれば、やはり不動産投資かと考えます。

不動産投資の特徴は、ある程度まとまった家賃収入を安定的に得られるところです。

たとえば、生活費が毎月20万円くらいだとしましょう。株式の配当金や債券の利金、投資信託の分配金で毎月20万円以上の利益を出すのは至難の業ですが、不動産投資で毎月20万円以上の利益を出すのは、容易ではありませんが十分実現可能です。

こう考えると、長期スパンで安定的にお金持ちになっていきたいのであれば、不動産投資がおすすめでしょう。会社を辞めて、不動産から得られる「不労所得」だけで生活していくのも夢ではありません。

不動産投資の流れを大まかにご説明します。個別の事情によって前後する部分もありますが、物件を購入して運用を始めるまでのプロセスは大体同じです。この点を最初に覚えておくと、行動に移しやすいと思います。

マンション投資の成功事例・失敗事例!成功率を高めるコツも紹介

行動を開始する前に、投資目的や投資額などといった計画を大まかに考えるようにしましょう。

目的は「給料以外の収入の柱を作りたい」「老後のための収入を得たい」「遺産相続に向けた節税対策をしたい」など、人によってさまざまでしょう。また、資額の規模も数百万~数千万レベルから、億を超えるレベルまで考えられます。

目的や額をあらかじめ明確にしておくと、選ぶべき物件の選択肢も定まってきます。

次は情報収集および物件選定と不動産会社への問い合わせに入りますが、これらのプロセスの効率性が変わってきます。

目的が定まっていると収集すべき情報もある程度分かりますし、不動産会社を主体的に活用できるようになります。物件選定はインターネットや雑誌などを参考に行い、興味を持った物件があったら積極的に問い合わせてください。資料請求で情報収集も可能です。

現地での内見の前に、事業計画を作成しておきましょう。税金や手数料、ローンの返済額などを踏まえて、購入してからどれぐらい収入が見込めるのか、キャッシュフローを計算します。その後、現地で内見して設備に補修すべき箇所はないか、室内の汚れや破損がないかチェックします。

内見して気持ちが固まったら、いよいよ購入申込に移ります。売主と契約条件の調整交渉を行うとともに、金融機関へ不動産投資ローンの申込を行います。

ローンについては、希望する条件で融資契約を締結できるまでに複数の金融機関を渡り歩く可能性もあります。

ローンの返済は購入後の事業計画に大きく影響しますので、粘り強く金利や返済期間などの条件について交渉を続けましょう。同じ金融機関でも、地域(支店)や担当者によって対応が変わってくることもあります。

ローンの交渉と前後して、売買契約を売主と締結します。これまでに融資の契約が未締結であることが多いため、融資が不成立なら売買契約を元に戻せる「融資特約」をつけることになるでしょう。仮に金融機関から色よい返事をもらえていたとしても、融資特約つきの契約にしておくのが無難です。

不動産の管理を外注する場合は、管理会社を選定します。管理会社次第で事業計画は影響を受けますので、実績や管理体制などを念入りにチェックして選定に臨みましょう。金融機関と首尾よくローン契約を結べたら、代金の支払いと引き渡しを行って取引完了です。

この後は、必要であれば補修やリフォームなどを行い、賃貸を開始します。入居者がいれば、ついに家賃収入が入ってきます。

不動産投資を行うには、さまざまな分野の知識が必要です。不動産用語をはじめとした不動産業界の知識はもちろん、法務や税務関係の知識も一部必要になってきます。

物件の運営はビジネスの経営なので、経営や投資、リスクマネジメントなどの知識も求められます。入居者を集めるために、広告・宣伝やマーケティングについても学ぶべきでしょう。

こうした知識は、本やインターネットを活用して独学で身に付けられます。

ただし、不動産業界の最新情報や本当に役立つリアルなノウハウは、なかなかオープンな場には出てこない場合もあります。

そのため、不動産会社のセミナーに参加したり、専門家に相談したりするとよいでしょう。不動産投資を続けていて疑問に感じた点や不安な点などを、そうした場でぶつけるのもおすすめです。

人気エリアの物件を選べば空室になりにくく、安定した家賃収入が期待できます。主要都市へのアクセスがよい、最寄りの駅が大きくて栄えているなどの条件を備えていると、人気のエリアであると考えられます。

また入居者のターゲットによって、人気のエリアは異なってきます。たとえばファミリー層を狙うのであれば、子育てしやすい環境の整っているエリアを探すのがよいでしょう。

しかしこうした条件は、シニア層にはあまり関係ありません。同じように、大学に近ければ大学生のひとり暮らし用物件が適していますが、ファミリー層には人気は出ない可能性が高いです。

優良物件を手に入れるには、ターゲットのニーズを把握することと物件を見る目を養うことです。

ターゲットを明確にして、そのニーズがどこにあるのかインターネットや雑誌などからリサーチしましょう。また、多くの物件を実際に内見し、こだわりのポイントや注意すべき点がどこにあるのか感覚を身に付けるとよいでしょう。

長期的に安定収入を得るには、取らなくてもよいリスクはなるべく抑えつつも、安定的なリターンを期待できる投資を行うのがおすすめです。いきなり大金を投じても損する可能性が高いので、まずは基本的な心構えややり方を学ぶようにしましょう。情報収集が向き・不向きの見極めも必要です。

ただし、情報を集めるだけでは学びになりません。やはり実践こそが最上の学びであり、少額投資でもよいので少しずつ投資行動を開始することをおすすめします。最初は1万円程度で低リスクの投資信託を買い付けるだけでもよいので、行動して市場のダイナミズムに触れるとよいでしょう。

J.P.Returns株式会社

執行役員 コンサルティング3部 本部長

J.P.RETURNS執行役員。

J.P.RETURNSに入社後、設立初期より営業部を統括、本部長を務める。以降融資担当部長、流通事業部では仕入れ先開拓業務に従事、後に管理業務部等を歴任。数百戸の投資用区分マンションを販売、自身でも6件の不動産を所有、運用している。現在は自社セミナーを始め、様々な会社との協賛セミナーの講師を務めながら、常に世に発信する立場で不動産業に従事している。

【書籍】

日本で最も利回りの低い不動産を持て!

マンション投資2.0

【ブログ】

室田雄飛のモグモグ不動産投資ブログ

大学在学中に家庭教師のアルバイトをきっかけにデイトレーダーへ転身。24歳で資産運用法人を設立する。25歳から大手投資用マンションディベロッパーと業務提携後、およそ6年間にわたり資産運用アドバイザーとして活躍。その後、大手不動産仕入れ会社で販売統括責任者として従来の投資用物件の流通システムを革新するプロジェクトを立ち上げる。国内最大規模の投資イベント「資産運用EXPO」で登壇実績があり、同業他社からも多くの見学者が立ち見の列を作った。2020年にJ.P.RETURNSに参画。オンラインでの商談やWEBセミナーを導入し、コロナ禍でも年間300件以上の顧客相談を担当している。

【保有資格】

宅地建物取引士、ファイナンシャル・プランナー(AFP)